ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

物的担保

物的担保には、建物や土地などの不動産担保、株式や債券などの有価証券担保、預金担保、手形担保などがあります。

担保は、あくまでも返済できなくなったときに融資金を回収するためのものですから、資産ならばなんでも担保になるわけではありません。

担保としてふさわしい資産とは、以下の二点を兼ね備えた資産です。

- 資産の評価額に客観性がある。値段がつけやすく、担保価値が安定している。評価額の範囲内で融資すれば、貸し倒れになっても損失をカバーできる。

- 万が一の場合には簡単に処分することができ、損失をすぐさま補填できる。また、そのための維持管理も容易である。

この状態を備えている資産だけが、融資先の返済力不足を埋め合わせることができる、リスクに見合う資産として、担保になり得るのです。

物的担保にならない資産

では、物的担保にならない資産とは、どのような資産でしょうか。

分かりやすい例を見てみましょう。

在庫

在庫も会社の資産ですが、いざ貸し倒れの際に銀行がそれをうまく処分し、返済に充当するのは簡単ではありません。

在庫の買い手が見つかる保証はありませんし、買い手がすぐに見つかるならば、融資先の会社は売上を得て経営を続けられた可能性が高いです。

また、担保に設定した時は相応の価値が認められても、貸し倒れになった頃には需要が低下し、担保として役立たないこともあります。

このため、在庫は担保にはなりにくい資産です。

美術品

美術品も価値ある資産かもしれませんが、貸し倒れの際に美術品を適正価格ですぐに売却し、返済に充当することは困難です。

高価な美術館は、オークション形式などで売却されますが、これは人によって評価にバラツキがあるということです。

したがって、担保評価を正しく設定することも困難であり、担保としてふさわしくありません。

バブル時代を知っている社長の中には、美術品なども担保になるというイメージを持っている人もいるでしょう。

バブル期は銀行がどんどん融資しており、融資実行の口実として担保を取っているようなところがありましたから、美術品も担保になり得ました。

しかし、今の時代ではそのようなことはあり得ません。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

成立要件と対抗要件

会社が担保を提供する、銀行は担保を受け取るということは法的な手続きですから、それが法的に機能するための成立要件と対抗要件を満たす必要があります。

このような法的な要素は、難しく感じて敬遠する人が多いのですが、担保をやり取りする以上、簡単に知っておいたほうが良いでしょう。

成立要件

成立要件とは、会社が提供する資産が法的に担保として認められるための必要条件です。

要件は担保によって、以下のように異なります。

- 預金担保・・・質権設定の意思確認を行い、預金通帳あるいは預金証書を銀行に預ける。

- 手形担保・・・手形に裏書きをした後、銀行に譲渡する。

- 有価証券担保・・・有価証券を銀行に預けるか譲渡する。

- 不動産担保・・・抵当権設定の意思確認を行う。

対抗要件

対抗要件とは、成立要件を満たした担保に対し、他の債権者が権利を主張した場合に、優先的に弁済を受けるための必要条件です。

貸し倒れになっているということは、その会社は倒産しているのですから、複数の債権者が債務の回収に乗り出し、資産を手当たり次第に押さえようとします。

この時、担保を抑えていた銀行は、対抗要件を盾に担保資産を処分し、優先的に弁済を受けることができます。

要件は担保によって、以下のように異なります。

- 預金担保・・・担保差入証書に確定日付を取る。

- 手形担保・・・裏書きした手形の譲渡を受ける。

- 有価証券担保・・・有価証券の差入か譲渡を受け、銀行が占有する。

- 不動産担保・・・不動産登記を行う。

担保権の種類

なお、成立要件を満たした資産には、担保権がつけられますが、このときの担保権に質権、抵当権、譲渡担保権があります。

どれも聞いたことはあると思いますが、混同している人が多いはずです。

これらの区別は、以下の通りです。

質権

完済するまで担保資産を債権者が預かり、返済不能になったら処分して弁済を受ける権利です。

質という漢字から連想できる通り、大黒屋などの質屋をイメージしてOKです。

おもに預金担保、有価証券担保に適用されます。

抵当権のように、担保に設定した資産を使い続けることはできず、銀行に取られてしまうため、心理的な拘束力は大きいと言えます。

抵当権

土地や建物といった不動産を担保とする際に、債務者が使用し続けることができ、返済不能になったら処分して弁済を受ける権利です。

おもに不動産担保に適用します。

譲渡担保権

担保を債権者に譲渡し、返済不能になったら処分して弁済を受ける権利です。

おもに手形担保、有価証券担保に適用されます。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

人的担保とは?

担保を考える時には、物的担保をイメージすることが多いと思いますが、保証人による保証も担保です。

これを、物的担保に対して人的担保といいます。

融資先が返済できなくなったとき、保証人が弁済します。

保証人の支払能力が担保になっているタイプです。

人的担保も、融資交渉で頻繁に使われ、とくに会社と経営者が一体だとみなされる中小企業で多く利用されます。

【ポイント】

保証人といえば個人をイメージしがちですが、支払能力があれば法人も保証人になることができます。

支払能力

人的担保の条件は、まず保証人に支払能力があることが前提となります。

保証人に支払能力がなければ銀行の損失は補填できないのですから、当然の条件です。

行為能力

保証人には、行為能力も求められます。

弁済に至った場合に、それを履行する能力がなければ成り立たないため、未成年者、被後見人、被保佐人などは保証人になることができません。

銀行は保証契約の際に、保証人の行為能力を確認します。

保証意思

保証人に、保証する意思があることも条件です。

これは、保証人の条件の中でも、特に厳しく確認されるものです。

保証の意思確認とはいいつつも、保証人の意思とはあまり関係なく保証契約に至ってしまうことも多いです。

銀行員の説明がずさんでも、止むに止まれず保証契約に応じていても、形としては保証の意思を確認したことになりますから、保証人は保証義務を免れることができません。

このような理由により、経営とは関係ない部分で、債務者と保証人の間でトラブルになってしまうことがあります。

そのため、人的担保は慎重に利用すべきです。

▼【注文書OK】注文書で資金調達できる!▼

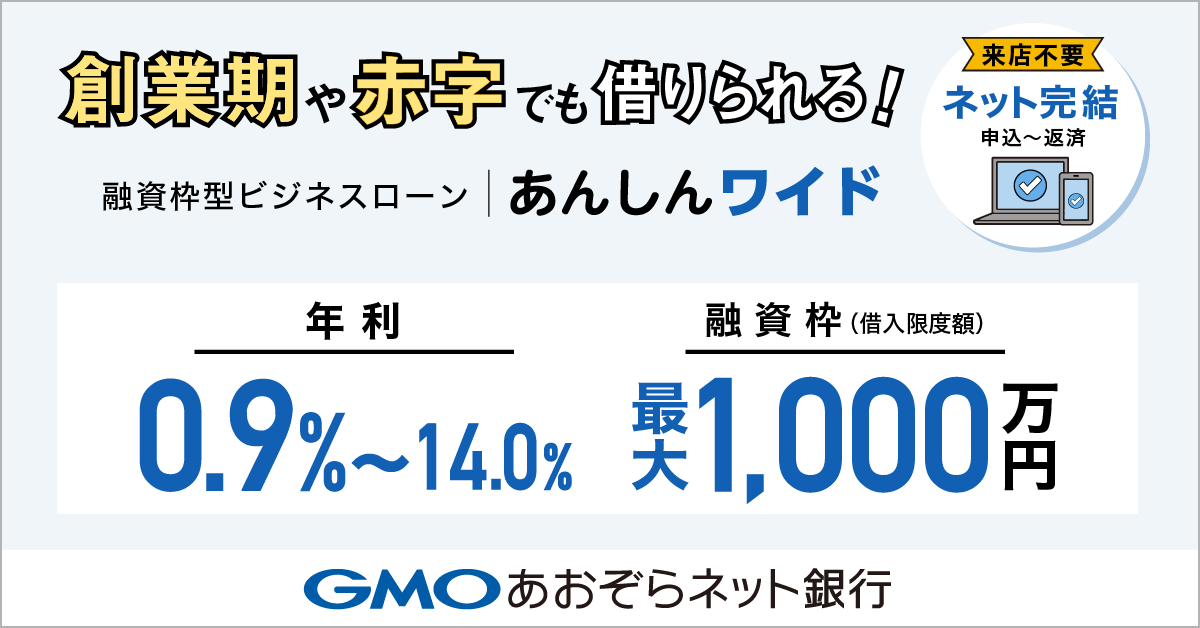

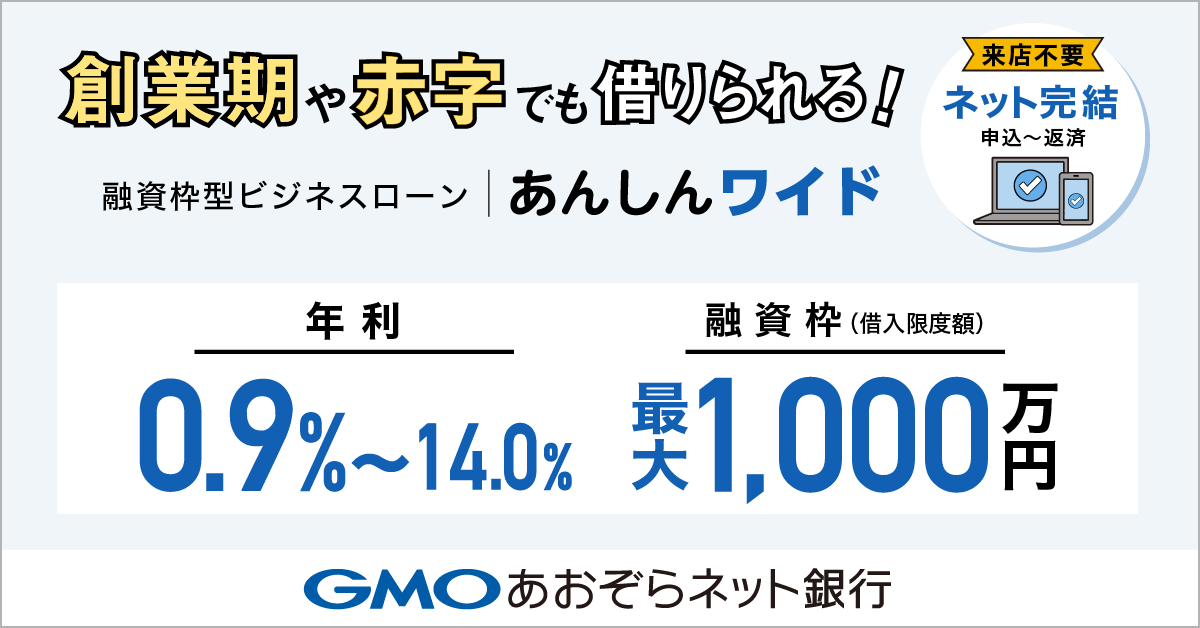

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ

担保について、ごく基礎的なことは知っていても、少し専門的なことになると、理解が曖昧な部分も多くなってくるものです。

どのように担保設定がなされているのか、法的にはどのような考え方がなされるのか、など、学べば学ぶほど奥が深くなります。

そのような知識を持っていれば、融資交渉でのやり取りもよくわかり、担保の活用にも、スムーズな交渉にも役立つことでしょう。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼

担保とは?銀行融資で使われる担保について使える資産や成立要件などの法律面を整理しよう

コメント