ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

事業性評価の流れ

銀行員による事業性評価は、以下のような流れで行われます※。

※本記事の記載内容は筆者が元銀行員から聞き取った内容です。

金融機関ごとに違いがある可能性もございますので、参考程度にご覧ください。

1.事業性を評価する対象の会社を決める

事業性評価には手間がかかるため、取引しているすべての会社の事業性を評価することは現実的に不可能です。

そのため、金融機関や支店では一定の基準を設けて、対象先企業を決定します。

金融機関としては、事業性評価を通して、会社と金融機関の双方にメリットがある企業を優先的に評価していくことになります。

ピックアップされる企業の多くは、融資量が大きい会社、今後取引を深めていこうとしている会社などになるでしょう。

会社としては、事業性評価の対象企業に選ばれるよう、金融機関に働きかけていく必要があります。

具体的には、事業性評価の参考になる情報を積極的に開示していくのが効果的です。

【経営者の心がけ】

事業性評価の働きかけは、借入比率の高いメインバンクや、自社にとって好意的な金融機関に行うといいでしょう。

2.事前調査を行う

次に、事業性評価の対象企業について「事前調査」を行います。

事前調査では、手元にある資料や、間接的に得られる情報によって、企業の概況と外部環境を調査していきます。

事前調査の方法は、その対象が既存か新規かによって異なります。

既存融資先

金融機関は、既存の融資先について、これまでの付き合いの中で知りえた情報を蓄積しています。

銀行員は、まずはその情報から事業の概要や過去の取引情報などを把握していきます。

事業性評価を受ける会社側は、普段から積極的に情報を提供し、事前調査がスムーズに進むようにしておくべきです。

それができなければ、事前調査の時点で不明点が多くなり、事業性評価が後回しになったり、ストップしたりする可能性が出てきます。

新規融資先

この場合には、新規先の情報は蓄積していないため、信用調査会社(帝国データバンクなど)の資料や企業年鑑などから情報を集めていきます。

これにより、会社の概況や業績・財務などについて、大まかな情報を得ることができます。

事業性評価を受ける会社側は、信用調査会社が調査を申し込まれた場合、特に問題がなければ情報開示しておくといいでしょう。

外部に向けて情報を発信するために、パンフレットやホームページをしっかり作り込んでおくのも有効です。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

3.ヒアリングを行う

先ほどの「事前調査」は、この「ヒアリング」をしっかりと行うための準備です。

情報をよく知らない状態では、行き当たりばったりのヒアリングになってしまい事業性評価は困難です。

銀行員は金融のプロであるものの、会社の事業分野では素人です。

逆に、経営者は、事業分野ではプロであるものの、金融では素人です。

この両者がスムーズに話すためにも、ヒアリング前の事前調査は重要です。

なお、会社側は銀行員からヒアリングを受ける際は、正しい情報を開示してください。

銀行員は会社の実態を把握するために、マイナスな質問(会社の弱み、課題など)も聞いてきます。

答えにくい質問もあるでしょうが、正しい評価を受けるためにも正しい情報開示が大事です。

4.情報の整理

「事前調査」と「ヒアリング」により得た、事業性評価のための情報を整理していきます。

事前調査で得た情報は「定量的な情報」が多く、ヒアリングで得た情報は「定性的な情報」が多いです。

これらの性質が違う情報を下記の項目に沿って整理していきます。

▼情報の整理

- 経営方針

- 経営陣をはじめとした組織

- 業績のトレンドと今後の見通し

- 製品や商品のライフサイクルと採算状況

- 取引先との関係

- 競合先との比較

- 資金繰りの状況

金融機関がこの情報整理の過程で疑問を抱いた場合は、会社に追加のヒアリングを行うこともあります。

そして、こうして整理された情報が金融機関内の支店や本部で共有されていきます。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

5.検討

融資担当者が整理した情報をもとに、支店内で「検討」が行われます。

その会社の現状に基づき、既存融資先であれば今後の付き合いをどうしていくか、新規融資先ならば取引を開始するか等を判断していきます。

6.融資や助言の提案

事業性評価の真の目的は、会社の状況を正確に理解し、融資や助言に役立てていくことです。

金融機関内での検討後、会社に対しさまざまな経営提案が行われることがあります。

たとえば、「御社では、○○が資金繰りの負担になっていますので、改善策として△△万円の融資を提案します」などです。

会社経営者は、金融機関からの提案を前向きに受け止めて良いでしょう。

繰り返しとなりますが、事業性評価は会社と金融機関が長期的にWin-Winの関係を築いていくためのものです。

よほど悪質でない限り、あまりにも会社に不利な提案をされることは少ないといえます。

【経営者の心がけ】

どうしても融資条件に納得がいかないならば断っても問題ありませんが、基本的には好条件で借りられるときに借りておく方がいいでしょう。

7.融資実行

上記の流れを見てわかる通り、金融機関が融資を提案してきたとき、融資が実行される可能性はかなり高いです。

金融機関側から融資を持ち掛けておきながら、「すみません、稟議に通りませんでした」となれば、両社の信頼関係は壊れてしまいます。

そうならないために、金融機関ではある程度いけると判断したうえで融資の提案をしています。

8.モニタリング

金融機関の仕事は「融資実行」で完了ではありません。

金融機関の仕事はここからがメインであり、融資した会社の状況や業績を引き続きモニタリングしフォローしていきます。

金融機関は、会社が順調であれば「新たな提案」をもってきますし、不調であれば「改善策を提案」していきます。

【経営者の心がけ】

金融機関とうまく付き合っていくためには、借入れ後の関係を軽視してはいけません。

金融機関のフォローをしっかりと受け止めて、共存共栄と関係強化を図っていきましょう。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

対話に応じる経営者の強み

事業性評価は、金融機関が会社に対して一方的に行うものというイメージがありますが、上記の通り経営者ができることもたくさんあります。

経営者ができる力のひとつが「金融機関への情報提供や対話に積極的に応じること」です。

中小企業の経営者は日々の業務が忙しく、金融機関との対話をそれほど重視していない方が多くいます。

金融機関側からすると、情報提供や対話に積極的に応じてくれる経営者というだけで、非常に事業性を評価しやすくなります。

この点をよく認識しておくと、事業性を評価され、金融機関との関係が深まる期待がもてるでしょう。

▼【注文書OK】注文書で資金調達できる!▼

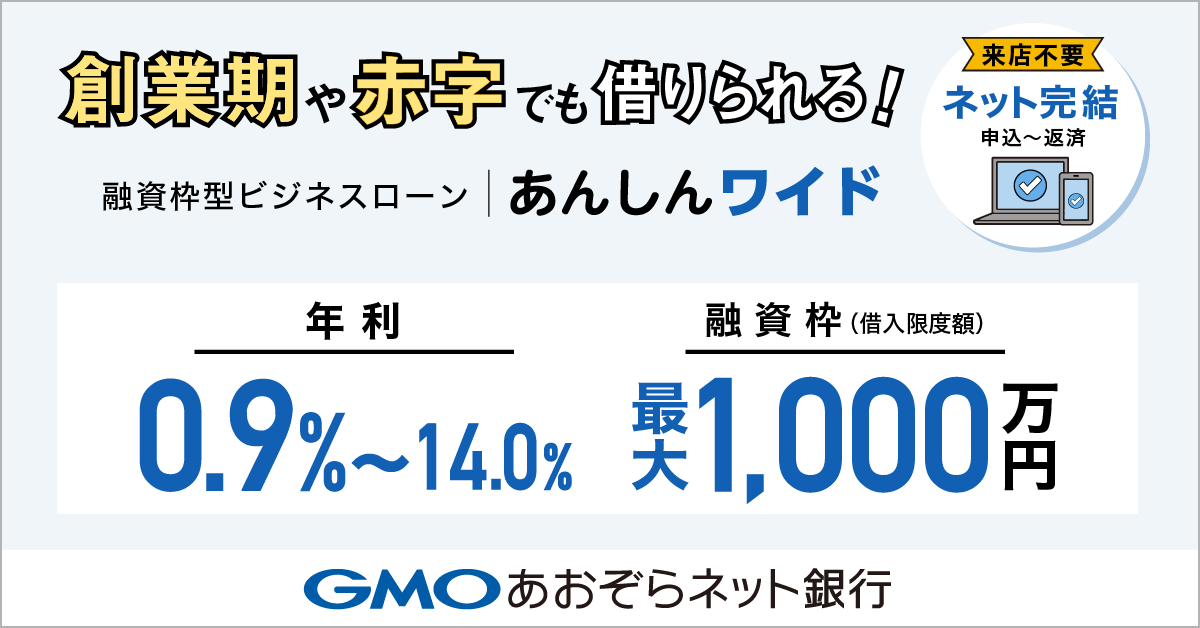

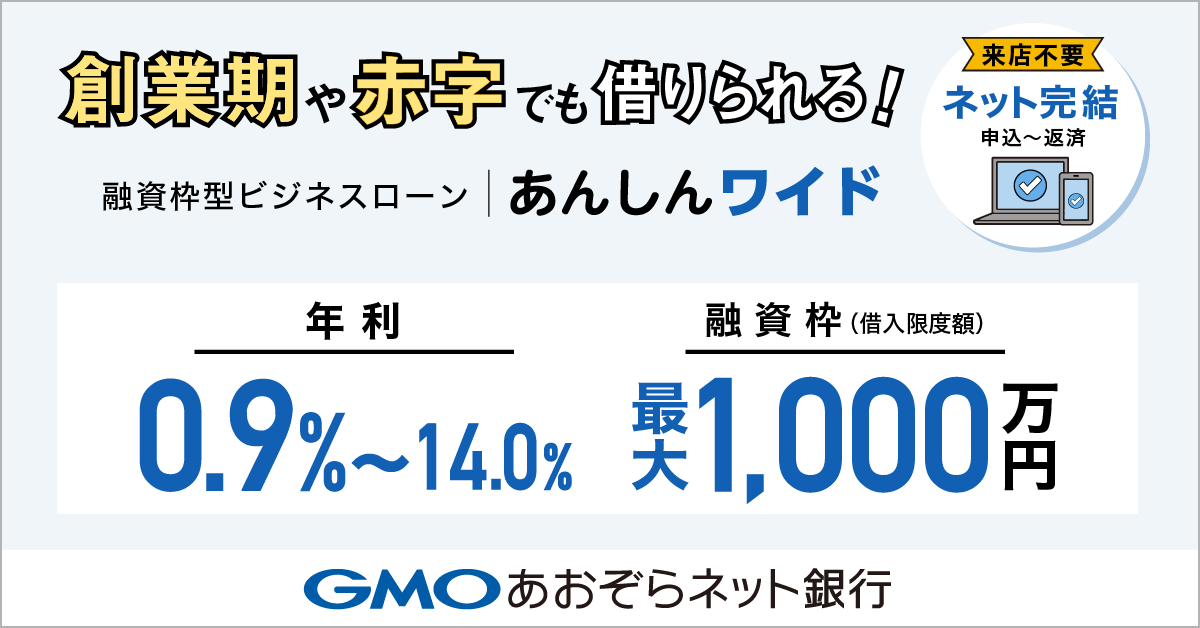

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ:事業性評価を受けるには

銀行員の事業性評価は、本記事で紹介した流れで進められていきます。

この調査・分析によって、会社の強み・弱み、市場での位置づけなどを総合的に把握し、与信判断に活かしていきます。

評価を通して助言を行うことも可能となり、会社と金融機関の双方に安定性や成長性をもたらすメリットが期待できます。

事業性評価を受ける会社は、融資実行だけではなく、その後の付き合いをよりよくするための手段と考え長い目で活用していくことが大切です。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【注文書OK】注文書で資金調達できる!▼

▼【注文書OK】注文書で資金調達できる!▼

▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼

コメント