※本記事はプロモーションを含みます。

会社を経営していると、必ず「融資」を中心に金融機関との交渉を経験するでしょう。

この時、漫然とした交渉をしていては、借りられるものも借りられなくなってしまいます。

一般的な取引でも交渉テクニックというものがあるように、金融機関の融資においても同様にテクニックやポイントが存在します。

金融機関はリスクを嫌い、そして堅い仕組みを持った組織です。

本記事ではそんな特徴をもった金融機関を相手に、「有利に融資交渉を進められる役立つ5つのポイント」を紹介します。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

【注目】銀行融資が難しい場合はファクタリングがおすすめ

※上記の図解は2社間ファクタリング

※上記の図解は2社間ファクタリング

ファクタリングとは、「債権買取り」を意味しています。

法人がファクタリングにおいては、保有している売掛債権(=請求書)を売却することで現金を得る資金調達方法の一種として認識されています。

企業は、ファクタリングを利用すれば、売掛債権の予定日よりも早く現金を受け取れます。

ファクタリングは売掛債権の売買で資金調達を行うため、銀行からの借入とはことなり融資にはあたりません(調達した資金の返済は不要です)。

融資ではないため金利はありませんが、利用時にファクタリング業者に手数料を支払います。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

ポイント1:交渉は「口頭説明」と「書類」の二本立て

最初のポイントは、交渉は「口頭説明」と「書類」の二本立てで行われると認識する点です。

口頭説明もしくは書類だけという、片方だけの交渉はありえません。

金融機関に融資を交渉すると、いろいろなことを聞かれることでしょう。

- なぜ融資が必要なのか?

- どうやって返済するのか?

- 事業計画書の数値の根拠は?

- 今後、売上や利益をどうやって維持し、伸ばしていくのか? など

これに対して口頭で答えるとき、回答内容と提出書類の内容が一致せず、金融機関からの信用を失ってしまうケースが多くあります。

口頭で上手く答えられたとしても、銀行員は口頭説明の内容を完璧に覚えておくことはできません。

また、口頭説明に使われる時間は30分~60分程度であることが多く、会社や融資への想いを語りきる時間がないかもしれません。

その際、担当の銀行担当者が頼りにするのが「事業計画書」、「資金繰り表」、「試算表」といった融資関連書類です。

情熱的な説明だけではなく、よくまとまった書類の提出が重要となります。

【ポイント】

金融機関に書類を提出すると、営業担当→営業上席→融資課長→副支店長→支店長→(場合によっては)本部という流れで回覧されていきます。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

ポイント2:資金繰り表をしっかり作る

ポイント1によって、担当者との交渉がうまくいったとしても、それだけで融資がおりるわけではありません。

融資を最終的に判断するのは、支店長か本部です。

支店長決済について

支店長が最終的な判断をする場合、これを「支店長決裁」と言います。

協議はあくまでも支店内のみで行われ、最終的な判断を支店長が行います。

支店長決裁であっても、まずは担当者との関係良好にしておくことが重要です。

担当者と良い関係を築いておくと、担当者にお願いして支店長に同席してもらい、自社の状況を直接伝えることができます。

最終決裁者である支店長に面会して直接伝えられるということは、融資を有利に進めるうえで非常に役立ちます。

本部決済について

もう一つの決裁方式は「本部決裁」で、これは支店長の決裁のあとに本部の決裁が必要になる方式です。

社長は、本部の人とは面会することができませんから、決裁者が本部の場合には、完全に書類ベースでの審査となります。

一般的に支店長決裁よりも審査が厳しいとされています。

本部審査で利用される書類は「稟議書」と呼ばれており、金融機関の担当者が作成します。

社長へのヒアリングの内容をはじめとして、融資審査に必要となる情報(融資シェア、融資以外の取引、担保、金利、資金使途など)がほとんど盛り込まれている書類です。

稟議書の中でとくに重要視されるのが「資金使途」と「融資シェア」の部分です。

- 資金使途:なぜ融資が必要で、借り入れたお金をどのように使うのか

- 融資シェア:その会社が取引している各金融機関の融資割合

担当者が問題のなく稟議書を作れるように、会社から資金使途と融資シェアをしっかりと伝えられるよう「資金繰り表」を提出しておきましょう。

資金繰り表とは?

資金繰り表とは、今後会社のお金をどう回していくかをまとめたものです。

借入金がどのように使われるのか、返済がどのように行われるのか、他行の支援状況はどうであるかといったことがしっかりと記載されています。

正確な資金繰り表を作って提出しておくと、担当者の心証が良くなります。

また、稟議書を作るための重要な情報を聞き出すために、時間をかけてヒアリングする必要がなくなり、担当者の負担も減らせます。

資金繰り表が正確だと稟議書も正確になる

資金繰り表が正確であれば、稟議書の内容も正確になり、支店長や本部まで届く情報も正確なものとなります。

資金を何に使うのかということと、将来的な付き合いがどうなっていくのかという、審査の判断に重要となる情報が正確に記載されているのです。

そのため支店長や本部の判断も正確となり、本来借りられるはずなのに借りられなかったということが起こりにくくなります。

また、資金繰り表をしっかり作れるということは、社長がお金の動きをしっかりつかめているということでもあるため、ここでもイメージが良くなります。

口頭説明と資金繰り表の内容が一致すれば、資金繰り表の信ぴょう性も増し、より印象がよくなるでしょう。

以上の理由から、資金繰り表の重要性を認識し、金融機関が求める情報をしっかりと盛り込むことが、金融機関と交渉を進めるうえで非常に重要となります。

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

ファクタリングについての記事はこちら

ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

ポイント3:資金繰り表で目立つ

ポイント2に続き、資金繰り表の効果的な使い方をお教えします。

金融機関から融資を受ける際には、決算書、試算表、経営計画書、資金繰り表、その他を求められることと思います。

このなかで、もっとも重視されるのが決算書と試算表です。

決算書とは、直近の決済時点における、会社の財務状況と業績を示したものです。

決算時点と現時点ではラグがあるため、そこから現時点までの推移を知るための資料が試算表です。

ただし、決算書と試算表の内容が良かったとしても、すぐに融資を受けられるわけではありません。

実は、決算書や試算表の数字は操作しやすいため、銀行員はそれが100%本当の情報ではないことを見込んでいるのです。

そこで、情報の正確性を高めるために、「資金繰り表」を組み合わせて判断していきます。

資金繰り表を作ろう

中小企業の中には、資金繰り表を作成している会社はあまりありません。

普段から作っておらず、金融機関に言われてから作成するケースがほとんどです。

逆に、融資を依頼する時点で、自分から金融機関に「資金繰り表」を持参すると銀行からの印象はかなり良くなります。

当然、他の会社よりも目立つでしょう。

このようにいい意味で目立つことで、担当者が抱える多くの案件の中で「その他大勢の中の一社」から「特別な一社」になれる可能性があります。

特別な一社になれば、審査スピードが速まる可能性があります。

資金繰り表を使って目立つことによって、銀行員にとっての特別な一社になるように工夫してみてください。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

ポイント4:資金繰り表で資金使途を納得してもらう

前述の通り、融資審査で非常に重視されることの一つに、「資金使途」があります。

お金を何に使うのかということは、ある意味一番重要なことと言ってもいいでしょう。

資金使途として、運転資金をあげる会社は多いと思います。

しかし、運転資金にもいくつかの種類があります。

増加運転資金

売上が増加し、仕入れも増加したため、追加で資金が必要になった場合の運転資金。

売掛金から短期で返済する。

季節資金

季節によって売上が変動する業種において、その変化に対応するための運転資金。

売掛金から短期で返済する。

決算資金、賞与資金

配当や賞与を賄うための運転資金。

営業益から半年~1年間で返済する。

納税資金

法人税の納税を賄うための運転資金。

営業益から6ヶ月程度で返済する。

赤字補填資金

赤字を埋め合わせるための運転資金。

営業益から短期又は長期で返済する。

売掛債権焦げ付き補填資金

売掛先の倒産による焦げ付きを賄うための運転資金。

営業益から長期で返済する。

回収サイトよりも支払いサイトの方が短い場合には、支払日に資金が不足します。

それを補填するために運転資金を借り入れ、返済は売掛金で行います。

この運転資金を借り入れることによって、仕入れや給料の支払いができ、事業も安定するのです。

金融機関が注意してみる資金使途は?

金融機関がもっとも注意してみるのが、「赤字補填資金」や「売掛債権焦げ付き補填資金」です。

赤字になっている会社は、資金繰りも苦しいため、金融機関は融資を渋ります。

返済原資を確認し、必ず十分な担保を取るか、信用保証協会の保証をつけるかして融資します。

売掛債権が焦げ付いている会社も、資金繰りが苦しいのは間違いありませんから、やはり審査は厳しく、担保や保証協会の保証を求められます。

これらの運転資金の融資にあたっては、赤字や売掛先の倒産によって、自社がどの程度の影響を受け、今後どのような影響が出るのかを確認し、融資判断に利用していきます。

もし、きちんと説明することができ、金融機関も納得することができれば、一過性の赤字や焦げ付きだと判断され融資がおりる可能性が高まります。

金融機関が納得するきちんとした説明というのは、実績と現況、今後の資金繰り、他行からの借入や返済の状況などを説明することです。

そこで役立つ資料も、また資金繰り表です。

資金繰り表はシビアに作成しておく

この時に説明する今後の資金繰りは、あまり希望的観測にしてはいけません。

できるだけシビアな予測で資金繰り予測を出しておくべきです。

下記を踏まえて資金繰り予測を作成しておくと、金融機関は資金使途と返済原資を確認することができ、実現可能な予測であることもわかります。

- 落ち込んだ売上高が、過去の実績まで早急に回復する予測は避ける

- 売掛金の回収を、現在の回収サイトよりを短くしない

- 売上に占める原価や仕入れの割合を、現在の数値より小さくしない(適正値に近づけるのはよいが、過小に見ない)

- 原価の支払いを、現在の支払いサイトより長くしない

- 固定費を減らしすぎない

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

ポイント5:複数の金融機関に交渉する

金融機関は、他の金融機関との取引を非常に気にしています。

会社が不足する資金の借入を申し込むとき、全額を特定の金融機関だけに融資依頼すると、金融機関は融資を渋ります。

なぜならば、万が一の場合には、自行だけが損失を被ることになるからです。

しかし、複数の金融機関に依頼したらどうでしょうか。

銀行Aに対して1000万の借入を依頼するとき、

1000万円の調達が必要なのですが、そのうち500万円は銀行Bから借りられることになっています。残りの500万円を融資してほしいのです。

などと頼むと、銀行Aは「銀行Bは融資しても良いという判断をしたのだな。ならばこちらも融資して良いだろう」と考える可能性がぐんと高まります。

逆に、他の金融機関が断った末に自行に行きついているとなると、その金融機関は貸し渋ります。

他の金融機関が断った案件を自行で承認するのは、あまりにもリスクが高いからです。

したがって、金融機関に交渉する際には、複数の金融機関に交渉することも重要なポイントだと知っておきましょう。

▼【注文書OK】注文書で資金調達できる!▼

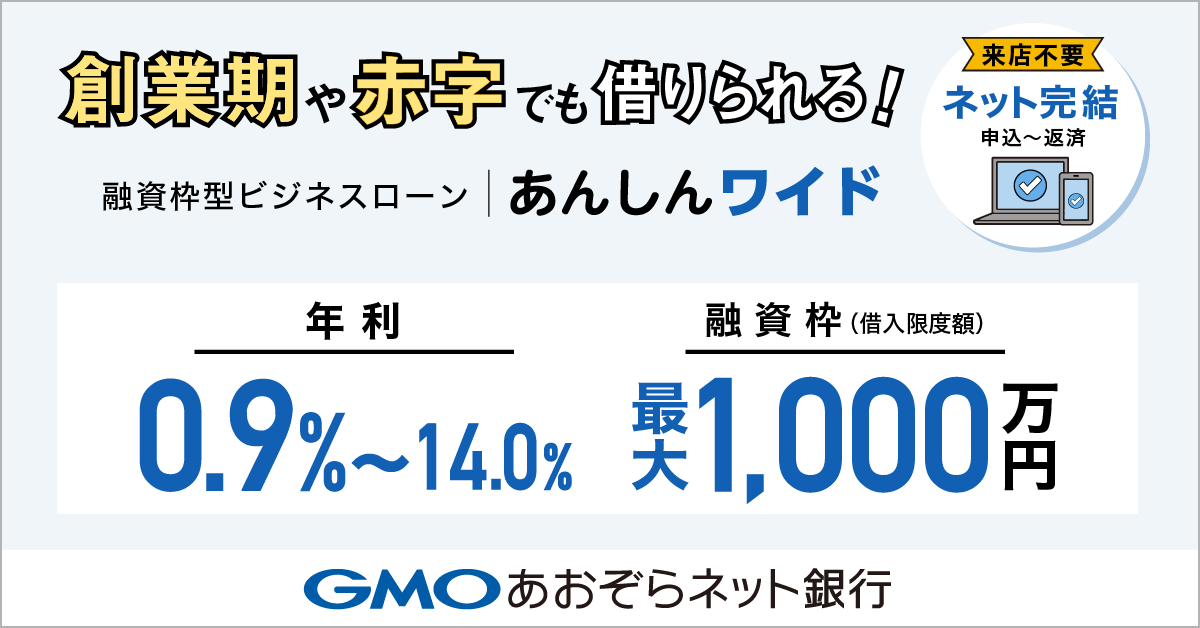

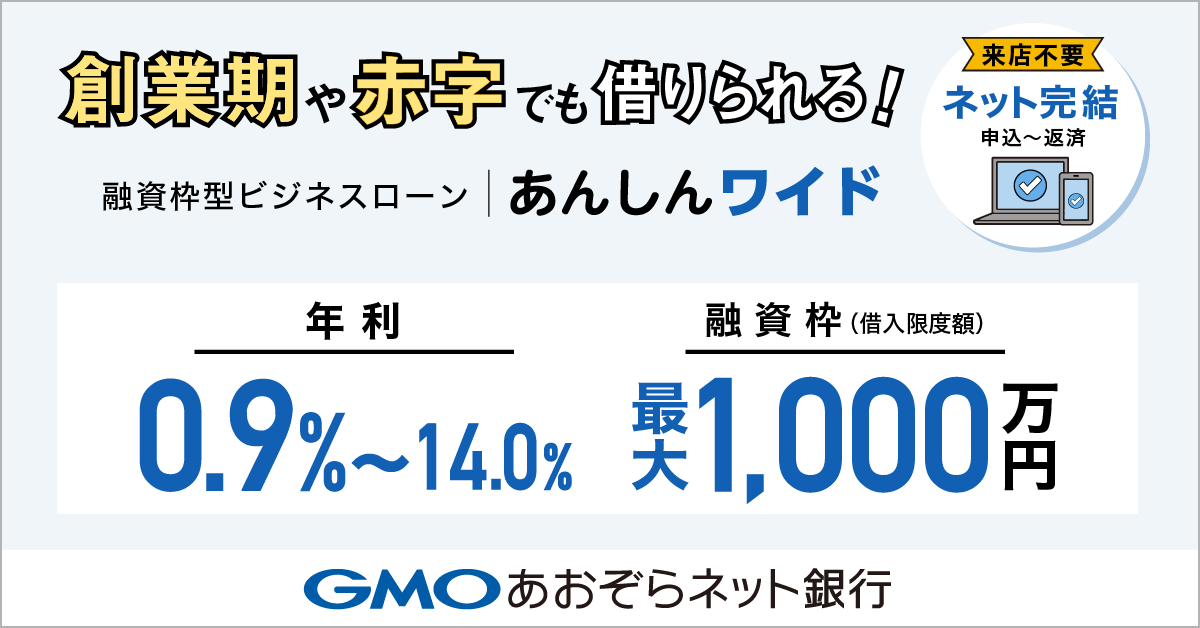

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ:ポイントをおさえた融資交渉をしよう

どんな交渉事でも、上手な交渉には、相手の求めることや考え方の傾向を知り、相手の求めに応じられるように交渉を進めていくことが重要です。

金融機関の求めることや考え方を知り、それに沿うように交渉を進めていけば、交渉がうまくいく可能性は飛躍的にアップします。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼

【保存版】銀行から有利に融資を受ける・引くための5ポイントを解説