ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

借入申込書の作り方

借入申込書の具体的な書き方を見ていきましょう。

1.借入希望金額と資金使途

借入希望額は、銀行に希望する借入額のことです。

資金使途とは、借り入れた資金の使い道のことです。

必要資金総額 〇〇千円

自己資金 〇〇千円

借入希望金額 〇〇千円

資金使途 経常運転資金。

大手取引先のA社から、今回に限り、売掛金回収条件を1ヶ月ずらすように要請を受けており、仕入れ費用が不足しているため。

上記のように書きます。

何円の資金需要が発生しており、いくら借入れが必要なのか、そして借入れた資金を何に使うかを明確に記載します。

借入金算出は借入申込書の最重要ポイント

中には借入希望金額を明らかにしないまま融資を希望する経営者もいます。

「5000万円融資してほしい。必要総額はたぶん4000万円くらいだけど、余裕を見て5000万円」

このように伝えて上手くいくことはそうありません。

銀行は、必要資金総額と資金使途の整合性を重視しており、自己資金も勘案したうえでいくらの借入れを希望しているのかを知りたがっています。

そこが曖昧ではよくありませんし、借入希望額が必要資金総額を上回っているのはもっともダメです。

上記の例では、必要資金総額が4000万円ならば、借入希望額も4000万円となるべきです。

もし借入希望額を5000万円とするならば、必要資金総額との差額である1000万円は使途不明金ということになります。

銀行がもっとも期待していること:きちんとした返済

銀行は、融資した資金が事業に活かされ、利益につながり、きちんと返済されることを期待しています。

それを知るためには、資金使途は何か、いくらの借入れを希望しているか、希望額は資金使途から見て妥当であるかを検討していきます。

必要資金総額や借入希望金額があいまいであれば、資金使途もおのずからあいまいとなって、融資を出すことはできなくなります。

そのため、借入申込書の中でも「資金使途」と「借入希望金額」はもっとも重要です。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

資金使途は具体的に

資金使途はできるだけ具体的に書くべきです。

ここを「運転資金」「設備資金」など、簡単に考えるだけの経営者も多いのですが、それでは交渉にマイナスとなります。

上記の通り、銀行員は資金使途を見て、融資の妥当性や貸し倒れリスクを図っていくため、資金使途はできるだけ詳しく書くべきです。

融資の妥当性については特に重視されます。

資金使途について詳しく検討したとき、矛盾が生じれば「妥当ではない」と考えるわけですが、銀行員にとってはこれがかなり重要です。

融資を希望してくる会社の中には、

- 赤字を埋め合わせるための資金

- 社長の個人的な借金返済のための資金

- 大量の不良在庫を整理するための資金

など、銀行が嫌う資金を「運転資金」「設備資金」といった名目で引き出そうとする会社もあるからです。

だからこそ、銀行は融資の妥当性を重視しますし、銀行交渉では、資金使途について詳しく聞かれることも多いです。

資金使途について聞かれた際は、内容を曖昧にせず、きちんと使途を説明しましょう。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

2.希望条件

次に、借り入れの希望条件を設定していきます。

下記のように書いていきましょう。

借入希望日 ○月○日

借入期間 ○ヶ月(○年)

希望金利 ○%

希望金利体系 変動金利

提供可能担保 無担保

借入希望日

借入希望日は、資金が必要となる日に設定するのではなく、やや前倒しに設定します。

必要な日に設定してしまうと、万が一手違いがあった場合などに支払いができなくなってしまいます。

借入期間

借入期間は、資金使途によって大きく変わります。

まとまった運転資金や設備資金など、融資金額が大きければ長期融資になることが多く、比較的小規模な運転資金や一時資金などは短期融資になるのが普通です。

銀行は、基本的に長期の融資を嫌います。

なぜならば、融資期間が長ければ長いほど、融資期間中に経営状態が悪化して返済困難になる可能性が高まるからです。

一時資金など短期融資と考えられる資金の場合は、なるべく借入期間を短く希望しましょう。

希望金利

希望金利は、過去の借入金利、自社の業況、金利情勢などを参考にして設定します。

貸出金の利回りと預金の利回りの差が銀行の収入になりますから、低すぎる金利設定では融資を受けられなくなります。

低めの金利に設定するならば、そのための根拠も明らかにしておき、借入申込書に記載しておくべきです。

短期融資ならば固定金利に設定できることもありますが、銀行は変動金利での融資を好むため、変動金利に設定されることがほとんどです。

これは、銀行は金利リスクを減らしたいと考えているからであって、その点を汲み取ることも大切です。

担保

担保については、何を担保として借入れを希望するのか、あるいは無担保での借入れを希望するのか、といった希望条件を書いていきます。

短期融資の場合、返済財源が明確であれば、無担保融資になることも多いです。

長期融資の場合には、不動産を担保にしたり、信用保証協会の保証をつけて融資することがほとんどです。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

3.返済原資と返済方法

返済原資と返済方法は、銀行にとっては「きちんと回収できるかどうか」を見定める重要なポイントとなるため、十分な説明が求められます。

〇月○日にA社から売掛金を回収したものを返済に充てる。

×月×日に一括返済。(短期融資の場合)

売上代金回収により、元金均等分割返済にて毎月830千円を60回。

最終回のみ1,030千円とする(5000万円を5年間で返済する場合)

このように書いていきます。

短期融資では一括返済か元金均等分割返済、長期融資ならば元金均等分割返済となります。

元利均等方式での返済は基本的にありません。

ここで重要となるのは、返済原資をしっかりと証明し、提示する返済方法での返済が可能であることを説明することです。

短期融資ならば、売上代金を引き当てることがほとんどですから、どの売上代金を返済に充てるのかを明確にする必要があります。

長期融資ならば、長期的に安定した返済が求められます。

4.今後の見通し

最後に、今後の見通しについて説明します。

今後の見通しは銀行にとって、「貸し倒れにならないよう、安全に推移していくか」という貸し倒れリスクを量るために重要な視点です。

また、「今後、この会社とどんな付き合いをしていけるか」という、採算性を量るための視点でもあります。

見通しは、足元の業績などから判断して書いていきます。

足元の売上高は前期比で5%増の○万円となっており、当期利益は○万円を見込んでいる

中長期的な展望が明らかであれば、もっと長い目での見通しを記載するのも効果的です。

過去の実績については、動かすことができないものです。

もしそれが良くないものであれば、銀行は融資に慎重になります。

そこで、今後の見通しを具体的な数値で示しながら説明し、改善されることをアピールできれば、交渉にプラスとなります。

▼【注文書OK】注文書で資金調達できる!▼

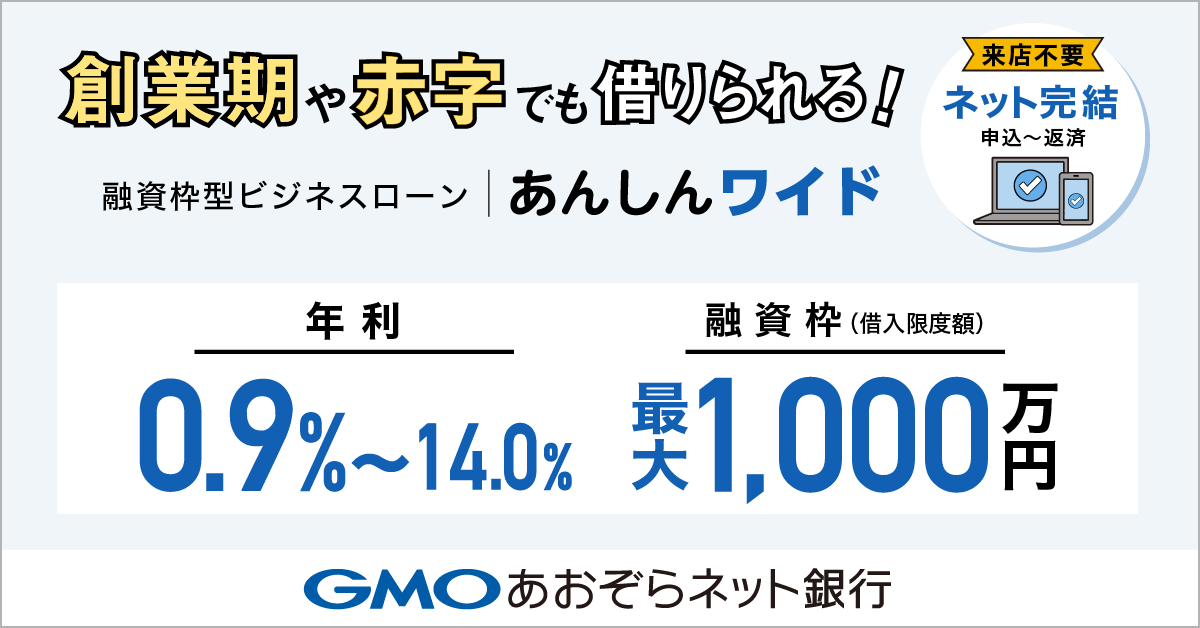

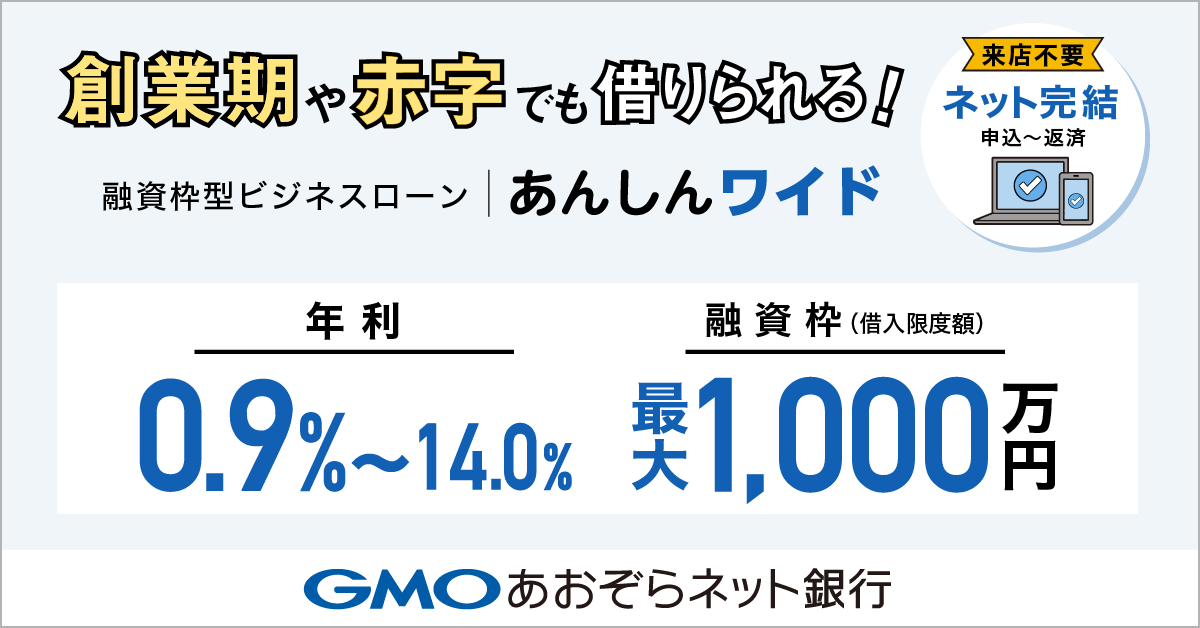

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ

借入申込書で大切なのは、借入希望額・資金使途、返済原資・返済方法、今後の見通しです。

資金使途が明らかで、借入希望額も妥当であり、返済原資や返済方法にも納得でき、今後の見通しにも問題がなければ、融資を受けられる可能性はかなり高いでしょう。

それを明らかにするためにも、借入申込書を作ってから銀行交渉に臨むようにしましょう。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼

借入申込書を作っておけば融資交渉に役立つ!その作り方とは?

コメント