このような経緯で破綻してしまった経営者は、「まだ経営を続けられるのに、銀行が融資してくれずに回収に動いたから破綻してしまった」などと、銀行を恨むこともよくあります。

ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

粉飾決算の弊害を知る

緊急時には、金融機関との付き合いも、緊急時なりの付き合い方を心がけていくことが大切です。

そこで、緊急時の金融機関との付き合い方を詳しく見ていきましょう。

緊急時には、必ず資金不足が発生しているものなのですが、金融機関が積極的に貸してくれるとは考えにくいです。

そのような状況で、間違いを犯す経営者は多いです。

その間違いとは、粉飾決算をしてしまうことです。

つまり、売上を架空計上したり、利益を過大に計上したり、不良資産を飛ばしたりすることによって、決算内容を良く見せようとするのです。

大企業などが粉飾決算をしていたことが明るみに出ると、新聞でも大きく取り上げられ、経営者や関係者が逮捕されるなどして、大変な事件のように見えます。

それだけに、粉飾決算とはあまり一般的ではないことのようにも見えがちです。

しかし実際には、粉飾決算やそれに近いことをやっている会社は決して少なくありません。

粉飾決算をすることで決算内容を良く見せかけ、それによっていくらかの効果を得られたとしましょう。

しかし、いつかは自社の首を絞めることになりますから、粉飾決算は絶対にやってはならないことです。

CFブルー

では、粉飾決算の典型的な例とその弊害を見ていこう。

売上の架空計上

粉飾決算の中でも最も多いのが、架空の売上を計上することによって、収益を水増しすることです。

なぜならば、売上が大きいということは、企業の稼ぐ力が高いということであり、非常にプラスになることだからです。

そのため、決算内容を良く見せかけようとした時に、売上を架空計上するケースが最も多くなります。

架空計上には、色々な方法があります。

注文をねつ造するという方法もあれば、ダミー会社を経由しつつ、最終的には自社で商品を引き取るという方法が採られることもあります。

粉飾決算の怖さは、最終的に不良債権を産んでしまうということです。

取引先からの注文書類をねつ造した場合にも、ダミー会社を経由して自社で商品を引き取った場合にも、そこで生じた売掛金は実態のない売掛金であり、回収不可能な売掛金です。

そのため、売上の粉飾を繰り返して行くうちに、未回収の売掛金がどんどん増えていきます。

CFレッド

そこから粉飾決算が発覚してしまうのだ!

売上を架空計上することの恐ろしさは、帳簿では売上が伸びていくために、実際の売上はもっと低いにもかかわらず、経営者の感覚がマヒしてくることです。

会社の危機的な状況を正しく把握できていないことも多く、気づけば大量の不良債権に悩まされることになるのです。

利益の過大計上

売上の架空計上と同じく、利益の過大計上もよくみられます。

これは、費用を計上しないことによって水増しされることが多いです。

例えば、原材料を仕入れ、製品を製造して販売する業種ならば、販売に至るまでに様々なコストがかかります。

それらのコストは、売上原価に計上することによって決算書に反映しなければなりません。

それをせずに、粗利益を伸ばすという方法を行なうことで、見かけ上の利益を良いものに見せかけることができます。

不良資産の飛ばしとは?

CFイエロー

不良資産の飛ばしも良く見られる粉飾よ!

これは、会社の所有している資産の価値が下がった場合、その損失を帳簿に計上したくないために、子会社などを使ってその資産を飛ばしてしまうことを言います。

これによって、決算書には損失を抱えた資産がなくなるため、きれいな決算書が出来上がるというわけです。

大企業でも、不良資産の飛ばしはよく行われており、それを防ぐべく、上場企業などではかなり厳しく監査が行われています。

しかし、中小企業では会計士による監査がありませんから、不良資産の飛ばしが行われるケースが珍しくありません。

「ちょっとだけ」が落とし穴になる

これらの他にも、粉飾決算の手口には色々なものがあります。

不良債権・不良在庫・有価証券などの含み損を隠したり、次年度の売上を先食いしたり、当年度の費用を先送りにしたり、色々な方法があります。

最初から意図的に粉飾決算を行なおうとする悪質なケースもある一方で、何とか信用を保ちたいという考えから決算書を作った結果、粉飾決算に陥ってしまい、後に引けなくなって泥沼にはまっていくことが多いです。

この「ちょっとだけ」という考えには、同情の余地もありますが、非常に危ない考え方です。

CFブルー

金融機関にバレてしまうことも多いのだ!

金融機関の粉飾決算を見抜く力はかなり高いと考えてください。

粉飾決算を見過ごすと、金融機関は融資した資金を回収できなくなる可能性が高まります。

そのリスクを排除するために、チェックにチェックを重ねて粉飾決算の洗い出しを行います。

もし粉飾決算が発覚したならば、金融機関は融資の回収に動き出すと思ってください。

緊急時には、「なにはともあれ会社の存続が最優先」と考え、目先のことしか見えなくなってしまい、粉飾決算に陥る可能性が高まります。

しかし、数字をいじることで一時的に偽装することができたとしても、いつか嘘がバレることは明らかです。

また、それによって信用を大きく損なうこともまた明らかです。

一度粉飾決算をしてしまうと、来期も、再来期も粉飾を続けなければならないからです。

緊急時であろうとも、粉飾決算だけはNGであることを知っておいてください。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

今後の方針を金融機関に説明する

緊急時には粉飾決算に手を染めることなく、会社の現状に真摯に向かい合っていくことが大切です。

そして、その事実を金融機関にも伝えることが大切です。

しかし、その時に状況をそのまま伝えて、だから支援してくださいと言ったところで、金融機関がすぐに支援してくれることはありません。

金融機関が知りたいのは、会社が置かれている状況に関する情報だけではなく、「その状況を打開するために、会社がどのような取り組みをしていくのか」ということです。

それが分からなければ、金融機関にとっては会社が緊急的な状況であるということしかわからず、支援よりも回収に動きたいと考えます。

そこで支援を引き出すためには、金融機関が支援しても良いと考えるだけの材料が必要です。

緊急時に会社が求められる自助努力として、代表的なものは「コスト削減・資産処分の方針・経営責任を明確化する」というものです。

これらをきちんと説明することができ、金融機関が納得するものであれば、何らかの支援を受けられる可能性も出てきます。

コスト削減

CFイエロー

平常時でも、コスト削減は会社が努力すべきところよ!

CFブルー

それができていれば、緊急時と言える状況に陥る可能性も低くなるのだ。

緊急時に置かれている会社は、コスト削減がなされていないケースが非常に多いのです。

今後の方針としてコスト削減は絶対条件となります。

コスト削減の方法は色々あります。

しかし、平常時のコスト削減と、緊急時のコスト削減は異なります。

平常時ならば、製造コストや経費といった細かいところで努力をし、利益の最大化を目指すものです。

しかし、それは平常時にやるべきことであって、緊急時にそれらをやるという方針を立てたところで、金融機関が評価することはありません。

緊急時のコスト削減は、平常時には決して踏み切らない、決断を要するコスト削減が求められます。

CFレッド

いわゆるリストラを断行するのだ。

毎月の固定費のうち、割合が大きい支出を削っていくことが重要であり、

- 今の事務所よりも狭い事務所や利便性の悪い事務所などの移転し、家賃をカットする

- 役員の給料や賞与をカットする

- 余剰人員を削減して人件費をカットする

などによってコスト削減を図ります。

もちろん、これらのコスト削減は簡単にいくものではなく、コスト削減のために却って業績が悪化することもあります。

そのため、無計画なコスト削減は金融機関の評価対象とはなりません。

あくまでも、コストを削減することによって、長期的に見て業績が回復していくことが前提となります。

資産処分

色々ある資金調達方法の中で、資産を売却するという方法もあります。

資産を売却すれば、それなりの資金を手に入れられるものです。

緊急時の取り組みは中長期的に行っていくものであり、短期で業績が回復するものではありません。

当座の資金に困るのが普通なのですが、資産を売却することで状況が改善する可能性があります。

金融機関に支援を打診すると同時に、会社の資産を売却することによって資金をつくります。

財務内容をスリム化する努力をすれば、金融機関も評価してくれます。

売却する資産には、「不動産・有価証券・車両・機械・在庫・ゴルフ会員権」などがあります。

CFイエロー

ただし、これもコスト削減と同様に、闇雲に取り組んではいけないよ!

今後の経営計画に欠かせないものを売ってしまえば結局困ることになります。

そこで、資産処分の際には優先的に売るべき資産を見極めて処分していくことが大切です。

優先順位を知るためには、事業との関連性、売却価格と帳簿価格との関連から考えていくのがポイントです。

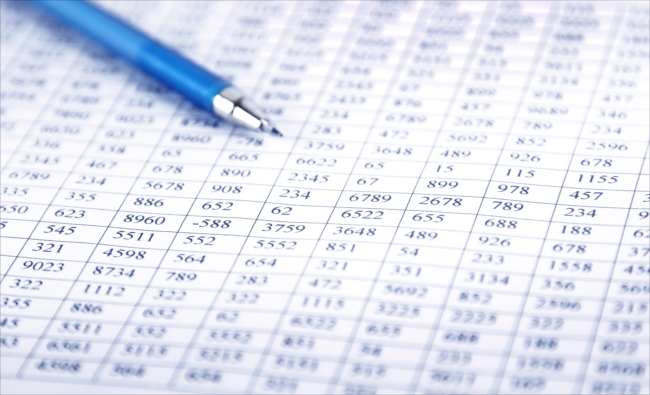

この表の通り、「事業との関連性が低く、売却価格が帳簿価格よりも高い資産」ならば、優先的に売っていくべきです。

△となっている資産には、「事業との関連性が高く、売却価格が帳簿価格より高い」ものと、「事業との関連性が低く、売却価格が帳簿価格より低い」ものとがあります。

より優先的に売るべきは、事業との関連性が低い後者と言えるでしょうが、売却価格が低いために、売れば損失が出てしまう場合にはケースバイケースで判断していきます。

損失を被ってでも資金を確保したい場合や、損失がそれほど大きくない場合には売っても良いでしょう。

CFブルー

次に前者のように、事業との関連性が高い資産の場合には、そう簡単には売ることはできないよ!

例えば「不動産・車両・機械」などの資産は、今後も事業をするためには、手放すわけにはいかない場合が多いでしょう。

このような場合には、セール&リースバックなどの方法による資金化が可能です。

資産をいったん売却し、リース料を支払いながら使い続けるという方法です。

この方法ならば経営環境自体を変えることなく、資金の確保が可能となります。

最後に、「事業との関連性が高く、売却価格が帳簿価格より低い」資産ですが、これは売ったところでメリットよりもデメリットの方が大きくなるため、売るべきではありません。

経営責任の明確化

コスト削減や資産処分を行うと、貸借対照表や損益計算書にダイレクトに影響を与えるものであり、金融機関に対しても数値を用いながら説明できるため、金融機関も評価しやすいと言えるでしょう。

その一方で、より説得力を高めるためには、経営責任を明確化しておくのが賢明です。

経営責任を明確化するための方法には色々ありますが、一般的に金融機関が評価の対象としやすいのは、

- 役員報酬の削減

- 役員が利用する社宅や社有車にかかる経費の削減

- 役員の辞任

- 私財の提供

などがあります。

よくあるのは、経営者の家族や親族が役員について報酬を受け取っているものの、会社の業績になんらの貢献もしていないような場合、その報酬を削減するという方法があります。

緊急時には、色々なコスト削減を行なう中で、社員に負担を強いるものです。

また、金融機関に対しても、既に受けている融資の返済条件を緩和してもらうようにお願いすることになります。

そのような環境で、名目上の役員に過ぎないにもかかわらず、会社に何らかの負担になっているならば、それを削減していくのが筋道というものです。

経営責任を明確化し、上記のような対策ができる会社ならば、金融機関も納得しやすいです。

CFイエロー

金融機関の目的は、あくまでも融資した資金を回収することよ!

追加融資を行なって会社の再建を支援するのも、再建の末に全ての融資金を回収したいからです。

融資した資金が有効活用されることは当然期待するところであり、きちんと活用されていくためにも、経営者の覚悟を見たいと考えます。

その覚悟の表れとして、経営者やその一族がどれだけ個人的な利益を捨てられるかを見ています。

このことから、単にコスト削減や資産処分によって再建を図るだけではなく、そのための覚悟があるところを見せることによって、返済条件の緩和や追加融資を受けられる可能性が出てきます。

よく、企業における資金は、身体における血液に例えられます。

緊急時の会社は、何らかの理由によって出血が止まらず、このまま経営を続ければ倒れてしまう状況です。

銀行からの融資は輸血のようなものですが、止血しなければいくら輸血しても意味はありません。

そこで、会社自身の努力によって止血を図り、金融機関への輸血をお願いすることが必要です。

金融機関は、きちんと止血できる前提があって、初めて輸血を決めるのです。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

リスケジュールの交渉

会社の緊急時に金融機関と交渉するにあたって、まず行われるのがリスケジュールの交渉です。

資金繰り困難に陥り、その時点で返済が困難になっている状況で金融機関に相談するのです。

ですから、まずは現時点で受けている融資の返済に目途をつけなければ、それ以上の話はありません。

そこで、まずはリスケジュールに関して協議し、返済条件を緩和したうえで返済の目途をつけることになります。

リスケジュールの交渉の際には、

- 正確な会社情報をもとにした資産と損益の状況

- 再建のための方針(コスト削減・資産処分・経営責任の明確化など)

の二点を金融機関に報告し、その上でリスケジュールの交渉に入っていきます。

会社の現状だけを伝え、先行きはわからないけれど返済条件を緩和してほしいという交渉では、金融機関は納得しません。

そうではなく、会社が取り組む努力を伝え、リスケジュールの上で努力を全うした場合に、どのように再建がなされているのかを具体的に伝えるのです。

CFブルー

短期融資の返済が迫っているものの、赤字に陥ってその返済が難しい状況を仮定してみよう。

ここでは仮に、今年度中に500万円の返済が必要であるにもかかわらず、今年度は100万円の赤字になっているとします。

つまり現時点では、

となっています(表の単位は万円単位)。

この会社にとっては、まずは今年の返済を猶予してもらうことが緊急の課題であると言えます。

この状態でリスケジュールをお願いしたとしても、金融機関は納得しません。

リスケジュールに応じたところで、どのように回収できるかが分からないからです。

そこで、「今年の返済は猶予してください。そのかわり、このような方針で業績を回復させ、今後5年間でこのように返済していきます」と伝えます。

例えば、

といったあんばいで伝えるのです。

伝え方のポイントは、業績が回復して利益が増えていく計画に実現性があることが重要です。

また、利益と返済のバランスがとれていること、返済期間があまりにも長期化しないことです。

このように説明し、業績の回復が現実的であるならば、金融機関も応じてくれる可能性が高くなります。

今年に500万円を無理矢理回収しようとしても、会社を倒産に追い込むだけですが、リスケジュールに応じることできちんと全額を回収できる見込みが出てくるからです。

CFレッド

では、リスケジュールの交渉のポイントについて、より詳しく見ていこう!

利益回復の実現性

上記のような表を作って交渉するといっても、提示する計画において、利益が回復していく見込みがなければ、単なる机上の空論に過ぎません。

会社の利益が回復していってこそリスケジュールの計画が全うされるのです。

ですから、利益の回復に実現性がなければ、金融機関はリスケジュールに応じてくれないのです。

その計画に実現性があるかどうかを、金融機関は「会社が伝えたコスト削減、資産処分、経営責任の明確化などの方針」から考えます。

それらの経営努力は現実的に可能なものであり、それによって収益がどれくらい改善されていくのかを、資料を用いて具体的に説明しなければなりません。

CFイエロー

利益回復に実現性があると判断されれば、リスケジュール交渉の第一歩はクリアよ!

利益と返済のバランス

次に、利益と返済にバランスがとれていることも重要です。

よくある間違いが、リスケジュールを認めてもらいたいからと言って、あまりにも余裕のない返済計画を立ててしまうことです。

しかし、そのような返済計画では、利益が思い通りに増えなければ破綻することになります。

投資に回せる資金も確保できないため、再建が思うように進まない可能性も高まります。

そこで、少し余裕のある返済計画を立てるのがポイントです。

それによって、業績が思い通りにいかなかった場合にも、返済分だけの資金は確保できる計画を立て、さらに再建のための投資にもある程度の資金を回せる計画を立てておきます。

そのような計画ならば、金融機関も現実的な計画だと判断し、リスケジュールを認めてもらいやすくなります。

返済期間

CFブルー

最後に、返済期間も重要だ!

基本的に、金融機関はあまりにも長い返済期間を嫌い、できるだけ短期のうちに回収することを考えます。

なぜならば、返済期間が長期化してしまうと、その期間内に会社の業績が再び悪化し、回収が上手くいかなくなる可能性が高まるからです。

したがって、利益回復に実現性があり、利益と返済のバランスが取れていたとしても、あまりにも返済期間が長ければ、金融機関がリスケジュールに応じてくれない可能性が高まります。

ならばどれくらいの返済期間が適正かといえば、一般的には3~5年、長くても10年未満と考えてください。

以上の三点を意識してリスケジュールの交渉をすれば、リスケジュールに応じてもらえる可能性が高まります。

なお、リスケジュールの交渉においては、あくまでも会社はお願いする側の立場です。

「返済できないものはできないのだから、リスケジュールに応じるべきだ」という態度で臨む会社をしばしばみますが、そのような姿勢で交渉すれば、リスケジュールはうまくいかなくなる可能性が極めて高いです。

また、きちんと計画を示し、低姿勢で交渉したとしても、リスケジュールが認められないケースもあります。

その場合の原因の多くが、会社は利益回復に自信があったとしても、金融機関はそれに納得しなかった場合です。

あるいは金融機関の経営状況から、どうしてもリスケジュールに応じられなかったという場合です。

CFイエロー

銀行などは株式会社であり、株主を意識しながら経営する必要があるのよ。

交渉を持ち掛けられたリスケジュールになんでも応じていたならば、株主が納得しません。

だからこそ、金融機関側の事情で交渉が上手くいかないことは多々あります。

交渉が上手くいかなかった場合にも、投げ出すことなく交渉を続けることが大切です。

それでもうまくいかない場合には、地域の商工会議所や、弁護士・会計士などに相談し、解決策を探るのが良いでしょう。

▼【注文書OK】注文書で資金調達できる!▼

金融機関以外からの調達を考える

金融機関にリスケジュールや追加融資を相談しても、うまくいかない可能性もあります。

もちろん、上記の流れで真摯に取り組めば、全く応じてもらえないということは考えにくいのですが、その可能性も考えておく必要があります。

金融機関が応じてくれなかった場合にはどうするかということを知らなければ、そこで行き詰ってしまいます。

金融機関が応じてくれなかった場合には、金融機関以外の調達先を検討していく必要があります。

代表的な例が、企業再生ファンド、ベンチャーキャピタル、事業会社などです。

それぞれの調達先を知る

金融機関が資金を出す理由は、利息収入を得ることと、融資に付随する様々な取引から利益を上げることです。

しかし、金融機関以外のこれらの組織は目的が異なり、またそれぞれの組織ごとに明確な目的を持っています。

したがって、支援を要請するならば、それらの組織の目的に合っているかどうかを検討することが重要です。

では、それぞれの組織の目的を解説していきましょう。

企業再生ファンド

企業再生ファンドとは、その名の通り企業再生のための資金を出す組織です。

しかし、企業を再生することだけを目的としているのではなく、再生を通じて利益を得ることが目的です。

したがって、企業再生ファンドが資金を出す会社は、あくまでも再生の余地がある会社に限られます。

つまり、業績不振であり、緊急時といえる状況に置かれている会社でありながら、やり方によっては再生する会社に資金を出すということです。

CFブルー

資金の出し方は、株式での出資という形をとるのが普通だよ。

場合によっては、資金を貸し付けることもあります。

しかし、再生にあたっては企業再生ファンドが主導権を握って再生を手掛けるため、一定の支配権を得るためにも、株式の取得を通して資金提供が行われます。

そして、会社の再生に当り、企業再生ファンドからスタッフが派遣され、再生に関与してきます。

あまり経営に口出しをされたくないと思う経営者も多いでしょうが、その経営によって自社の現状を招いている以上、口出しをされても再生を目指した方が良いでしょう。

もちろん、再生が完了したならば、企業再生ファンドは会社の運営から一切手を引くのが一般的です。

その方法としては、株式を上場して売却したり、他のファンドや企業に売却したりすることで、利益を獲得してから出ていくことになります。

ベンチャーキャピタル

ベンチャーキャピタルも、会社に出資をし、株式を上場した際の売却益を目的としている組織です。

企業再生ファンドとの違いは、企業再生ファンドは必ずしも上場は見据えておらず、企業の再生によって利益が得られれば良しとするのに対し、ベンチャーキャピタルはあくまでも上場を目的としているということです。

つまり、ベンチャーキャピタルは再生の可能性があっても、上場して利益をもたらす可能性のある、将来的に大化けする可能性がある会社にしか資金を提供しません。

独自の技術や優れた販路など、何らかの特徴がなければベンチャーキャピタルは注目してくれないのです。

CFレッド

また、ベンチャーキャピタルが投じてくれる資金は、企業再生ファンドよりも少額になるよ!

これは、再生を目的としていないため、支配権を握る必要もなく、したがって一定以上の株式を保有する必要もないからです。

現在の経営者が全くの自由にできるというわけではないものの、経営の自由度は高くなります。

この他、企業再生ファンドが短期間での再生と利益の回収を図るのに対し、ベンチャーキャピタルは上場までじっくりと腰を据える傾向があります。

そして、上場後は株式を売却し、それ以降は会社の運営から一切の手を引きます。

事業会社

事業会社とは、その事業会社の事業の戦略的観点から、支援を求められた会社が役立つと判断した場合に、再生を支援します。

つまり、再生後も継続的にかかわりを持ち、自社の事業に役立てることが目的です。

CFイエロー

このため、事業会社が支援する場合には、再生後も運営から手を引かないよ!

企業再生ファンドやベンチャーキャピタルは、会社の再生や株式の上場が完了すれば、会社の運営から手を引きますから、ここが大きな違いです。

最近は、企業の戦略としてM&Aが活用されるようになってきており、事業会社による支援を仰ぐケースも増えています。

したがって、支援してくれる事業会社と言うのも、全く無関係の他社と言うのではなく「ライバル会社・取引先・同じ業界内の会社」などになることがほとんどです。

事業会社は、その会社を支援することによって、自社の戦略にメリットがどれだけあるかということを判断基準としています。

そのため、支援にあたっては、子会社化するのが一般的です。

もちろん、自社と支援先の円滑な連携のために、事業会社のスタッフが派遣されることも覚悟しておくべきです。

CFイエロー

以上のことを表にまとめるならば、以下のようになるよ!

金融機関以外から支援を仰ぐ場合には、それぞれの組織の目的や支援方法を良く知り、適切なところから支援してもらうことが大切です。

金融機関以外から支援を得る流れ

では、上記のような組織から支援を受けるための流れを見ていきましょう。

その流れは、以下のようになるのが一般的です。

- 会社の現状を調査する(事業の構造、財務状況、法的リスクなどを調査する)

- 支援条件の検討・交渉(支援の方法は資本か貸付か、資本の場合には保有比率をどうするか、支援にあたっての前提条件はどうするか、役員や社員はどのような待遇になるかなど、支援の条件を検討し交渉する)

- 契約と資金提供(契約書の作成・調印を行い、支援金を支払う)

- 出資後の体制を整える(役員人事や組織体制を整理し、新体制でのルールを明確化する)

この流れについて、より詳しく見ていきましょう。

会社の現状を調査する

企業再生ファンドやベンチャーキャピタル、事業会社などが支援を依頼された際には、まず現状の調査に取り掛かります。

調査の対象は、主に以下の項目についてです。

事業の構造

その会社がどのような事業を行なっているかを調査します。

その会社の売っている商品や取引先の情報などから収益性を確認し、今後の見通しも立てていきます。

財務状況

会社の財務状況がどのようになっているか、貸借対照表や損益計算書などから把握していきます。

法的リスク

その会社が何らかの訴訟トラブルなどに巻き込まれているならばそのリスクを把握します。

また、将来的に訴訟トラブルが発生する可能性と、発生した場合のリスクも把握しておきます。

その他

このほか、社内の人事がどうであるか、所有している資産の時価はどうであるかなど、支援の判断に必要となる情報を確認していきます。

以上の情報は、書類による分析はもちろんのこと、会社を訪問して調査する場合もあり、調達先の希望に応じて変化します。

支援を受ける会社としては、調達先の要請に的確に応えていくことが求められるよ!

支援条件の検討・交渉

現状の調査結果をもとに、調達先と会社の間で支援条件を検討・交渉していきます。

支援条件とは

- 支援する金額はいくらか

- 支援方法は資本か貸付金か

- 株式取得をするならば保有比率をどうするか

- 再生にあたって資産処分やリストラはどのように進めるか

- 現在の役員や社員の待遇をどうするか

といったことです。

支援条件は、会社と調達先がじっくりと話し合って決めていくことです。

内容によっては法律的な要素も出てくるため、弁護士・会計士などの専門家の立会いのもとに協議していくこともあります。

契約と資金提供

支援条件についての交渉がまとまったら、それにもとづく契約を結び、資金が支払われます。

出資後の体制を整える

出資が完了すると、出社と会社の間で、会社の運営体制を整備していきます。

これが、出資後の再建の第一歩と言えます。

特に、企業再生ファンドや事業会社といった、会社運営に直接かかわってくる組織が支援している場合には、経営権をゆだねるケースが多いため、経営陣や組織体制が大きく変わるのが普通です。

CFレッド

以上のように、金融機関以外の組織に依頼する流れが良くわかっただろう。

この場合には、資本と言う形で資金を出すことになり、支援する組織はより高い収益性を求めます。

金融機関との違いをよく理解しなければ、思った通りの結果が得られない可能性もあります。

非常時にはどうするか

ここまで、緊急時の対応を見てきました。

では、緊急時よりも状況が悪化し、「非常時」と言える状況ではどのように対応すべきでしょうか。

そもそも、非常時は緊急時よりも、ずっと状況が悪いものです。

国民の安全のために国が警告を出す場合にも、「緊急速報」と「非常事態宣言」ではレベルが大きく異なります。

会社の状況でいえば、収益性と資金繰りの両面において、会社の自助努力だけでは対策が不可能な状況です。

具体例を見てみましょう。

ある会社では、今年度中に返済しなければならない1000万円の短期借入金があるにもかかわらず、業績は赤字です。

つまり、次のような状況です。

この状況での返済は不可能であり、利払いさえも厳しいでしょう。

リスケジュールによって返済を猶予してもらっても、今後数年は返済が見込めないような状況です。

つまり、

と言った状況です。

融資残高が大きく、会社の業績と資金繰りの状況が悪い場合には、このような状況に陥ることがあります。

リスケジュールをしたところで完済が難しい場合には、どのような方針で対処していくのでしょうか。

私的整理

まず考えられるのが、DESや債務免除などの「私的整理」です。

これは、会社から金融機関にお願いし、合意が得られた場合に可能となる方法です。

DES(デット・エクイティ・スワップ)

まず、DESから見ていきましょう。

これは、借入金を資本金に振り替える方法です。

DESを利用すると、会社側と金融機関側に以下のようなメリット・デメリットがあります。

会社側のメリット

- 借入金を資本金に振り替えるため、返済する必要がなくなる

- 再生が完了するまで、利息を支払わなくても良い

金融機関側のメリット

- 資本に振り替えるため、損失を圧縮できる

- 業績が回復した際には、株式を売却することで利益を確保できる

ただし、銀行は法律によって一定以上の株式を保有できないため、振り替える金額には上限があります。

また、振り替える際の株価をいくらにするのかという問題もあります。

このメリットとデメリットを踏まえて、最終的には金融機関の方針によってDESを進めていくことになります。

債務免除

債務免除という方法もあります。

CFイエロー

これは、金融機関が融資残高を放棄してしまうことよ!

債務を免除してもらえば、会社は元本の返済と利息の支払いから解放されることになります。

もちろん、債務免除には制約があり、無担保部分だけが免除されるのが基本です。

もし、不動産などを担保に入れていた場合には、その担保部分に関しては債務免除にならず、担保を処分して回収に充てることになります。

私的整理ガイドライン

私的整理を安易に行なうことは、借り手のモラルを低下させることにつながります。

また、金融機関同士で私的整理への対応が異なることは避けるべきですから、「私的整理ガイドライン」というルールが設けられ、そのルールの範囲内で私的整理が協議されるようになってきています。

このガイドラインによれば、

- DESや債務免除を行ったあとに残る借入残高が確実に回収できる場合にのみ可能である

- DESや債務免除後に残る借入残高の回収が確実であることを示す事業計画が会社によって作られていなければならない

- メインバンクが支援を表明していなければならない

- 必要に応じ、メインバンクが運転資金を融資できなければならない

- 経営者の責任が明確化されていなければならない

などの条件が設けられています。

法的整理はどうか

もし、金融機関との協議がうまくいかなかったり、私的整理ガイドラインの条件を満たすことができなかった場合には、最終手段として法的整理をすることになります。

法的整理には「会社更生・民事再生・破産・清算」などがあります。

これらの法的手続きは、弁護士などの専門家に依頼して進めていくことになります。

法的整理には、会社の再生を目指す再生型の法的整理と、会社の清算を目指す清算型の法的整理とがあります。

CFレッド

その内容を簡単に整理しておこう。

私的整理と法的整理のどちらが良いか

結局のところ、私的整理と法的整理はどちらが良いのでしょうか。

これは、会社の置かれている状況によって選択が異なります。

一般的には、メインバンクからの支援が見込め、さらに債権カットが可能な場合には私的整理を選びます。

逆にメインバンクからの支援が見込めず、債権者との折り合いがつかない場合には法律の力を借りるべく、法的整理を行います。

CFブルー

また、今後の経営を考えれば、私的整理によって再生を目指すべきだ!

私的整理ができれば、顧客や取引先への影響は比較的小さくなり、整理後の再生にも都合がいいです。

しかし法的整理をやってしまうと、顧客基盤の大部分が損なわれてしまう危険性があり、再生に手こずることになるのです。

もっとも、私的整理も法的整理も、どちらも自主的には再建不可能な非常時に取るべき手段です。

ですから、どちらを選んでも他社に迷惑をかけることでは変わりありません。

まとめ

本稿を読めばわかる通り、会社の緊急時は、平常時とは異なる対応を求められることになります。

緊急時なりの対応を守って早期に対処していけば、会社の再生に向かって進んでいくことができるでしょう。

そのためにも、

- 金融機関と認識を合わせ、

- 粉飾決算の過ちを犯すことなく、

- 再建のための努力を明示し、

- リスケジュールの交渉も試みる。

という流れで進めていきましょう。

それでうまくいかない場合には、金融機関以外からの調達も検討し、非常時には非常時なりの対応を心がけてください。