企業の財務を考えるにあたって、「売上債権回転期間」は避けては通れないものです。

売上債権回転期間とは、売掛先との取引で発生した売掛債権が実際に支払われるまでの期間を意味します。

売上債権回転期間が長期化してしまうと、企業経営にさまざまな悪影響が出てしまいます。

本記事では、「売上債権回転期間の長期化で起こる悪影響」や「売上債権回転期間の短縮方法」などを解説していきます。

【注目】お急ぎの場合はファクタリングがおすすめ

※上記の図解は2社間ファクタリング

ファクタリングとは、「債権買取り」を意味しています。

法人がファクタリングにおいては、保有している売掛債権(=請求書)を売却することで現金を得る資金調達方法の一種として認識されています。

企業は、ファクタリングを利用すれば、売掛債権の予定日よりも早く現金を受け取れます。

ファクタリングは売掛債権の売買で資金調達を行うため、銀行からの借入とはことなり融資にはあたりません(調達した資金の返済は不要です)。

融資ではないため金利はありませんが、利用時にファクタリング業者に手数料を支払います。

売上債権回転期間とは?

売上債権回転期間とは、売上高に対する売上債権の割合を言い、企業が所有する売上債権がどれくらいの期間で回収できるかを計る尺度です。

売上債権回転期間が短い場合は、一般的に売上債権が現金化できるまでの期間が短いため、資金繰りが健全的かつ効率的であると言われています。

企業が取引先に商品やサービスを販売する際、その場で現金を支払うことは基本的にありません。

数ヶ月後に支払期日を設定した契約を交わし、「手形」や「売掛金」として処理します。

【売掛債権を回収する方法】

- 手形:支払期日に取引銀行で手形の呈示を行う

- 売掛金:支払期日に合わせて取引先に請求を行う

商品の販売から支払期日までは数ヶ月を要するのが一般的です。

この数ヶ月の期間を「売上債権回転期間」と言います。

売上債権回転期間が長いとどうなる?

売掛債権の発生時点で、自社ではすでにいろいろなコストをかけています。

たとえば、商品や原材料の仕入れコスト、製造コスト、在庫管理コスト、売掛債権管理コストなどがかかっています。

売上債権回転期間が長いということは、売掛債権の回収に時間がかかるということです。

売掛債権を回収するまでは、売上はあるものの、財務的にはマイナスの状態で事業を継続しなければいけません。

売り手側からすると、売上債権回転期間は短い方が良いです。

しかし、買い手にとっては、支払いまでの期間が長い方が資金繰りの都合をつけやすいというメリットがあります。

売上債権回転期間が長期化してしまう原因

買い手側の都合もあるとは言え、売り手にとって売上債権回転期間の長期化を放置しておくのは好ましくありません。

売上債権回転期間が長期化している原因を見てみると、軽視できない理由が隠れていることがあります。

経営を見直す意味でも、改めて自社の売上債権回転期間が長期化している原因を考えてみてください。

【売上債権回転期間が長期化するおもな原因】

- 押込販売

- 回収条件の悪化

- 不良債権の発生

1つずつ原因を見ていきましょう。

1.押込販売

押込販売とは、次のような事象を指します。

- 取引先が注文してきた商品の数量よりも多く納入する

- まだ注文されていない商品を無理やりに納入する

このような押込販売は「無理な目標を達成するため」、「決算を良くするため」等の理由から行われるケースが多いです。

売上の回収期間を考えず、売上を作ることを重視した結果、売上債権回収期間が長期化している可能性があります。

押込販売を行うと、返品によって本来不要なコストが発生するなど、通常販売時よりも利益が少なくなることもありデメリットが大きいです。

押込販売は、社内のパワーバランスが崩れ、営業部門に力が偏り過ぎている際に起こりやすいと言われています。

2.回収条件の悪化

売上の回収については、取引先の都合と自社の都合とを考え、両社が納得できる落とし所を回収条件とするのが一般的です。

交渉にあたって、まずは「自社にとって最も有利な回収条件」と「これ以上は妥協できない条件」の2つを定めておくといいです。

自社の回収条件に関する基準を明確にしておくことで、取引先との妥協点を見つけやすくなります。

逆にこの条件設定が上手くできていないと、過度に取引先に有利な(=自社にとって不利な)回収条件を受け入れてしまう可能性があり危険です。

自社に不利な回収条件による合意は、結果的に売上債権回転期間の長期化を招きます。

3.不良債権の発生

売掛債権の管理があいまいな企業では、売掛債権の回収遅延や不良債権を抱えているケースが多くあります。

売上債権回転期間の計算式を見ればわかりますが、不良債権を多数抱えているということは、回転期間が大きくなる(=長期化している)と言えます。

回収遅延や不良債権が原因の「売上債権回転期間の長期化」には、看過できない原因が潜んでいることがあるため要注意です。

売上債権回転期間が倒産に与える影響

「売上債権回転期間別にみた倒産確率」の相関関係では次の通りになります。

【売上債権回転期間と倒産確率】

- 売上債権回転期間が2カ月未満の企業は倒産確率が低い

- 6ヶ月以上になると2カ月未満の約4倍

売上債権回転期間が長くなるほど、徐々に倒産確率が上がっていいきます。

【売上債権回転期間と倒産確率の相関関係】

| 売上債権回転期間 | 0ヶ月以上2ヶ月未満 | 2ヶ月以上3ヶ月未満 | 3ヶ月以上4ヶ月未満 | 4ヶ月以上6ヶ月未満 | 6ヶ月以上 | 全体 |

| 倒産確率 | 0.66% | 0.91% | 1.10% | 1.27% | 2.59% | 0.80% |

※出典:リスクモンスター(2010年4月~2011年3月)

売上債権回転期間の推移と倒産確率

また、全業種を対象として、「売上債権回転期間の推移と倒産確率」の相関関係を見た場合、次の事がわかっています。

【売上債権回転期間の推移と倒産確率】

- 売上債権回転期間が一定期間で大幅に変化した場合には倒産確率が上がる

- 小幅に変動した場合には倒産確率が下がる

【売上債権回転期間推移と倒産確率の相関関係】

| 売上債権回転期間の推移 | 3ヶ月以上減少 | 1ヶ月以上3ヶ月未満の減少 | 1ヶ月未満の増加または減少 | 1ヶ月以上3ヶ月未満の増加 | 3ヶ月以上の増加 | 全体 |

| 倒産確率 | 1.84% | 1.13% | 0.65% | 1.03% | 2.12% | 0.76% |

※出典:リスクモンスター(2010年4月~2011年3月)

以上のデータから、売上債権回転期間が長い状態は倒産の確率が上がるため、売上債権回転期間は短ければ短いほど良いことがわかります。

よくない兆候が表れている場合には改善を図り、売上債権回転期間が短くなるように努めましょう。

ただし、急激な変化は倒産確率を上げることにつながりますから、時間をかけて回転期間を短くしていくのが好ましいと言えます。

売上債権回転期間を短くする方法

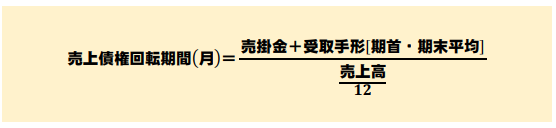

売上債権回転期間を短くするためには、計算式から「売掛債権を減らす・あるいは月商を伸ばす必要がある」ことが分かります。

月商は急激に伸びるものではなく、むしろ無理に伸ばそうとすれば色々な弊害もあるため、平常通りの営業を行うべきです。

となると、売上債権回転期間を短くするためには、売掛債権を減らすほかありません。

これを行うには、次のように売掛を回収する必要があります。

【売掛債権回収のポイント】

- 売掛債権を詳しく調査

- 不良債権が出ていれば的確に処理する

- 回収期間が長い取引先との取引を見直し

- 回転期間がそれ以上に長くならないよう、きちんと回収する

しかし、これまで売掛債権の管理が不十分であった企業が、一朝一夕に回収体制を変えることは難しいです。

売上債権回転期間の短縮が難航することがあります。

そのような状況の中で、てっとり早く売掛債権回収期間を短くしようと思うならば、ファクタリングが有効です。

ファクタリングとは?

売掛債権の早期回収が難しい場合は、売掛金や注文書を活用した「ファクタリング」で運転資金を確保できるかもしれません!

ファクタリングとは、売掛金を専門業者に売却することで運転資金等を調達する方法です。

本来、売掛金を現金としてもらうには支払日まで待たなくてはいけません。

これを専門会社に売却し、先に現金として受け取る方法がファクタリングです。

専門業者は売掛金額から報酬(=手数料)を引いて会社に入金するため、本来の売掛金額よりも受け取る金額は少なくなりますが、早めの資金調達が可能です。

ファクタリングの流れ

ファクタリングの流れは下記の通りです。

仕組みの説明を読むと難しく感じるかもしれませんが、取引の流れはシンプルでわかりやすいです。

【ファクタリングの流れ】

- 取引で売掛債権が発生する

- ファクタリング会社に申し込む

- ファクタリング会社にて売掛先の信用力調査が行われる

- ファクタリング会社からの見積もり(買取代金の提示)を確認する

- 見積り額に納得した場合は契約して売掛債権を譲渡する

- ファクタリング会社から自社に、買取代金が支払われる。

- 後日、売掛先からの代金をファクタリング会社に振り込む

ただし、売上債権回転期間の短縮を目的としてファクタリングを行う場合、契約には十分に気をつけなければなりません。

償還請求権について

償還請求権とは、支出した金銭の返還を求める権利です。

この権利がファクタリング会社にあると、売掛先が倒産した際に、ファクタリング会社から買取代金の返還を求められる可能性があります。

より簡単に表現すると、売掛先が代金の支払いができなくなった場合、自社で弁済しなければならないということです。

売上債権回転期間の短縮を狙ってファクタリングを利用する場合は、「償還請求権の有無」を契約前によく確認してください。

【ファクタリング契約と償還請求権】

- 償還請求権あり:弁済の必要がある

- 償還請求権なし:弁済の必要なし

契約時は、償還請求権なしの契約であることをよく確認してください。

一部の悪質ファクタリング業者は「償還請求権あり」として、利用者に不利な契約を結ばせることがあり注意が必要です。

ファクタリングを行えば、表面的には売掛債権は自社の保有ではなくなり、売掛債権残高は減ったように見えます。

しかし、償還請求権ありでの契約では弁済リスクがあるため、完全に自社の回収リスクを移転したとは言えません。

売上債権回転期間の急激な変化には注意

上記で確認したとおり、売上債権回転期間は急激に変動すると倒産確率が高まるため、その点には注意が必要です。

ファクタリングによる急激な期間短縮が倒産に直結するわけではありません。

とは言え、統計上、倒産確率が上がるとされているため、無理のない期間短縮かどうか気にかけておくと安心です。

手形割引は使えない

もう一つ付け加えておきたいのが、「手形割引」です。

売掛債権には手形も含まれており、銀行や手形割引業者に依頼して手形を期日前に資金化する「手形割引」も検討できます。

しかし、手形割引をする際には、手形の裏面に必要事項を記入して譲渡することになり、裏書譲渡の一種であるとみなされます。

裏書譲渡では、手形の振出人から代金を回収できなかった場合、手形の譲渡人に遡求する(つまり遡って請求し、弁済してもらう)ことが可能となっています。

つまり、手形割引は「償還請求権ありでのファクタリングのようなもの」であるとも言え、売上債権回転期間の短縮を目的に行うには不適切と言えるでしょう。

売上債権回転期間が短くなるメリット

売上債権回転期間が短くなると、短期間で売上を回収できるのですから、資金繰りが良くなるというメリットがあります。

ほかにも、金融機関からの印象が良くなる可能性もあります。

本記事の中で、売上債権回転期間が長い裏には、悪い原因が潜んでいる可能性があると説明しました。

【売上債権回転期間が長期化するおもな原因】

- 押込販売

- 回収条件の悪化

- 不良債権の発生

このような問題を抱えている企業の信用力はどうしても下がってしまいます。

銀行から融資を受けたい際にも、売上債権回転期間が長いことが原因で、銀行は融資を渋る可能性があります。

銀行融資の場面を想像すると、売上債権回転期間を改善して短くすると、財務の健全化以外にも自社の信用力UPに繋がるとわかりますね。

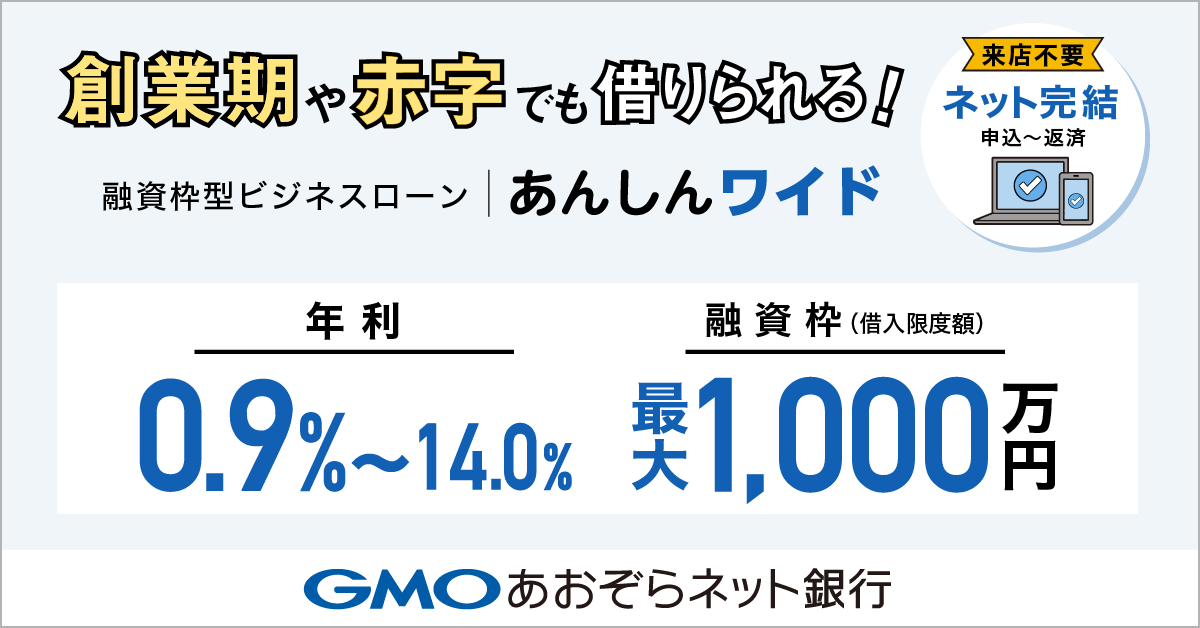

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

まとめ

売上債権回転期間は、単に「販売から代金回収までの期間」という見方では、少々浅いといえるでしょう。

次のようにもっと深く考える必要があります。

- 売上債権回転期間が長くなった場合にはどのような悪影響があるか、

- 短くなった場合にはどのような好影響があるか

- 短くするためにはどのようにすればよいか

「財務状況の改善」や「自社の信用力UP」のためにも、売上債権回転期間の短縮には大きなメリットがあります!