売掛債権が発生し、その代金の締め日から支払期日までの期間のことを「支払いサイト」と言います。

支払いサイトが企業に与える影響は大きく、支払いサイトが長期化すればするほど、企業の資金繰りを圧迫します。

また、支払いサイトが長い取引先を複数抱えていることが原因で、資金繰りがうまくいっていないという企業もあるでしょう。

本記事では、「支払いサイトを長期化させない方法」や「支払いサイトが長い取引先から早く資金を回収する方法」を解説していきます。

支払いサイトを短縮するには、売掛金・請求書を使った「ファクタリング」の利用が有効です。

お急ぎの場合はファクタリングがおすすめ

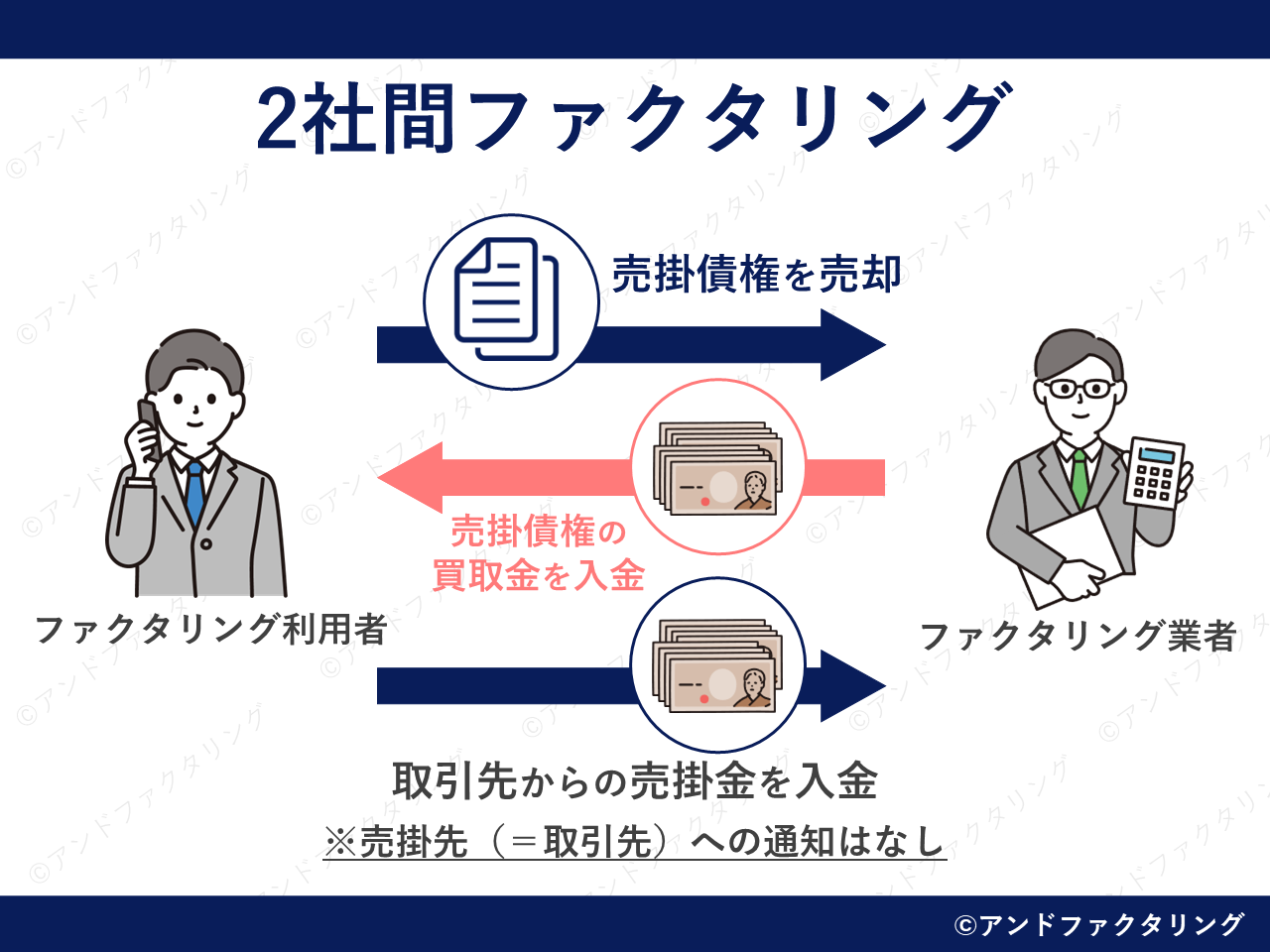

※上記の図解は2社間ファクタリング

ファクタリングとは、「債権買取り」を意味しています。

法人がファクタリングにおいては、保有している売掛債権(=請求書)を売却することで現金を得る資金調達方法の一種として認識されています。

企業は、ファクタリングを利用すれば、売掛債権の予定日よりも早く現金を受け取れます。

ファクタリングは売掛債権の売買で資金調達を行うため、銀行からの借入とはことなり融資にはあたりません(調達した資金の返済は不要です)。

融資ではないため金利はありませんが、利用時にファクタリング業者に手数料を支払います。

支払いサイトとは?

企業が取引先に商品や製品、サービスなどを販売するにあたって、現金で取引を行うことはほぼありません。

取引の多くは、「手形」や「請求書」などを利用して、将来支払うことを約束する方法で行われます。

このような手形等で発生した、将来支払われる予定の売上金を「売掛債権」と呼びます。

売掛債権は、取引契約において「何月何日に支払う」というように、支払期日を明確に定めた上で発生するものです。

この代金の締め日から支払い日までの間が「支払いサイト」です。

たとえば、「月末締め翌月末払い」なら支払いサイトは30日となり、「30日サイト」と呼ばれます。

【支払いサイト】

- 売り手:売上金が入金されるまでの期間

- 書いて:購入額を入金するまでの期間(=支払い日までの猶予期間)

支払いサイト期間の決め方

支払いサイトを何日間にするかは、取引ごとに異なります。

売り手企業にとっては、「支払いサイトが長い=売上金の入金が遅い」ことになり、好ましくありません。

逆に、買い手企業にとっては、「支払いサイトが長い=支払いまでの猶予期間が長い」となりありがたい状態です。

このように、支払いサイトの長短はどちらかに寄せると片方が不利になることを認識しておきましょう。

一般的には、支払いサイトは「60日サイト(月末締め翌々月末払い)」が多いです。

これを基準に、企業間のパワーバランスやその取引でどちらが大きな得をしたか等の要素を盛り込んで決めていきます。

売り手からすると支払いサイトは短い方が良い

前章での説明の通り、売り手企業からすると、早く現金が手に入るため支払いサイトは短い方が良いです。

支払いサイトが長期化してしまうと、売掛債権の回収ができない(=現金が入手できない)状態になり、自社の資金繰りは厳しくなります。

また、売掛サイトの長期化は、資金繰りを悪化させるだけでなく、その他さまざまなコストを生んでしまう点にもご注意ください。

たとえば、製品の販売によりできた売掛債権には、製品の利益のほかに原材料や販管費といったコストが含まれています。

これらの製品販売にかかるコストを借入金で賄っていた場合、売掛債権の回収に時間がかかると利息の支払いも増えてしまいます。

自社で商品開発を行う会社では、早く現金を回収できないと、次の製品開発にも支障が出てしまうでしょう。

繰り返しとなりますが、支払いサイトの長期化は売り手企業にとっては大きなデメリットとなります。

会社の状況によっては、資金繰りや開発に大きな影響を及ぼす可能があります。

支払いサイトが長引く原因とは?

支払いサイトが長期化する原因の多くは、取引先ではなく自社にあります。

このよう書くと、支払いサイトの長期化で困っている経営者は驚いてしまうかもしれません。

多くの経営者は「取引先の都合で支払いサイトが長期化している」と考えているでしょう。

しかし、実は自社の取り組みが原因で支払いサイトが長期化しているケースも多くあります。

下記のよう事象が自社で行われていないか、ぜひ一度見直してみてください。

【支払いサイト長期化の原因】

- 無理な営業をしている

- 信用調査不足のまま営業をしている

- 経理部門の売掛債権管理が不十分である

1.無理な営業をしている

営業部門が頑張ることは、一見企業にとって良いことのように思えます。

しかし、特定の部門だけが極度に活発的に動いてしまうと、企業の健全性を損なう可能性があります。

支払いサイトの長期化に悩む企業を分析すると、「営業部門があまりにも力を持ちすぎている」というケースが多々見られます。

企業としては、売上を伸ばすために営業に力をいれているものの、

- 過度に営業部門に力を持たせてしまった

- 売上目標を高く設定し過ぎ営業部門が暴走してしまった

というように悪い影響が出てしまう可能性があります。

営業部門が売り上げを伸ばすために、無理な営業を続けるとどのような悪影響が出るのでしょうか。

不良債権が発生する

営業部門は、売り上げを伸ばすことを中心に考えているため、売掛債権の回収についてはあまり深く考慮しません。

その結果、売上を追求し過ぎるあまり「支払い能力の低い企業」にも製品、サービスを販売してしまうケースがあります。

支払い能力の低い取引先は、本来の支払期日に支払うことができず、支払いサイトが伸びる可能性が非常に高いです。

最悪のケースでは、売掛債権を回収できず「不良債権」となってしまいます。

ほかにも、営業部門が売掛債権の回収を考慮せず「支払いサイトが長い契約」を結んでしまうケースもあります。

営業部門に強い権限があるから牽制できない

本来であれば、このような無理な営業は、売掛債権を管理している経理部門が営業部門を牽制して止めるのが一般的です。

しかし、営業部門に強い権限を持たせている企業では、こういった相互牽制が行われず、営業部門の暴走を許してしまいます。

このように、営業部門の暴走が原因で支払いサイトが長期化している企業では、部門ごとのパワーバランスの見直しが有効でしょう。

あわせて、営業部門に対し、「売掛債権の管理や回収についての教育」を施すことも大切です。

特定部門が暴走している場合は、パワーバランスの調整や教育・研修で支払いサイトの長期化を防ぐことができるでしょう。

2.信用調査不足のまま営業をしている

取引先との商談を進める際に、取引先の「信用調査」を行うということがあります。

特に新規の取引先に対しては、取引の可否や与信限度額の設定にあたって、信用調査は非常に重要です。

この信用調査の能力が低いと、結果として支払い能力の低い企業と取引してしまい、不良債権を生む可能性が高まります。

仮に、不良債権にならなかったとしても、支払い能力の低い企業は基本的に「支払いサイトの長い取引」を好みます。

こういった企業との取引は、売り手企業からすると都合の良い取引ではないでしょう。

なお、継続して取引をしている取引先に対しても、安定した取引ができるよう定期的な信用調査が重要です。

与信限度額を見誤ってしまう

信用調査能力が低いと、与信限度額を見誤ってしまう危険性もあります。

本来の支払い能力以上の限度額を与えてしまうと、結局は不良債権を生んでしまいます。

不良債権となることが確定する前の、「複数回の督促」や「支払い協議」などこういった手間もすべて自社の無駄なコストとなります。

取引先との取引の可否や与信限度額の決定にあたり、信用調査がどれだけ重要かを再度ご認識ください。

信用調査の欠陥による支払いサイトの長期化を防ぐには、「信用調査に関する教育を施す方法」や「専門の信用調査機関の利用」が考えられます。

3.経理部門の売掛債権管理が不十分である

先程は営業部門に原因のあるケースを紹介しましたが、次は「経理部門」に原因があるケースです。

営業部門が売掛債権管理を見据えた営業を行なったとしても、当の経理部門が売掛債権管理をきちんと行わなければ、何の意味もありません。

売掛債権を回収では、それぞれの支払期日に沿って、経理部門が請求書を発行し回収を行っていきます。

この過程における経理部門の売掛債権管理が不十分だと、請求漏れが発生する可能性があります。

請求されなければ売掛金の支払いは行われず、商習慣に照らせば請求しなかった企業の怠慢が悪いとされます。

意外と多い経理部門の怠慢

「売掛債権の回収がうまくいかず資金繰りが厳しくなった」という企業の経理を調べると、請求が漏れている請求書が複数見つかったケースがあります。

経理部門の運営が適切になされていない企業では、早急に「売掛債権管理・回収マニュアル」を策定しましょう!

マニュアルには下記のような項目を盛り込むといいでしょう。

- 営業部門は可能な限り支払期日をまとめるように契約を結ぶこと

- 支払期日に沿って、確実に請求書を送付すること

- 請求書の送付から◯日経過しても反応がなかった場合、書面で督促を行うことも

- 書面での督促から◯日経過しても反応がなかった場合、電話で督促を行うことも

- 電話での督促から◯日経過しても反応がなかった場合、売掛先を訪問して督促を行うこと

- 訪問での督促から◯日経過しても反応がなかった場合には、法的手続きを規定の通りに進めていくこと(相談する弁護士も決めておく)

これらが明確に決められていれば、社員はそのマニュアルに沿って仕事をしていくことで売掛債権の管理が徹底されます。

請求漏れは無くなるでしょうし、督促もスピーディに行われることから、万が一支払いサイトが長期化した場合にも、長期化する期間を短く抑えることができます。

ファクタリングは安全な資金調達方法!

【重要】ファクタリングは安全に利用できる資金調達方法です!(違法性はありません)

近年、ニュース等で違法だと騒がれているのは、個人の給与を対象とした「給与ファクタリング」についてです。

本記事で扱っている「法人向けファクタリング」に違法性はなく、合法的な資金調達法です。

- 急に大量注文が入り急ぎで材料費を工面したい

- 機械の故障があり急ぎで現金が必要になった

- 売掛金(=手持ちの請求書)を期日より早く現金化したい

こういった「急ぎの資金需要」に対し、ファクタリングは大きな強みをもっています!

ファクタリングを利用すれば最短即日で資金調達ができる

ファクタリング最大の特徴は「迅速な資金調達」です。

利用する業者にもよりますが、最短6時間や最短即日での入金を謳う業者もあります。

各社により条件は異なりますが、午前中の申し込みで書類がきちんと揃っていれば、宣伝通り即日入金してもらえる例があります!

「銀行の融資では間に合わない」、「緊急で資金が必要」といった際、ファクタリングは経営者の強い味方になります。

2社間ファクタリングの流れと特徴

本記事で解説しているファクタリングや法人が利用するファクタリングの大半は、この2社間ファクタリングです。

売掛先(=取引先)にファクタリングの事実を知らせずに、売掛債権をファクタリング業者に買い取ってもらいます※。

※売掛先に知らせずに売掛債権を売買することに何ら法的な問題はありません(売掛債権は債権者の同意なしに譲渡しても問題ありません)

そのため、ファクタリング利用者は取引先にファクタリング利用を知られることがありません。

取引先から「ファクタリングを利用するということは、この会社はお金に困っているのかな?」といった疑念を抱かれることもありません。

また、ファクタリング利用者とファクタリング業者の2社のみで進めるため、手続きに時間がかからずスピーディーに資金調達できる点もメリットです。

2社間ファクタリングであっても、取引先が自社に対して調査を行った際に、売掛債権額の大幅減少等からファクタリングの事実に気付く可能性があります。

まとめ

支払いサイトの長期化は、経営にさまざまな悪影響を及ぼします。

売掛債権の管理に問題があり、支払いサイトが長期化している企業は、早急に改善策を検討しましょう。

売掛債権の全体的な整理を図る意味でも、ファクタリングの活用は有効です。

支払いサイトが長期化している売掛債権をファクタリングによって資金化してしまい、その後で売掛債権管理の改善に取り組むとスムーズでしょう。