ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

事業計画書の書き方を教えてもらおう!

税理士や経営コンサルタントに直接依頼すると、事業計画書の書き方について非常に丁寧に教えてもらうことができるのですが、高額の費用が掛かる可能性があります。

できるだけお金をかけたくないと思っている人も多いでしょう。

無料で教えてもらえる場所や少額の費用で書き方を教えてもらえる場所を紹介していきます。

無料で教えてもらえる場所

完全無料で教えてほしいならば、「中小企業支援センター」を利用するのが良いでしょう。

中小企業支援センターは公的な支援機関であり、センターでは税理士や中小企業診断士といった専門家が相談に乗ってくれます。

もちろん、事業計画書の書き方について教えてほしいと言えば、面談を通して教えてもらうことができます。

中小企業支援センターは、都道府県庁所在地と政令指定都市にありますから、一度利用してみる価値があると思います。

ただし、1回あたりの面談は1時間~1時間半くらいで、何回まで教えてもらえるかということは、ケースバイケースのようです。

有料で教えてもらえる場所

創業塾や経営革新塾は、中小企業庁が運営する研修システムです。

創業塾は、創業を考えている人を対象として、事業を開始するためのビジネスプラン作成方法、融資制度や創業事例の紹介などを、約30時間の講習で教えてくれる塾です。

創業に伴う事業計画書の書き方なども教えてもらうことができます。

経営革新塾は、新事業展開などを目指す若手後継者などを対象に、経営戦略、組織マネジメントなどの役立つ知識を約20~30時間で教えてくれる塾です。

両方とも、経営コンサルタント、中小企業診断士などが講師となっており、事業計画書の書き方も教えてくれます。

受講料は30時間の受講で5000円で、格安と言ってよいでしょう。

アドバイザー派遣制度

アドバイザー派遣制度とは、中小企業支援センターが提供する制度です。

経営の向上を目指す意欲のある中小企業者や創業者が抱えている問題に対して、専門家を派遣することで相談や診断・助言を行う制度です。

事業計画書の書き方を教えてもらえるのはもちろんのこと、その他の多岐にわたる事柄を相談することができます。

専門家を派遣してもらう費用は、2分の1~3分の2を支援センターが負担してくれます。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

後継者に作らせる

ここまで書いてきた通り、事業計画書を作ることは非常にメリットがあります。

しかし、経営者自ら作る時間がどうしてもない場合があるでしょう。

そのような場合にお勧めしたいのが、後継者に作らせるという方法です。

後継者が理解を深められる

後継者が入社する場合、中小企業においては、会社のことをよく教え込む時間を取らないことも多いと思います。

現場で身につければよいという考え方です。

しかし、後継者は案外、会社のことを理解していないものです。

そのまま何年も過ぎていき、いざ会社を継ぐことになってから困ることもよくあります。

ヒト・モノ・カネを始めとした会社の経営資源、自社のノウハウ、顧客や競合先、業界が置かれている状況、経済状況などを理解しなければ事業計画書を作ることはできません。

事業計画書作成を通して、会社の全体像を深く知り、また分析する機会を得られます。

後継者が危機感を持てる

自社への理解が深まり、経営者としての視点を身につけると、自社が置かれている状況をよりダイレクトに知ることになります。

会社の経営状況がよければ危機感を持つことはないのですが、多くの会社は全く楽観できるほどの状況にはないでしょうから、後継者に危機感を持たせるきっかけになります。

たとえば、事業計画を策定するにあたり、必ず借入総額を知る必要があります。

借入総額さえ知らない後継者は多く、自社の借入が大きな負担になっていた場合、その事実を知って愕然とすることでしょう。

後継者の存在を金融機関に知ってもらえる

金融機関は、融資先の後継者を注視します。

たとえば、後継者の能力不足によって業績が低下して行けば、いずれは貸し倒れという金融機関にとって最悪のシナリオを迎えるかもしれません。

逆に、後継者が優秀ならば、将来的に会社が安定して成長していくことが期待できます。

後継者が作った事業計画書を提出することができれば、金融機関は「この後継者なら大丈夫だ」と安心することでしょう。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

事業計画書作成のポイント

経営者自ら作る、外部のサポートを得て作る、後継者に作らせるという方法を提示してきました。

いずれの場合でも下記のポイントを押さえておくと、事業計画書作成はスムーズに進んでいくことでしょう。

1.箇条書きにする

まずは、事業計画書に盛り込むことを箇条書きにしましょう。

書くべきだと思っていることは全て箇条書きにしていきます。

この時、箇条書きにする項目は多ければ多いほど内容が濃くなるため、非常に重要だと言えます。

2.アピールは存分に

そもそも事業計画書は、金融機関から理解を得て資金を調達するために作るものです。

したがって、アピールしたい部分は強くアピールすることが重要です。

ここで謙遜しては意味がないので、存分にアピールしてください。

3.書き直しをいとわない

事業計画書は、何度も書き直すことを前提としてください。

最初から完璧なものが書けるはずはありませんし、一度書いて専門家に見せて書き直し、また書いて専門家に見せて書き直しを繰り返していく上で、完成度を高めていきます。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

4.自己完結しない

経営者や後継者が作ってみて、非常に良い出来だと思ったとしても、必ず第三者にチェックしてもらってください。

この場合、専門家に見せるのは当然のことですが、事業と全く関係ない第三者に見てもらって、理解できるかどうかを試してみてください。

全く事業と関係ない第三者に見てもらって理解できるような事業計画書でなければ、金融機関の担当者は理解できない可能性があるからです。

5.成果を見せる

金融機関に事業計画書を見せる時、印象をより一層高めるためには、具体的な調査結果報告書も一緒に提出しましょう。

事業計画書を作るためには、競合他社の調査や、新規店舗を出店するならば、そのコストの試算や出店エリアの調査を行うことでしょう。

その調査結果報告書を添付して提出すると、金融機関に頑張りが伝わり、効果が高まることが期待できるのです。

▼【注文書OK】注文書で資金調達できる!▼

事業計画書の説明のポイント

事業計画書が完成したら、金融機関の融資担当役席(担当者の上席者)に連絡をし、事業計画書の説明のためのアポを取りましょう。

説明する中で押さえるべきポイントは、今期の方針と力を入れるポイント、投資計画です。

ここで言う投資計画では、最終的には「だから融資をしてください」という結論につなげていくことが目的です。

今期の方針と力を入れるポイントを説明し、そこから投資計画につなげていくのであれば、納得のいく資金使途と言えます。

金融機関は資金使途を非常に気にしますが、それが問題ないと見なされるということは、融資に大いにプラスになります。

初めて事業計画書を作るという人も多いと思いますが、その場合には作成直後に持参するのが良いでしょう。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

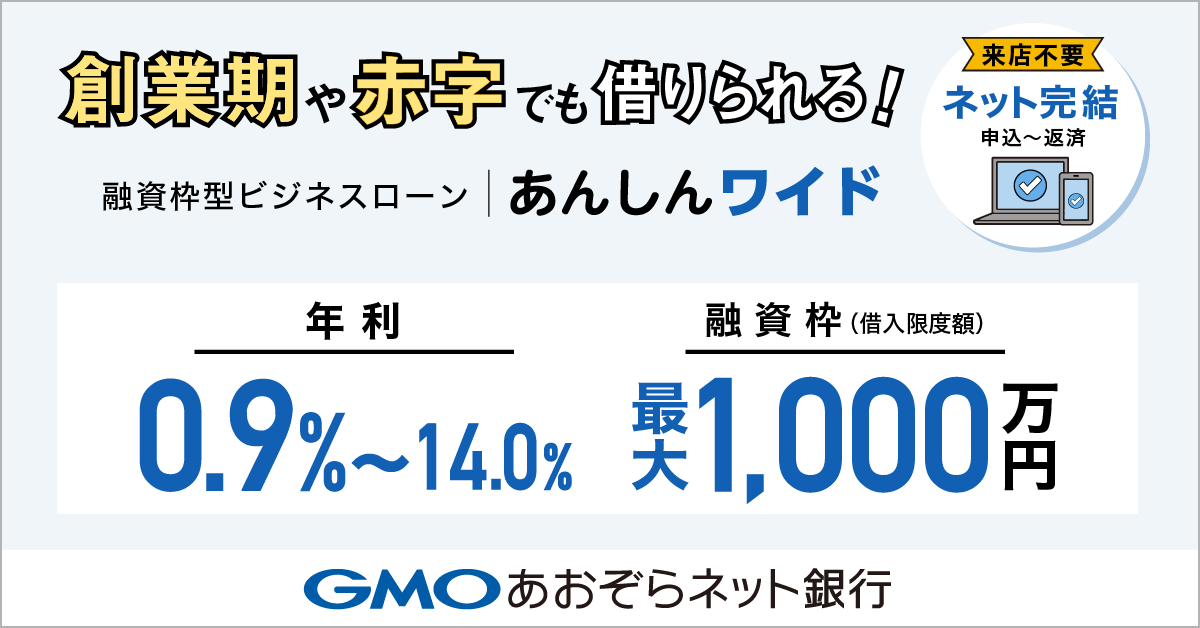

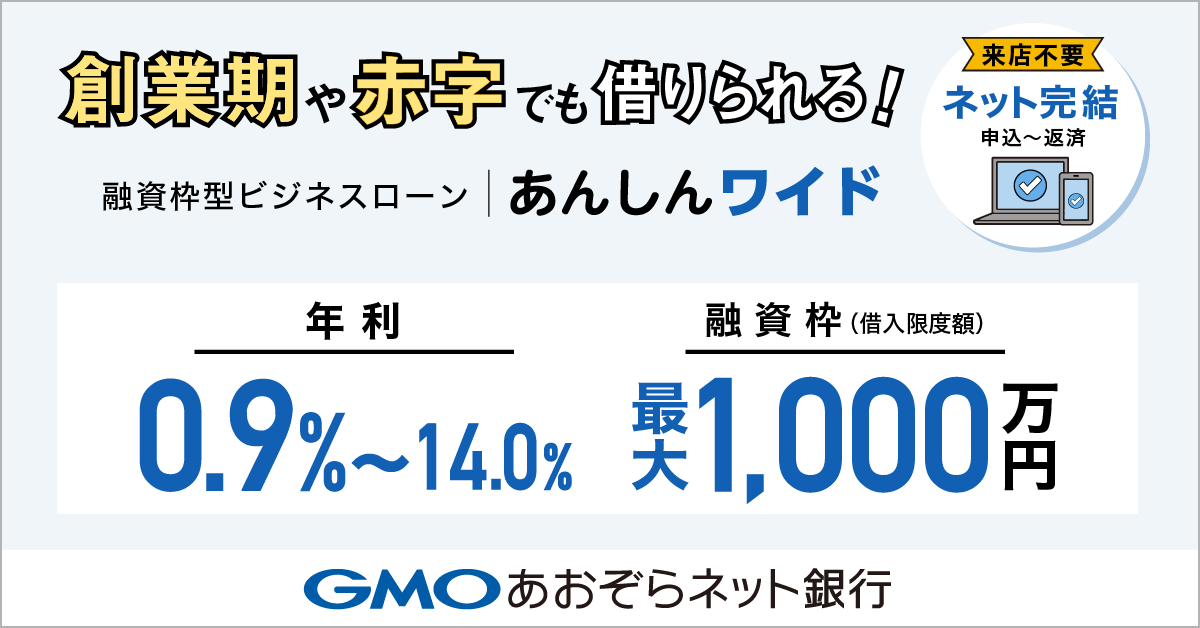

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ

事業計画書を自分で書くべきと言われても良くわかりませんし、いまいちピンとこないというのが本当のところだと思います。

そこで、無料や格安で事業計画書の書き方を教えてくれる場所を利用し、具体的に作っていくことをおすすめします。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼