売掛債権流動化とは、本来ならば数ヶ月先にしか資金として得られない売掛債権を決済期日前に資金化することです。

大変便利な手段に思えますが、売掛債権流動化にあたっては、備えるべき要件やリスクへの理解が求められます。

本記事では、「売掛債権流動化の基本」や「知っておきたいリスク」を解説していきます。

【注目】お急ぎの場合はファクタリングがおすすめ

※上記の図解は2社間ファクタリング

ファクタリングとは、「債権買取り」を意味しています。

法人がファクタリングにおいては、保有している売掛債権(=請求書)を売却することで現金を得る資金調達方法の一種として認識されています。

企業は、ファクタリングを利用すれば、売掛債権の予定日よりも早く現金を受け取れます。

ファクタリングは売掛債権の売買で資金調達を行うため、銀行からの借入とはことなり融資にはあたりません(調達した資金の返済は不要です)。

融資ではないため金利はありませんが、利用時にファクタリング業者に手数料を支払います。

売掛債権流動化とは?

「売掛債権流動化」という言葉は、売掛債権の有効活用を解説する際にたびたび出てくる言葉です。

売掛債権流動化を簡単に説明すると、売掛債権の流動性を高めて資金繰りに活かす方法だと言えます。

売掛債権の会計処理

売掛債権は、貸借対照表の上では「資産の部」に記載され、その中でも「流動資産」に分類されます。

貸借対照表の資産の部では、その資産の性質によって、流動資産と固定資産にわけられています。

流動資産とは、1年以内に資金として活用可能な資産です。

【おもな流動資産】

- 現金及び預金

- 受取手形及び売掛金

- 有価証券

- 商品及び製品

- 仕掛品

- 原材料及び貯蔵品

- 繰延税金資産

- 貸倒引当金

流動資産の詳細

現金及び預金は当然すぐに資金として活用できる資産です。

受取手形及び売掛金は、一般的に数ヶ月後に回収することで資金として活用できます。

仕掛品は製造過程にある製品のことで、製品にして販売すれば1年以内に資金になる可能性が高いです。

貸倒引当金とは、債権の回収不能見込み額として充当されるものであり、回収状況によって資金に回すことができます。

流動資産は流動性が低いこともある

なお、実際の経営においては、流動資産は必ずしも流動性が高いとは言えない状況にあります。

確かに、現金や預金は流動性が非常に高いですが、受取手形や売掛金といった売掛債権は数ヶ月後でなければ活用できません。

そのため、資金繰りが厳しい企業にとって、流動資産とは名ばかりですぐに現金として使えないものが多くあります。

商品・製品はの場合は、「製品が売れるまでの時間」+「売掛債権の回収までの時間」がかかるため、より流動性は低くなります。

仕掛品・原材料などの流動性がより低くなることは言うまでもないでしょう。

会計上の流動資産とは、あくまで流動性が低い固定資産と比べた際に、「固定資産よりは流動性が高い」というだけです。

流動資産の流動性を高めることが資金繰りでは重要

流動資産の流動性をいかに高めるかが、企業の資金繰りでは非常に重要です。

売掛債権ならば、支払サイトが必要以上に長引かないように契約を結び、回収も円滑に進めなければなりません。

商品・製品・仕掛品などは、製造工程を効率化したり、営業力を高めることで、流動性も高まっていくことでしょう。

このように流動資産の流動化を高める方法は色々あります。

流動資産のなかでも、とくに売掛債権の流動性を高めることを「売掛債権流動化」と言います。

売掛債権流動化について

売掛債権の流動性を高めるには、前述の通り、支払いサイトの短縮や回収の円滑化などがあります。

しかし、「売掛債権流動化」と特定する場合は、売掛債権流動化のための既存のシステムを活用する方法を指します。

具体的には、保有している売掛債権を「第三者機関に譲渡したり、担保にしたり」することで、決済期日前の資金調達を可能にしています。

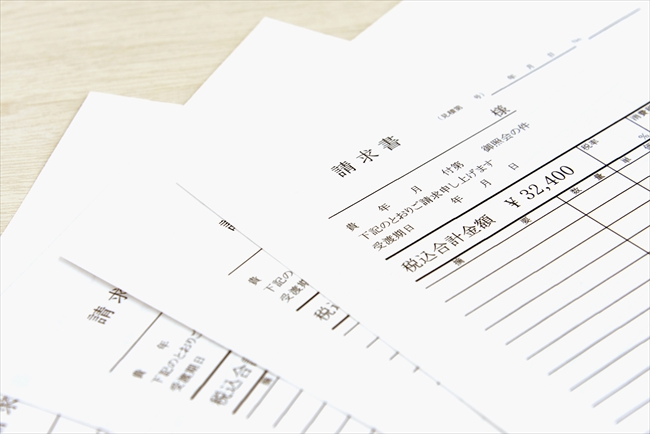

そもそも売掛債権は、企業が売掛先に商品・製品やサービスを提供したときに発生するものです。

そして、契約において決めた決済期日に、売掛先が代金を支払うことで消滅します。

基本は、決済期日前に支払いが行われることはありませんが、売掛債権流動化を利用すれば決済期日を待たずに売掛債権を資金化できます。

売掛債権流動化の具体例:3タイプを紹介

では、実際に売掛債権流動化をする際には、どのような方法によって行うのでしょうか。

おもな方法には3つあり「売掛債権証券化」・「ファクタリング」・「売掛債権担保融資」です。

1.売掛債権証券化

この方法では、企業は保有している売掛債権をSPVという特定目的法人に譲渡します。

譲渡を受けたSPVは、売掛債権の信用力に応じて対価を支払います。

形としては、企業がSPVに売掛債権を譲渡することになりますが、実質的には売掛債権の買い取りが行われているといえます。

売掛債権は、基本的には決済期日になれば満額を受け取ることができるものです。

SPVはその代金を裏付けとして証券を発行し、投資家に販売します。

売掛債権証券化では、SPVが企業と投資家の媒介役を果たしてくれています。

2.ファクタリング

ファクタリングは売掛債権をファクタリング会社に譲渡する方法です。

売掛債権証券化とは異なり、証券化は行いません。

ファクタリング会社は、売掛債権の信用力に応じて買取率を算定し、算定した金額を企業に渡します。

売掛債権は、本来の額よりも割安で買い取られます(額面と支払い額との差額がファクタリング会社の儲けです)。

3.売掛債権担保融資

売掛債権担保融資は、売掛債権を担保として金融機関から融資を受ける方法です。

売掛債権証券化とファクタリングが実質的な売掛債権の買い取りであるのに対し、売掛債権担保融資はあくまでも融資であるという特徴があります。

融資であるため、当然ながら返済の必要があります。

仮に返済できなくなった場合には、担保としている売掛債権によって弁済を行うことになります。

売掛債権流動化の要件

売掛債権流動化を利用すれば、流動性の低い売掛債権の流動性を高めることができます。

もっとも、売掛債権流動化を円滑に行うためには、いくつかの要件を備えなければなりません。

売掛債権のデータ管理

売掛先の企業データや売掛債権のデータの管理をしっかり行うことは、非常に重要です。

前述の通り、売掛債権流動化では、流動化を行う売掛債権の信用力が重要な指標となります。

SPVやファクタリング会社、金融機関が、売掛債権の信用力を適正に評価できなければ取引を成立させられません。

具体的には、売掛先の企業データ、決済期日、決済金額などのデータが必要です。

もしこれらのデータがしっかりと管理されていなければ、売掛債権流動化の手続きが難航する可能性があります。

対抗要件の具備

次に、対抗要件の具備も必要です。

【対抗要件の具備に必要なこと】

- 売掛先から承諾を得ること

- 売掛先に通知を送ること

- 法務局で登記を行うこと

売掛先と売掛債権に関するデータが管理されていなければ、対抗要件の具備にも支障をきたします。

対抗要件の具備という観点からも、データ管理は非常に大切であると言えます。

売掛債権流動化のいろいろなリスク

売掛債権流動化は、SPVやファクタリング会社に売掛債権を譲渡したり、金融機関への担保とすることによって行います。

売掛債権流動化にあたっては、これらの譲受先は相応のリスクを負うことになります。

譲受先としてはそれらのリスクを避けたいのは当然のことです。

逆に言えば、売掛債権流動化を行う側、これらのリスクが低くなるような売掛債権を提供すると効率的な流動化につながります!

おもなリスクとして、以下の5つのリスクが挙げられます。

1.デフォルトリスク

売掛先が倒産してしまうことによって、譲受先が代金を回収できなくなるリスクです。

これは今回紹介するリスクの中でもっとも想像しやすいものでしょう。

2.フロードリスク

これは「不正リスク」とも言います。

仮に譲渡人である企業が、存在しない売掛債権を譲渡していたとしましょう。

このような不正を働かれると、譲受先は代金を回収できなくなるリスクがあります。

3.ダイリューションリスク

これは「希薄化リスク」とも言います。

たとえば、売掛先が商品を返品した場合には、売掛債権の額が当初よりも減少してしまいます。

このように、譲受先は流動化に応じたにもかかわらず「額面通りの代金を回収できなくなる」リスクがあります。

4.コントラリスク

コントラリスクは、別名「相殺リスク」とも言われるリスクです。

譲渡人である企業が売掛先に何らかの債務を負っている場合、売掛債権と相殺することがあります。

もし、流動化の対象になっている売掛債権が相殺に利用されてしまえば、売掛債権の額が減少してしまいます。

譲受先は額面通りの代金を回収できなくなってしまうリスクがあります。

5.コミングリングリスク

コミングリングリスクは、別名「混在リスク」とも言われるリスクです。

流動化のために売掛債権を譲渡すると、売掛先は譲受先が新たな債権者となるため、譲受先の口座に直接代金を支払うのが一般的です。

しかし、場合によっては売掛債権をもともと保有していた企業を経由して支払うこともあります。

この場合には、もともと「売掛債権を保有していた企業の資産」と「売掛先が支払った代金」が混在してしまいます。

結果として、譲受先が受け取るべき代金がほかの目的に流用されてしまう危険性があるのです。

譲受先はこれらのリスクを嫌うため、リスクが大きいと判断した場合には額面よりも大幅に低い価値で流動化が行われるケースもあります。

企業が経営難に陥っている場合には、意図的に流用されてしまう可能性もあり、コミングリングリスクは大きくなりがちです。

まとめ

売掛債権流動化というキーワードはよく聞くものですが、表面的にしか理解していない人も多いものです。

リスクや要件まで理解していれば、いざ売掛債権流動化をするとき、より効果的な利用を考えることができるはずです。

ぜひ、当サイトの他の記事も参考にしながら、売掛債権流動化を検討してみてください。

コメント