ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

ファクタリングの流れ

では、実際にファクタリングを利用するとなった場合には、どのような流れで利用することになるのでしょうか。

ある会社が取引をして売掛債権が発生した場合を想定して、一般的なファクタリングの流れを見ていきましょう。

1.売掛債権の発生

A社は、B社に1000万円分の製品を販売することに成功しました。

支払いは3ヶ月後に定め、売掛債権が発生しました。

2.買掛決済しなければならなくなる

A社はもともと現金に乏しく、資金繰りが楽ではありませんでした。

A社に対する売掛債権の回収がまだ訪れないタイミングで、C社へ800万円の買掛債務の決済をしなければならないのですが、そのために現金を工面することができませんでした。

支払い遅延となれば、C社からの信頼を損なうことはもちろんのこと、業界内での評判も落ちてしまいます。

それは避けなければならないと思い、銀行に融資を申し込んだのですが、財務内容に問題ありとの判断から融資を拒否されてしまいました。

3.ファクタリングの利用を検討

資金繰りに行き詰ってしまったA社は、資金調達のためにファクタリングを利用することにしました。

複数ある中から良さそうなファクタリング会社を選び、B社に対する売掛債権をファクタリングするべく申し込みを行いました。

4.審査〜買取料決定

ファクタリング会社は申し込みを受け、対象となる売掛債権のリスクなどを調べます。

買い取った売掛債権がきちんと回収できるかどうかを判断するため、B社に対して信用調査を行ったのです。

その結果、B社の支払い能力が問題ないと判断され、買い取りのための手数料は売掛債権額の15%であるとしました。

5.ファクタリング会社と契約

買取金額の見積もりを受け、それで問題ないとしたA社は、ファクタリングを行うことを決めました。

- 買取率は15%であること

- 償還請求権は放棄すること

- B社には知らせずに二社間ファクタリングとすること

契約を結んだ時点で、B社に対する売掛債権はファクタリング会社に譲渡され、債権はファクタリング会社に帰属します。

6.資金調達成功

売掛債権の譲渡を行い、契約通りの金額がファクタリング会社からA社に支払われました。

こうしてA社は、数ヶ月先にしか入らなかったはずの1000万円の売掛債権から、850万円の現金を得ることができました。

これによって、C社に対する買掛債務の決済も可能となりました。

7.支払い代金をファクタリング会社へ

後日、あらかじめ決められていた支払い期日になると、B社からA社に対して1000万円の支払いが行われました。

A社は、支払われた代金をそのままファクタリング会社の口座にスライドさせます。

ファクタリング会社が振り込みを確認すると、ファクタリング取引は完了となります。

【ポイント】

A社のように、資金繰りが厳しい場合にはファクタリングを利用していきます。

売掛債権の回収を早めることによって、「買掛債務が支払えない、借入金の返済ができない」などの事態を回避することができるのです。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

二社間ファクタリングと三社間ファクタリング

さて、先程のファクタリングの流れに登場した「二社間ファクタリング」とは、いったいどのような取引のことなのでしょうか。

二社間ファクタリングとは、その名の通り、自社とファクタリング会社(例ではA社とファクタリング会社)の二社間だけで行われるファクタリングのことです。

流れを見ればわかる通り、二社間ファクタリングでは売掛先(例ではB社)に、ファクタリングをしていることを知られる恐れがありません。

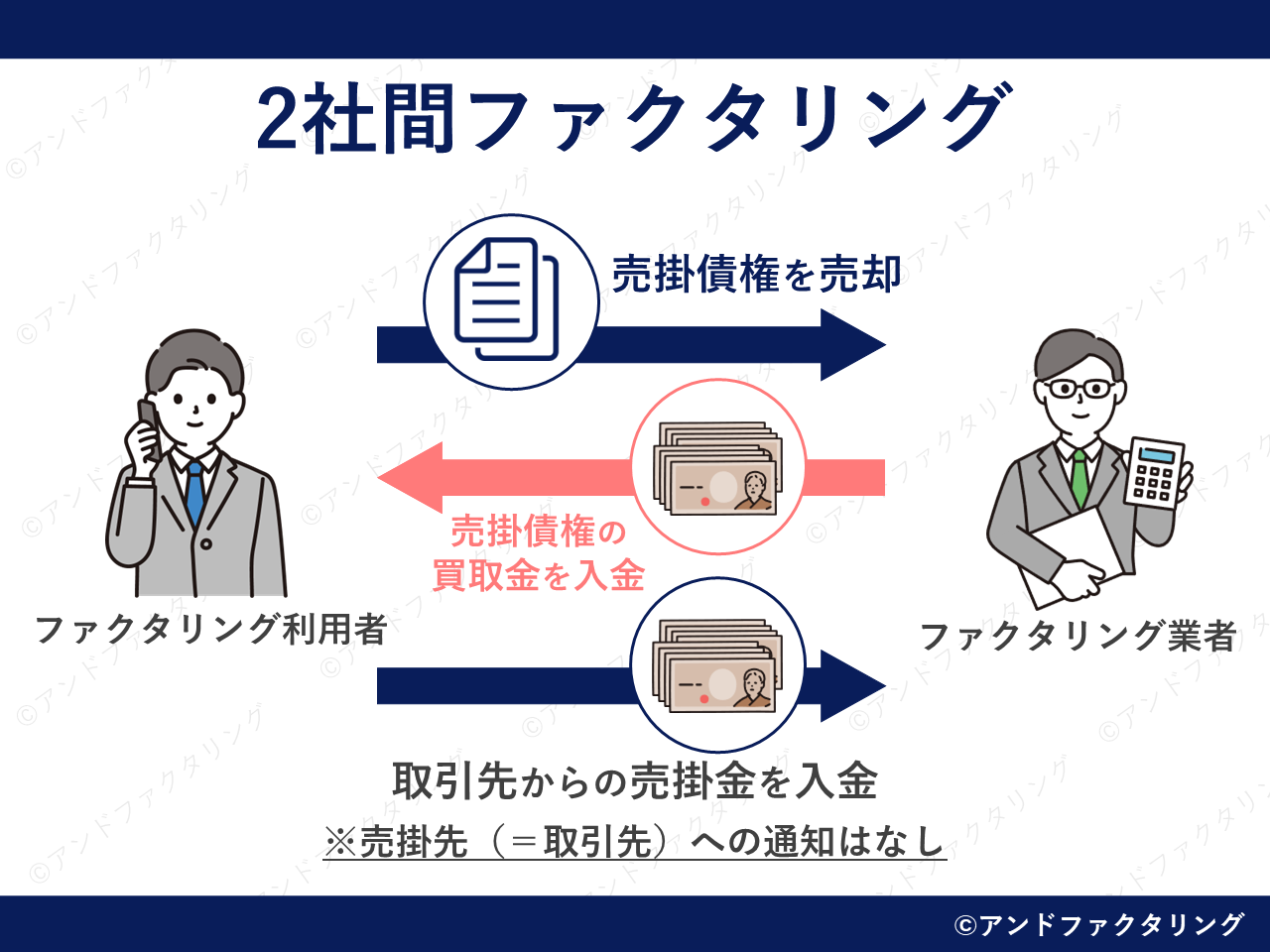

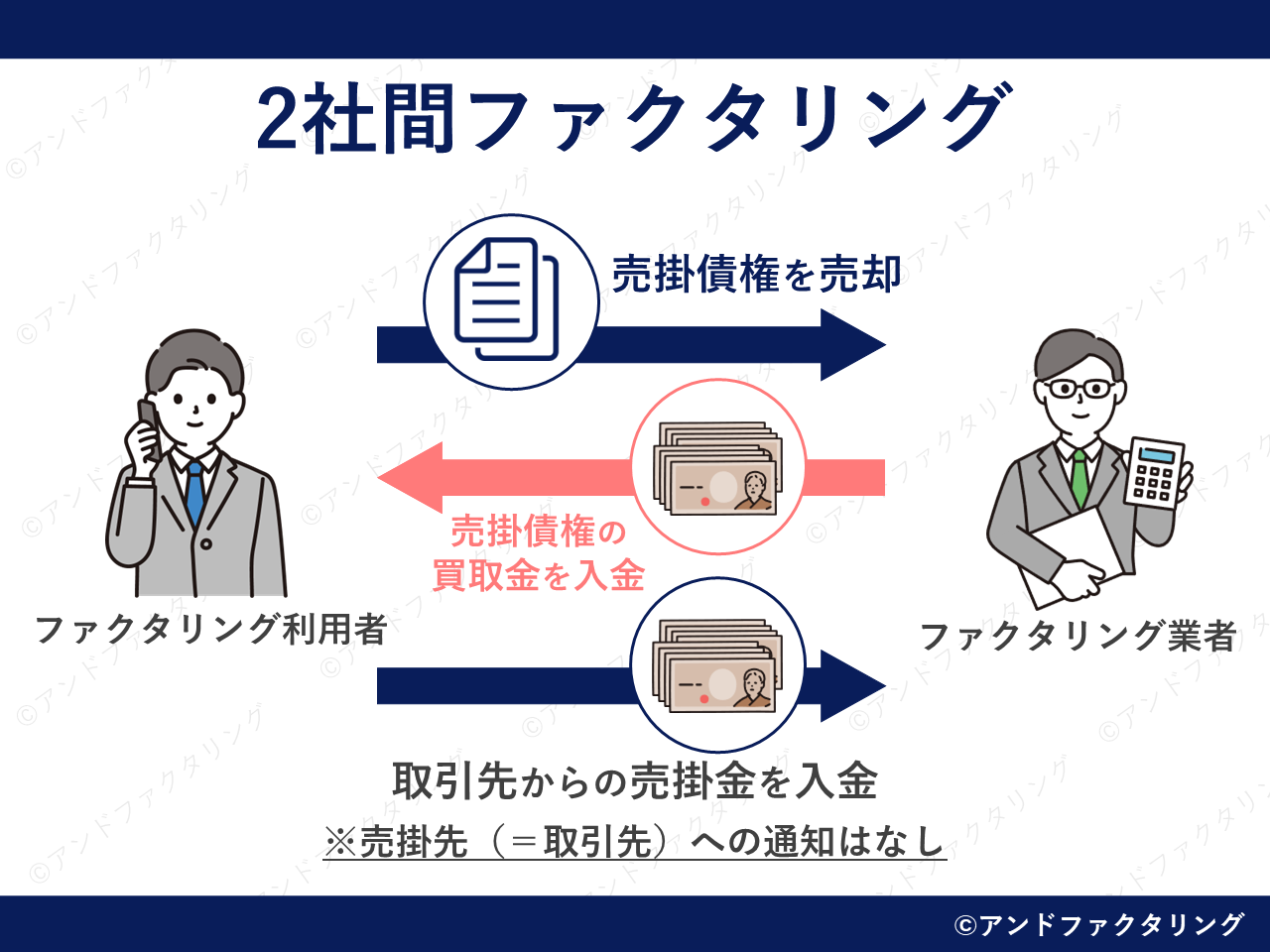

▼2社間ファクタリングの解説図(タップで拡大します)

二者間ファクタリングは取引先にファクタリング利用を知られないのがメリット

ファクタリングの使用を売掛先に知られると、自社の資金繰りがうまくいっていないことも同時に知られてしまいます。

財務状態が悪化しているのか、経営がうまくいっていないのか、などという疑いを抱かせる可能性もあります。

二社間ファクタリングであればこういったデメリットを回避できます。

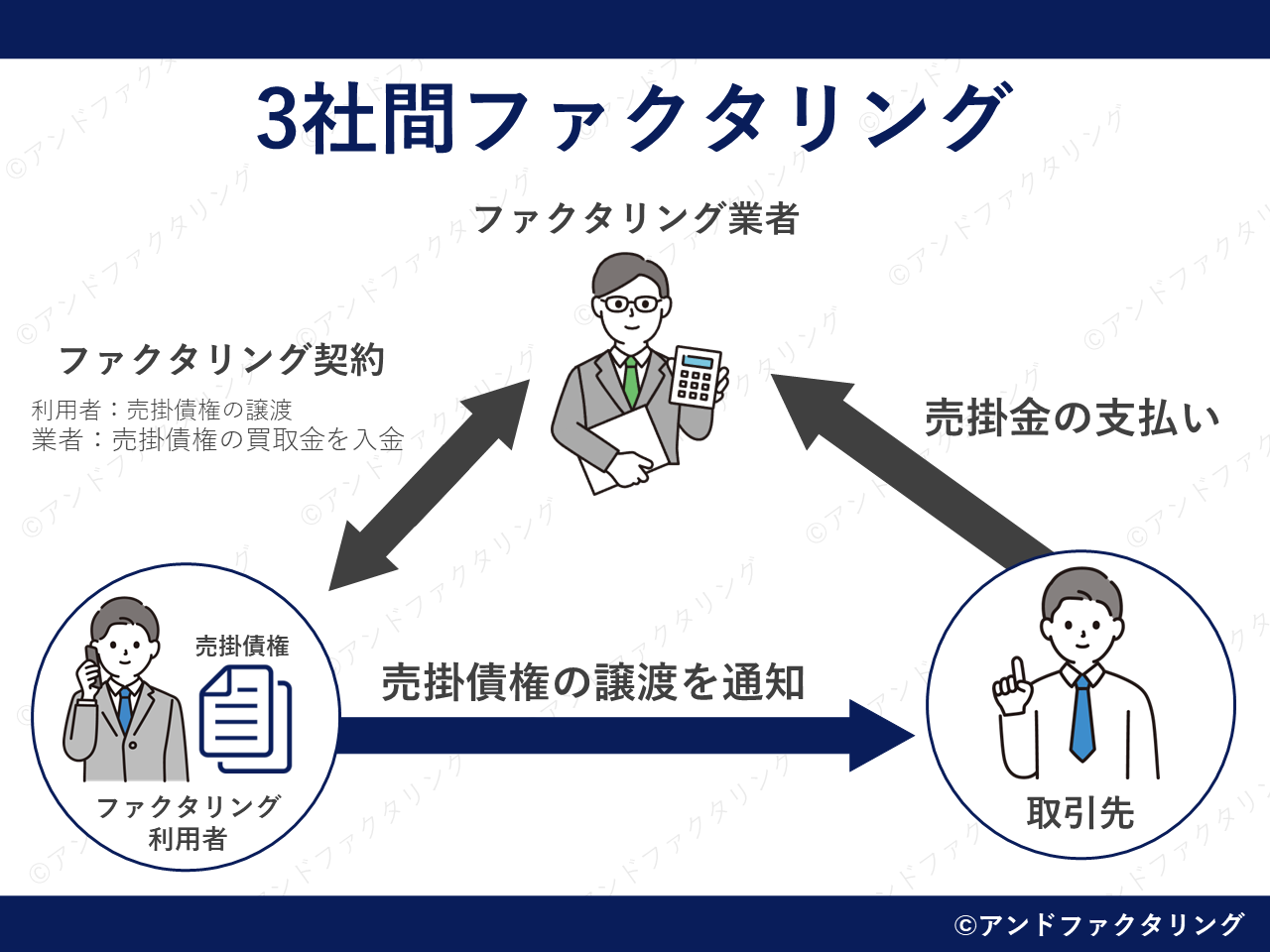

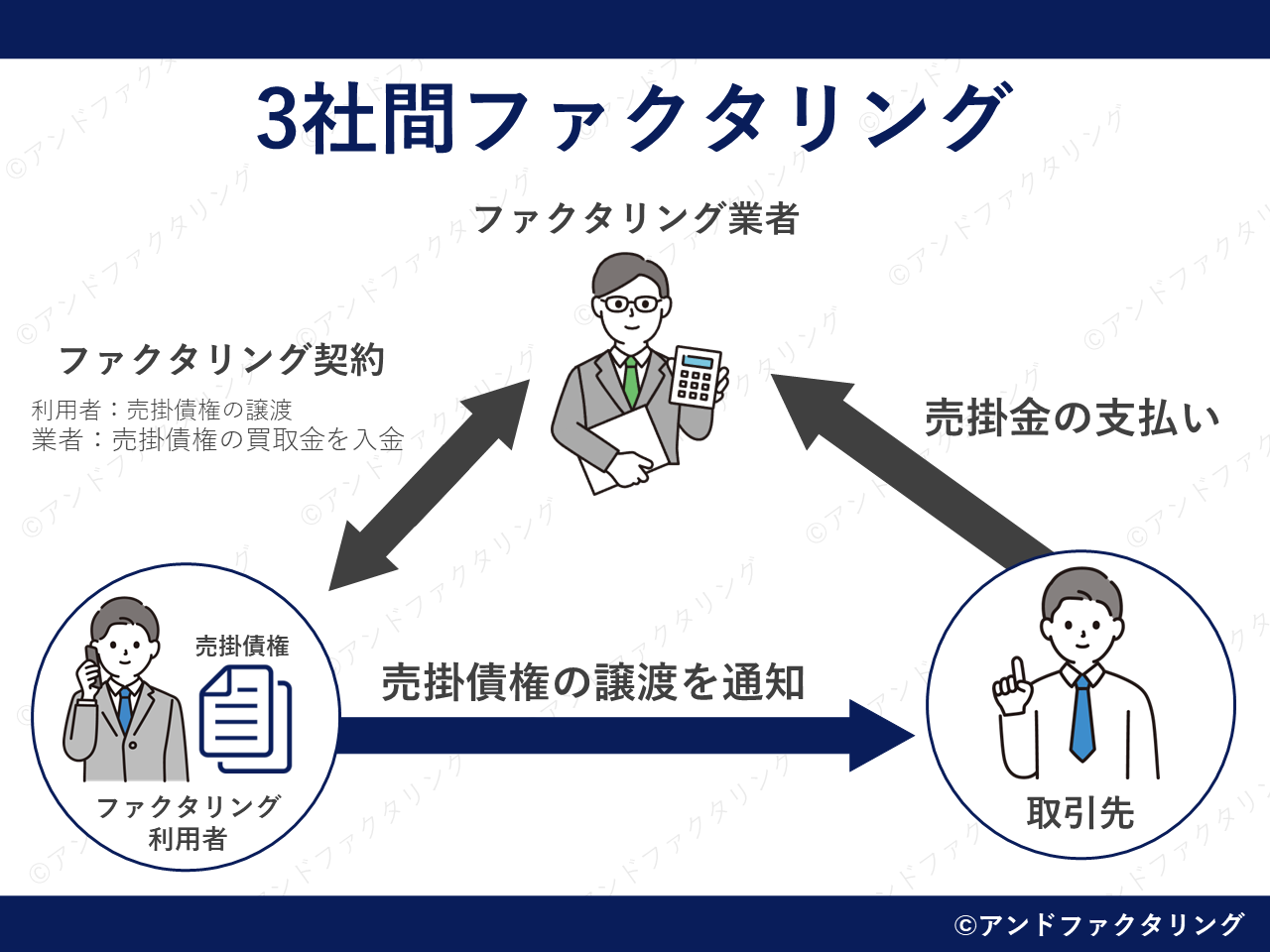

三社間ファクタリング

現在の日本においては、二社間ファクタリングが主流です。

一方、欧米では三社間ファクタリングが主流です。

▼3社間ファクタリングの解説図(タップで拡大します)

三社間ファクタリングとは、「自社と売掛先とファクタリング会社の三社間」で行うファクタリングです。

ファクタリングによって売掛債権が譲渡されることを、売掛先に通知します。

そうすることによって、ファクタリング会社は売掛先から直接支払いを受けられるというメリットがあります。

欧米ではファクタリングが浸透しており、多くの会社が積極的に活用しています。

そのため、ファクタリングをしたからといって売掛先に疑いを抱かせることは少なく、三社間ファクタリングが主流となっているのです。

ファクタリング手数料の違い

二社間ファクタリングと三社間ファクタリングの違いは、売掛先への通知の有無や、代金支払いの流れだけではありません。

特徴的なのは手数料の違いです。

二社間ファクタリングでは10〜20%程度の手数料になるのに対し、三社間ファクタリングでは5%以下の手数料になります(買取率は売掛先の信用力によって変動)。

なぜこれほどまでに差があるのかといえば、それは二社間ファクタリングではファクタリング会社の抱えるリスクが大きいからです。

二社間ファクタリングでは、売掛先が支払った代金はファクタリングの依頼企業に支払われ、その上でファクタリング会社に振り込まれます。

もし、依頼企業が「倒産してしまったり、流用してしまったり、逃げてしまったり」したならば、ファクタリング会社は得られるべき利益を得られないことになってしまいます。

このようなリスクへの対策として、高い買取手数料を取っているのです。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

償還請求権の有無

次に、ファクタリングの流れで出てきた、償還請求権という言葉を解説しておきましょう。

償還請求権とは、もしファクタリングした売掛債権が貸し倒れになった場合に、依頼企業に弁済を求められる権利のことを言います。

- 償還請求権放棄→売掛債権が貸し倒れになった場合に、弁済を求める権利を放棄している(弁済を求めることができない)

- 償還請求権留保→売掛債権が貸し倒れになった場合に、弁済を求める権利を留保している(弁済を求めることができる)

ファクタリング契約では、基本的に償還請求権放棄となっています。

つまり、売掛債権が貸し倒れになった時のリスクを、ファクタリング会社が全て引き受けてくれるということです。

これはファクタリングの大きなメリットとされています。

通常であれば、企業は売掛債権が貸し倒れになれば大きな被害を受けます。

そうならないよう取引先の信用調査を詳しく行い、支払い能力があることを確認した上で販売を行うでしょう。

発生した売掛債権はしっかりと管理して回収に努めることで、貸し倒れにならないようにします。

しかし、ファクタリングを利用すれば貸し倒れリスクはすべてファクタリング会社に移転することができます。

そのため、売掛債権をしっかりと回収するために必要となる業務の負担が大幅に軽減されます。

【ポイント】

基本的には償還請求権放棄となっているものの、償還請求権留保での契約も可能です。

ファクタリングした場合の会計処理

さて、ファクタリングの概要は上記の通りですが、ファクタリングを利用した場合の会計処理はどのように行われるのでしょうか。

ファクタリングはあくまでも売掛債権という資産の売却です。

そのため借入ではなく負債にはならないものです。

このような特殊性があるため、経理の人にファクタリングに関する知識がなかった場合には、ファクタリングの際の会計処理に戸惑うことも多いようです。

ファクタリングの会計処理は、次のように行います。

まず、取引によって1000万円の売掛債権が発生した場合です。

この売掛債権をファクタリングによって、買取率15%でファクタリング会社に譲渡すると、以下の通りとなります。

この取引によって、売掛債権はファクタリング会社へと譲渡され、自社のものではなくなります。

その代わりに未収入金が発生します。

売掛債権も未収入金は流動資産であり、貸借対照表上の流動資産がそのまま未収入金に置き換わるのです。

ちなみに、売掛債権とは営業取引で発生した流動資産であるのに対し、未収入金は営業外の取引によって発生する流動資産のことです。

そして、ファクタリング会社から資金が提供された場合の会計処理は以下の通りです。

債権譲渡損とは、ファクタリング会社に対して支払う手数料のことです。

ファクタリングの際の会計処理は、このように行われます。

ファクタリングを行った際には、基本的にはすべてこのような会計処理が行われます。

ファクタリングの仕組みと流れを理解しておけば、会計処理も案外単純なものであることがわかると思います。

▼【注文書OK】注文書で資金調達できる!▼

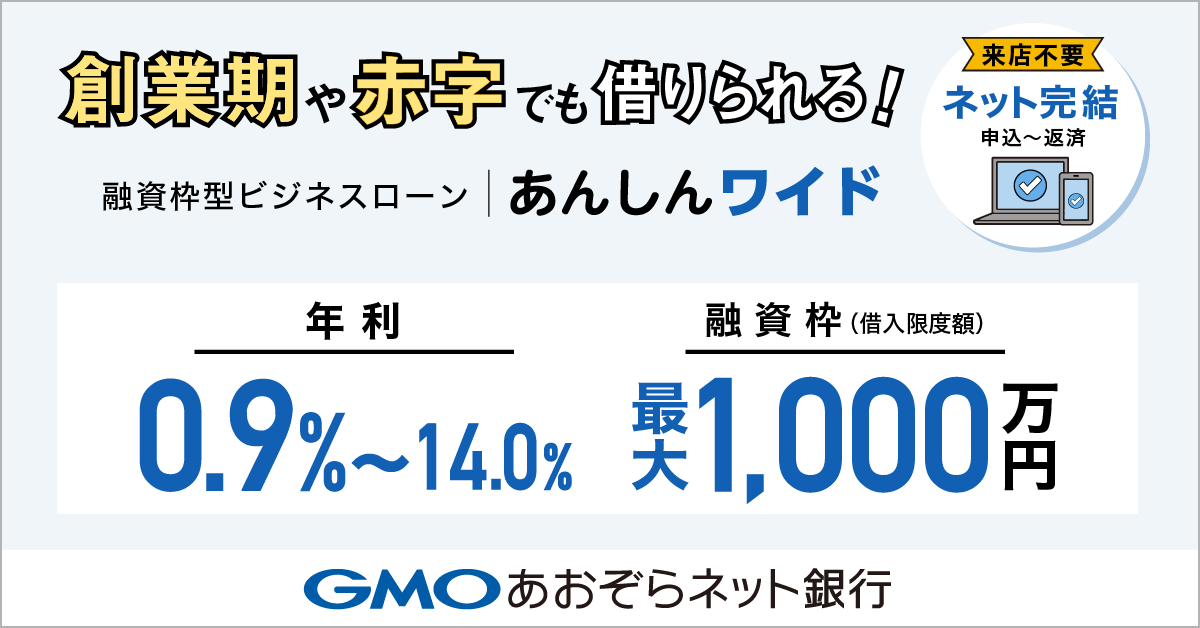

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ

ファクタリングは、企業の資金繰り改善や売掛債権管理のために、非常に役立つものです。

また、本校で紹介したように、仕組みと流れさえ理解しておけば、会計処理も難しいものではありません。

ぜひファクタリングを経営改善に活かしてください。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼