近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。

ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。

本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリングの基礎やメリット等を解説していきます。

本記事はファクタリングに関する基本知識を記載しています。

すでにファクタリングについての概要をご存知の方には、物足りない可能性がございます。

※また、本記事では法人向けファクタリングのみを扱います

- ファクタリングは安全な資金調達方法!違法ではありません

- ファクタリングとは?:図解でわかりやすく仕組みを解説

- ファクタリングを利用すれば最短即日で資金調達ができる

- ファクタリングと手数料について(金利はかからない)

- ファクタリングの種類

- 買取型と保証型の違い

- 利用者の違い

ファクタリングは安全な資金調達方法!違法ではありません

【重要】ファクタリングは安全に利用できる資金調達方法です!(違法性はありません)

近年、ニュース等で違法だと騒がれているのは、個人の給与を対象とした「給与ファクタリング」についてです。

給与ファクタリングは、ファクタリングではなく貸金業にあたり、貸金業登録を受けていない業者による高額な手数料の請求等が問題となっています。

対して、本記事で扱っている「法人向けファクタリング」に違法性はなく、合法的な資金調達法です。

- 急に大量注文が入り急ぎで材料費を工面したい

- 機械の故障があり急ぎで現金が必要になった

- 売掛金(=手持ちの請求書)を期日より早く現金化したい

こういった「急ぎの資金需要」に対し、ファクタリングは大きな強みをもっています!

法人のファクタリング利用は何ら問題になりませんので、安心して利用してください。

法人向けファクタリングに違法性はありません!

下記、金融庁の注意喚起を読んでおけば、より安心して利用できます。

>>ファクタリングに関する注意喚起-金融庁

▼おすすめファクタリング比較表

※一部、ファクタリングとは異なるサービスも紹介しています

| アクセルファクター | ベストファクター | BestPay 注文書ファクタリング | CoolPay | QuQumo | 支払い.com (請求書後払いサービス) |

|

|---|---|---|---|---|---|---|

| 手数料 | 2%~ | 2~20% | 5%~ | 問い合わせ時確認 | 1%~ | 一律4% |

| 入金スピード (最短) | 即日 5割以上が即日入金 | 即日 | 翌日 | 即日 | 最短2時間 | 最短1日後の 振込に対応 |

| 利用可能額 | 30万〜無制限 | 30万円~1,000万円 | 100万円~3億円程度 | 初回15万円~ | 金額上限なし | 1万円以上~ |

| 手続き方法 | オンライン、電話 対面、郵送 | オンライン、電話 | オンライン、電話 | オンライン完結 | オンライン完結 | オンライン完結 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人宛ての請求書を お持ちの方 | 法人 個人事業主 | 法人 個人事業主 |

| 2社間 | 〇 | 〇 | 〇 | 〇 | 〇 | - |

| 3社間 | 〇 | 〇 | 〇 | - | - | - |

| ポイント | 5割以上が 即日入金を実現! | 審査通過率が 92.25%と高い! | 「注文書」による ファクタリング! | 初回15万円~と 少額でも利用可能。 | 手数料が安く 利用しやすい! ※事前にGMOあおぞらネット銀行の 口座作成が必要 | 請求書の支払いを 最大60日後にする サービス。 |

| 公式サイト |

ファクタリングは借入(借金)とは違います!

ファクタリングは借金ではありません!

資金調達を「売掛債権の売却」によって行う方法です。

売掛債権とは、簡単に表現すると「まだ支払われていない請求書」だと考えてOKです。

▼ざっくりしたファクタリングの流れ

- 売掛債権(=請求書)を業者に渡す

- 業者から手数料等を抜いた売却代金をもらう

簡単に表現すると、ファクタリングは「売掛債権(=請求書)」と「現金」の交換だと考えてください。

ファクタリング業者は、売掛金額から手数料等を引いた金額を入金するため等価交換ではありませんが、期日より早めに現金が手に入るメリットがあります。

手数料を支払って「未払いの請求書の金額」を早く入手する、早く現金化するといったイメージだとわかりやすいでしょう。

このようにファクタリングは借入ではないため、与信情報が関係なく、与信ブラック状態でも利用OKです!

借金ではありませんが、2社間ファクタリングの場合、取引先から回収した売掛金をファクタリング業者に入金するという作業はございます。

ファクタリングには違法な取り立てなどがありません

先程の章で説明した通り、ファクタリングは借入ではありません。

よって、そもそも何も返済する必要がないため取り立てというものが存在しません。

仮にファクタリングで違法な取り立てがあった場合、それは「ファクタリンに見せかけたヤミ金業者」である可能性が非常に高いです。

ファクタリング業者として宣伝しているものの、契約段階になると違法な金利で貸付を行ってきます。

「ファクタリングより低い手数料で貸付します」などと、言葉巧みに貸付を誘導してくるため注意が必要です。

ファクタリングに取り立てはありませんが、ファクタリングに見せかけたヤミ金業者には十分ご注意ください。

悪質なファクタリング業者には要注意

近年、「悪質なファクタリング業者」が増加しています。

こちらは前章で説明したヤミ金業者による貸付ではなく、あくまでファクタリング業者ではあるものの悪質な運営をしている業者を指します。

法律には違反していないものの、利用者側が著しく不利になる内容で契約されるため注意が必要です。

以下に「悪質ファクタリング業者の特徴」を紹介します。

これらの特徴に多く一致する場合は、その業者との契約をやめる、もしくは相談窓口へご相談ください。

【悪質ファクタリング業者の特徴】

- 会社の住所が存在していない

- 契約書の控えを渡さない

- 契約書が表面1枚のみの簡素な作り

- 買取および回収がすべて現金で行われる

- 業者側の口座が法人用口座ではない

実際、悪質ファクタリング業者がオレオレ詐欺に使用した口座を使ったため、ファクタリング利用者の口座まで止まった事例があります。

上記特徴に当てはまる場合は、必ず契約前に一度立ち止まって再考するようにしてください。

なお、当サイトで紹介するファクタリング業者は、利用者の評価も高い安全な業者ので、安心してご利用ください!

>>悪質ファクタリング業者に関する相談先:金融庁-金融サービス利用者相談室 ウェブサイト受付窓口

ファクタリングとは?:図解でわかりやすく仕組みを解説

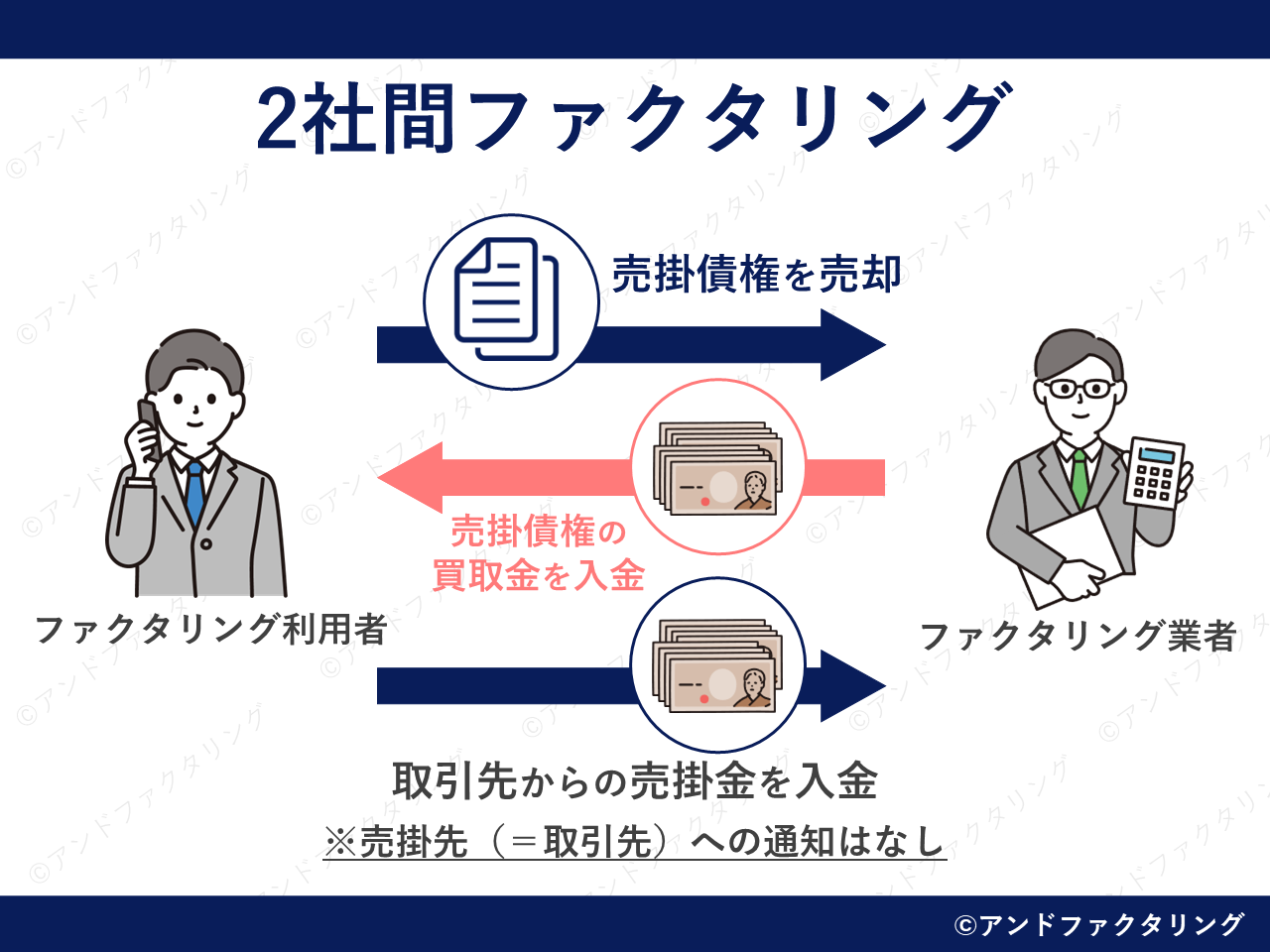

※上記の図解は2社間ファクタリング

ファクタリングとは、「債権買取り」を意味しています。

法人がファクタリングにおいては、保有している売掛債権(=請求書)を売却することで現金を得る資金調達方法の一種として認識されています。

企業は、ファクタリングを利用すれば、売掛債権の予定日よりも早く現金を受け取れます。

ファクタリングは売掛債権の売買で資金調達を行うため、銀行からの借入とはことなり融資にはあたりません(調達した資金の返済は不要です)。

融資ではないため金利はありませんが、利用時にファクタリング業者に手数料を支払います。

ファクタリングを利用すれば最短即日で資金調達ができる

ファクタリング最大の特徴は「迅速な資金調達」です。

利用する業者にもよりますが、最短6時間や最短即日での入金を謳う業者もあります。

各社により条件は異なりますが、午前中の申し込みで書類がきちんと揃っていれば、宣伝通り即日入金してもらえる例があります!

「銀行の融資では間に合わない」、「緊急で資金が必要」といった際、ファクタリングは経営者の強い味方になります。

即日で資金調達したいときの注意点

【即日で資金調達したいときの注意点】

- 2社間ファクタリングを利用する

- オンライン完結する業者を選ぶ

- 申込前に最低利用金額等の条件を確認する

- 信用力の高い取引先の売掛債権(=請求書)を利用する

即日入金を謳うファクタリング業者であっても、条件を満たしていない場合は即日での入金はできません。

利用前は、スムーズに審査と手続きを済ませられるよう、業者が示す条件などをよく確認しておいてください。

特に、ファクタリングは売掛先(=取引先)の信用力が審査における重要なポイントとなります。

売掛債権が複数ある場合は、信用力の高い取引先を選ぶといいでしょう。

ベンチャー企業の成長を後押ししてくれる

成長著しいベンチャー企業では、短期間で売掛債権が激増するケースがあります。

成長フェーズの企業では、「売掛債権を早く現金化して材料費や経費、投資に回したい」と考えるでしょう。

このようなシーンで役立つのが、売掛債権を迅速に現金化できるファクタリングの利用です。

ファクタリングは「ピンチなときの資金調達手段」というイメージが強いですが、成長フェーズの前向きな資金調達としての利用もとても多いです。

ファクタリングと手数料について(金利はかからない)

ファクタリングは借入ではないため「金利」はかかりません。

代わりに、売掛債権を購入してくれる業者に支払う「手数料」がかかります。

金利ではなく手数料扱いのため、貸金業に適用される「利息制限法」は適用されず、業者によって手数料に違いがあります。

なお、支払う手数料のすべてが業者の利益というわけではなく、手数料には登記費用等の諸経費も含まれています。

【ファクタリング手数料の内訳(一例)】

- 登記費用

- 印紙代

- 紹介料

- ファクタリング会社の報酬 など

ファクタリング手数料の相場

次の章で詳しく説明しますが、ファクタリングの種類はおもに2種類あり、基本的には2社間ファクタリングの利用が大半です。

2社間ファクタリングは、手数料相場の幅が広く、利用会社によって手数料が大きく異なる可能性があるため注意が必要です。

【手数料の違い】

- 2社間ファクタリング:3.0~20.0%

- 3社間ファクタリング:1.0~9.0%

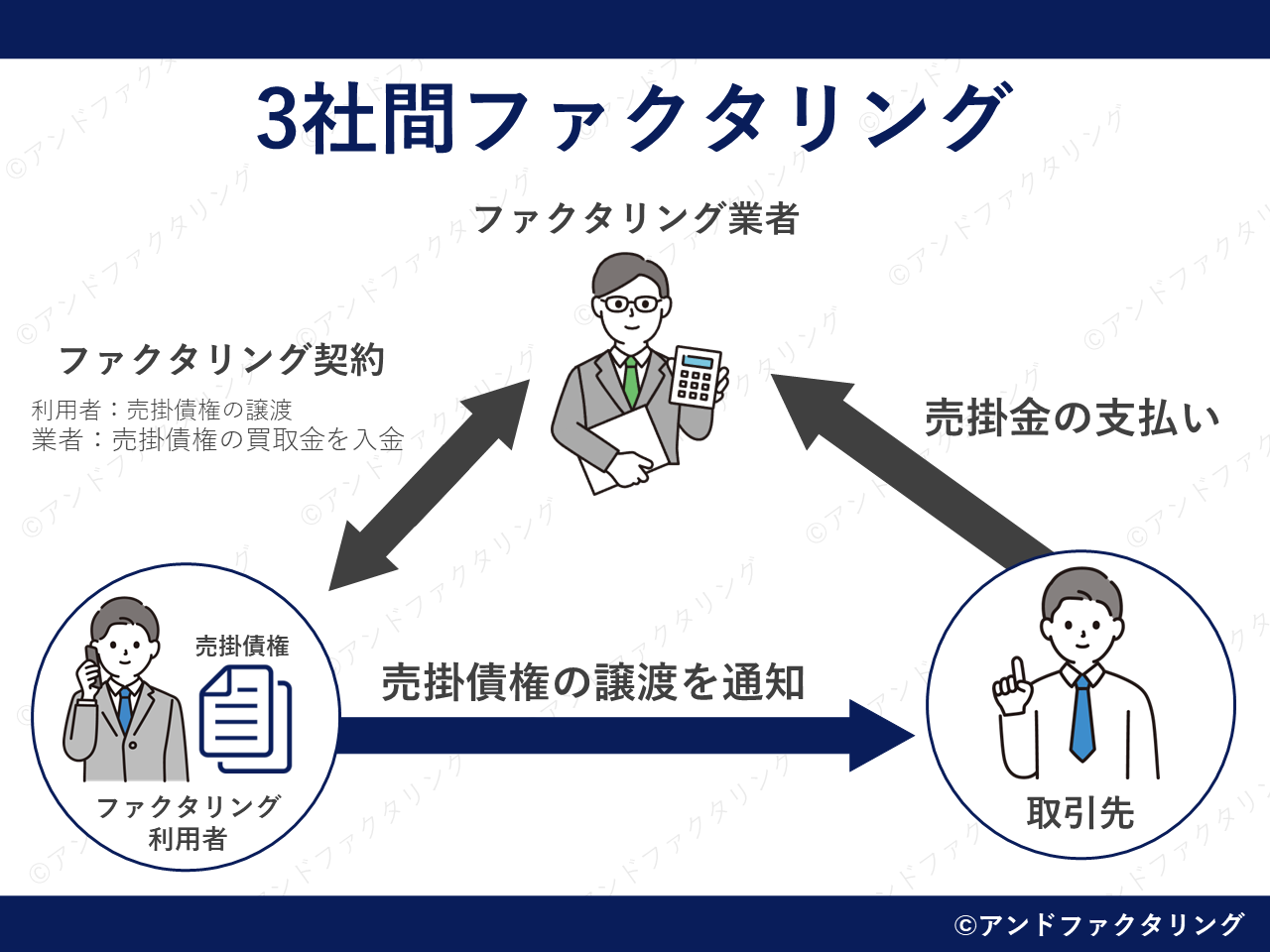

3社間ファクタリングは、ファクタリング利用を売掛先に知らせます。

これにより、ファクタリング業者は売掛金の存在を確認でき、架空請求書が持ち込まれるといったリスクを抑えられます。

よって、3社間ファクタリングの方が手数料が低いという特徴があります。

手数料が低く抑えられるのは3社間ファクタリングですが、売掛先への通知を必要としない2社間ファクタリングの方がよく使われています。

ファクタリングの種類

ファクタリングには、おもに2種類のタイプ(2社間ファクタリングと3社間ファクタリング)があります。

基本的には「ファクタリング=2社間」ですが、それぞれメリットとデメリットが異なるため利用前に各ファクタリングの特徴を確認しておきましょう。

大きな違いは、「ファクタリングの利用を売掛先(=取引先)に知らせるかどうか」です。

2社間ファクタリングの流れと特徴

本記事で解説しているファクタリングや法人が利用するファクタリングの大半は、この2社間ファクタリングです。

売掛先(=取引先)にファクタリングの事実を知らせずに、売掛債権をファクタリング業者に買い取ってもらいます※。

※売掛先に知らせずに売掛債権を売買することに何ら法的な問題はありません(売掛債権は債権者の同意なしに譲渡しても問題ありません)

そのため、ファクタリング利用者は取引先にファクタリング利用を知られることがありません。

取引先から「ファクタリングを利用するということは、この会社はお金に困っているのかな?」といった疑念を抱かれることもありません。

また、ファクタリング利用者とファクタリング業者の2社のみで進めるため、手続きに時間がかからずスピーディーに資金調達できる点もメリットです。

2社間ファクタリングであっても、取引先が自社に対して調査を行った際に、売掛債権額の大幅減少等からファクタリングの事実に気付く可能性があります。

3社間ファクタリングの流れと特徴

2社間ファクタリングとは異なり、売掛先(=取引先)にファクタリング利用の通知を送る方法です。

ファクタリング業者の審査に通ったら、ファクタリング利用者は売掛先に「債権譲渡通知書」を送付します。

ファクタリングの利用が取引先に知られるため、経営悪化等の疑念を抱かれる可能性があります。

ネガティブなイメージを抱かれないよう、事前に丁寧な説明を行っておく必要があるでしょう。

こういった説明や3社間での調整が必要な分、2社間ファクタリングと比べ資金調達までに時間がかかるデメリットがあります。

上記のようなリスクや手間がある反面、3社間ファクタリングには「手数料が安い※」というメリットもあります(ファクタリング業者のリスクが低いため)。

※3社間ファクタリングの手数料相場は1.0~9.0%程度です

買取型と保証型の違い

ファクタリングには「買取型」と「保証型」の2種類があります。

大半のファクタリングは「買取型」で行われますが、一部の目的では「保証型」が適していますので、事前に内容を確認しておいてください。

買取型について←一般的にはこちら

本記事で解説している「資金調達を目的としたファクタリング」です。

法人向けのファクタリングと言えば、一般的にこの「買取型」を指します。

企業は自身が保有する売掛債権をファクタリング業者に買い取ってもうことで資金調達をします。

ファクタリング業者への手数料等が引かれるため、元の売掛債権額からは減ってしまいますが、期日前に現金を手に入れられるメリットがあります。

保証型について

保証型ファクタリングは「貸し倒れリスクの回避が目的のファクタリング」です。

保証型ファクタリングを利用しておけば、万が一売掛先の企業が倒産してしまった場合も、売掛先に代わってファクタリング業者が代金を支払ってくれます。

保険のように使われるのが、保証型ファクタリングの特徴です。

この売掛金が回収できないと困る、海外企業との取引で売掛金を回収できるか不明といった際に、リスクヘッジ目的で利用されます。

【ファクタリングの種類】

- 買取型:資金調達が目的(大半はこちらのタイプ)

- 保証型:リスクヘッジ目的で保険のように使われる

利用者の違い

ファクタリングと言えば、一般的には法人向けのサービスですが、個人事業主やフリーランスでも利用できる業者があります。

なお、会社員の給与を対象としてファクタリングは貸金業法が必要で、一般的なファクタリングとは異なるため注意が必要です。

法人向け

本記事で解説している、おもに法人が利用するタイプのファクタリングです。

法人の場合、資金調達までのスピード、最大調達額などが利用時に重要な項目になるかと思います。

事前に利用予定業者がこれらの項目について、希望の条件を満たしているかを確認してください。

個人事業主、フリーランス向け

一般的なファクタリングサービスは法人を対象としていますが、個人事業主・フリーランスでも利用できる業者があります。

まずは、利用予定の業者が「個人事業主・フリーランスを対象としているか」をご確認ください。

次に「最小取引額」を確認してください。

1万円以上で設定している企業が多いですが、中には30万円以上の業者もあります。

その他の取引の流れ等は法人向けとほぼ同じです。

会社員向け(給与ファクタリング)

冒頭で紹介した通り、会社員向けの給与(賃金債権)を対象とした「給与ファクタリング」は貸金業に該当します。

ファクタリングでという名前ではありますが、貸金業登録が必要です。

貸金業のないヤミ金による給与ファクタリングは、高額な手数料かつ悪質な取り立ての危険性があるため絶対に利用しないでください。

ファクタリング利用時の必要書類

ファクタリング利用時に必要となる書類は、一般的に下記の通りです。

【必要書類(一例)】

- 売掛債権が確認できるもの

- 身分証明書

- 印鑑証明書

- 通帳

- 登記簿謄本

- 決算書

なお、必要書類は利用する業者によって異なりますので、必ず事前に利用業者に必要書類の確認をとってください。

ファクタリングのメリット

よく言われるファクタリングのメリットは資金調達の早さですが、利用までのハードルの低さ(担保不要、赤字決算OK)も大きなメリットです。

ほかにも副次的な効果として、貸借対照表上でのメリットもありますので、ぜひ一度詳しくご確認ください。

1.オンラインで迅速に資金調達ができる

ファクタリング最大のメリットとされているのが「資金調達の早さ」です。

利用する業者によっては、最短即日での入金も可能です。

資金需要が発生したら、オンラインで必要書類を送りすぐに審査に入ってもらえます。

銀行融資では実現できない圧倒的なスピード感で資金調達ができるため、急な出費にも対応しやすいです。

2.貸借対照表のオフバランス化ができる

オフバランス化とは、貸借対照表の中から特定の項目を取り除くことによって、財務の効率化を図ることです。

ファクタリングは売掛金を売却して資金調達を行うため、借入とは異なり負債が増えません。

貸借対照表上では、売掛金が減り、普通預金(現金)が増えたことになります。

さらに、この増えた普通預金で借入金の返済を行えば、貸借対照表がスリム化してより良い印象を取引先や金融機関に与えられます。

ファクタリングは借入(借金)ではないため、借入のように、将来的な返済で頭を悩ませることもありません。

3.売掛先の倒産リスクがない

多くのファクタリング契約では、「万が一、売掛先が倒産しても利用者はの費用負担はない契約」になっています。

ファクタリング利用者が売掛先の倒産時に費用負担を負うかは「償還請求権の有無」によって異なります。

償還請求権とは、支出した金銭の返還を求める権利です。

ファクタリングの場合は、売掛先が倒産した際にファクタリング業者が利用者に費用を請求する権利として扱われます。

一般的なファクタリング契約に、償還請求権はないため、売掛先が倒産しても利用者は何の請求を受けることもありません。

一部の悪質ファクタリング業者は「償還請求権あり」として、利用者に不利な契約を結ばせることがあります。

契約前に、償還請求権について確認するようにしてください。

※悪質ファクタリング業者の特徴については、本記事のこちら(タップで移動)で開設しています。

4.利用しやすい(担保・保証人不要、赤字決済でもOK)

ファクタリングは、売掛債権を業者に売却して資金調達する方法です。

ファクタリング業者は、売掛先の状況や信用力を調査するため、利用者側の決算が赤字でも問題なく利用できます!

また、融資とは異なり担保や保証人も不要です。

「資金調達をしたいのに担保や保証人がいないから難しい……」と悩んでいる経営者はぜひご検討ください。

ファクタリングは手数料が高いデメリットがありますが、それは担保や保証人を取らないためとも言えます。

5.注文書、請求書でもファクタリングを利用できる

通常、ファクタリングには「売掛債権」を利用しますが、一部業者では「注文書」によるファクタリングも行っています。

注文書ファクタリングなら、売掛債権によるファクタリングよりも早い現金調達が可能です。

仕事が完了していなくても、注文書を受け取った段階からファクタリングの申し込みができます。

「大量注文に対応するための新しい設備が必要」

「仕事に必要な材料費が今すぐ欲しい」

このようなシーンで「注文書ファクタリング」が大きなメリットを発揮します!

ファクタリングのデメリット

ファクタリングにはデメリットも存在します。

利用前に必ずご確認ください。

1.融資などと比べると手数料が割高

ファクタリングの手数料は、融資などのほかの資金調達法と比べるとかなり割高に設定されています。

便利でスピーディーに入金される分、手数料は割高になりがちです。

なお、ファクタリングの手数料を融資等の金利と比較する際は、同じ「%表記」でも何を基準に計算しているかが異なるためご注意ください。

- ファクタリング:月率表記

- 金利:年率表記

本記事では、コストを単純比較するために、ファクタリング側の数値を×12倍で表記しています※。

※実際にかかるコストは、ファクタリングの手数料は一括払い、融資は継続的に利息を払うといった違いを考慮のうえ計算する必要があることにご留意ください。

▼ファクタリングとその他資金調達法とのコスト比較

| 想定金利 (年率) | ||||

|---|---|---|---|---|

| 2社間ファクタリング | 36.0%~240% ※手数料:3.0%~20.0% | |||

| 銀行融資 | 3.0% | |||

| ビジネスローン | 3.5%~18.0% | |||

| カードローン | 4.5%~18.0% | |||

| 消費者金融 | 4.5%~18.0% |

厳密な比較には細かい返済計画と利息計算が必要ですが、基本的には「融資と比べるとファクタリング手数料は割高になりがち」と覚えておけばOKです。

ファクタリングには手数料の上限がありません。

業者は手数料を自由に設定できるため、利用前に必ず手数料相場を確認しましょう。

あまりにも相場とかけ離れた手数料の業者は避けるのが無難です。

2.使い方によっては資金繰りが悪化する危険性がある

前述の通り、ファクタリングは便利な反面、融資と比べると手数料が割高です。

「何かあってもファクタリングを利用すればいい」とファクタリングありきの資金繰りを行うと、却って財務状況を悪くする危険性があります。

ファクタリングは常用せず、必要に応じてピンポイントで使うことをおすすめします。

ファクタリングに依存しないよう、ほかの手段による資金調達も考えておくと安心です。

3.売掛先次第では利用できない可能性あり

ファクタリングの審査は売掛先の状況によって左右されます。

ファクタリングの審査は、ファクタリング利用者(=自社)ではなく売掛先の業績を確認します。

売掛先の業績が悪い、信用力が低いといった場合はファクタリングを利用できない可能性があると理解しておきましょう。

ファクタリング利用時の注意点

ファクタリング自体に違法性はまったくありませんが、一部悪質な業者によって違法行為が行われており注意が必要です。

また、ファクタリングの利用者側も気を付けないと、意図せず違法行為を行ってしまう可能性があります。

ファクタリング利用時の注意点についてまとめました。

1.偽造ファクタリングに要注意(違法業者やヤミ金業者)

【偽装ファクタリング】

「偽装ファクタリング」とは、高額な手数料を差し引き、売掛債権の買い取り代金を支払うものの、正規の債権売買でないことから、買主が回収リスクを負わず、債権回収できない場合は買戻しを行わせるもので、実態は貸付けです。

貸金業の登録がされていない無登録業者のヤミ金融です。

引用:日本貸金業協会-注意喚起

偽造ファクタリングは、ファクタリングを装ったヤミ金による違法な貸付けです。

業者が売掛金の回収をできなかった場合は買戻しを強制されるため、貸付けと同義であるとして、日本貸金業協会も注意を呼び掛けています。

売掛金の回収ができなかった際に、利用者が売掛金を支払わなくてはいけない「償還請求権」がついたファクタリングには十分に注意してください。

ファクタリング利用時は、「償還請求権がない(=ノンリコース)」のサービスを選んでください。

2.2社間ファクタリングの場合は債権譲渡登記に注意

債権譲渡登記は、債権譲渡について書面で残すことです。

2社間ファクタリングの場合、この債権譲渡登記がないと二重譲渡(=売掛債権が二重に渡されたとき)に第三者に対抗できない危険性があります。

こういったリスクを回避するため、2社間ファクタリングの場合、債権譲渡登記なしの契約はできない業者が多いです。

債権譲渡登記を行うと、ファクタリング利用時の手数料が高くなる、登記により売掛先にファクタリング利用が知られてしまう可能性があります。

こういったデメリットには十分留意してください。

なお、3社間ファクタリングの場合、債権譲渡登記はなくてもとくに問題ではありません。

3.ファクタリングの二重譲渡は厳禁

ファクタリングの二重譲渡とは、複数のファクタリング業者に1つの売掛債権を買い取ってもらうことを意味します。

二重譲渡をした場合、売掛金を回収できるのは1つの業者のみで、もう1つの業者は売掛金を回収できません。

売掛金を回収できなかった業者は、ファクタリング利用者に渡した金額等について損害賠償請求等の法的処置を行う可能性があります。

このような二重譲渡を行うと、最悪のケースでは賠償金の支払いだけでなく詐欺罪等で処罰を受ける可能性があるため絶対にやめてください。

ファクタリングの二重譲渡は審査でバレる可能性が高く、仮に審査に通ったとしても支払い期日には必ず発覚します。

隠し通すことはできません!

ファクタリングは他社利用中であっても併用・乗り換えOK

現在ファクタリングサービスを利用中の方も、原則他社のファクタリングサービスに申し込むことができます。

他社利用中の併用・乗り換えはOKです。

ある会社でファクタリングサービスを受けている間は別会社を利用してはいけないといったルールはありません。

「手数料が高い」、「現金化までに時間がかかる」など現在の利用業者に不満がある場合は、ぜひ別の業者と比較してみてください。

すでに他社へ売却済みの売掛債権では新規申込はできませんが、新しい売掛債権については別会社に売却しても問題ありません。

ファクタリング会社を乗り換える際は、誤って売掛債権を二重譲渡しないよう注意してください。

安心して利用できるファクタリング会社一覧

数あるファクタリング業者の中から「当サイト厳選のおすすめ業者」を一覧表にまとめました。

それぞれ入金スピード、審査通過率、利用可能額といった特長が異なりますので、自社の状況にあった会社を選んでください!

▼おすすめファクタリング比較表

※一部、ファクタリングとは異なるサービスも紹介しています

| アクセルファクター | ベストファクター | BestPay 注文書ファクタリング | CoolPay | QuQumo | 支払い.com (請求書後払いサービス) |

|

|---|---|---|---|---|---|---|

| 手数料 | 2%~ | 2~20% | 5%~ | 問い合わせ時確認 | 1%~ | 一律4% |

| 入金スピード (最短) | 即日 5割以上が即日入金 | 即日 | 翌日 | 即日 | 最短2時間 | 最短1日後の 振込に対応 |

| 利用可能額 | 30万〜無制限 | 30万円~1,000万円 | 100万円~3億円程度 | 初回15万円~ | 金額上限なし | 1万円以上~ |

| 手続き方法 | オンライン、電話 対面、郵送 | オンライン、電話 | オンライン、電話 | オンライン完結 | オンライン完結 | オンライン完結 |

| 対象 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 | 法人宛ての請求書を お持ちの方 | 法人 個人事業主 | 法人 個人事業主 |

| 2社間 | 〇 | 〇 | 〇 | 〇 | 〇 | - |

| 3社間 | 〇 | 〇 | 〇 | - | - | - |

| ポイント | 5割以上が 即日入金を実現! | 審査通過率が 92.25%と高い! | 「注文書」による ファクタリング! | 初回15万円~と 少額でも利用可能。 | 手数料が安く 利用しやすい! ※事前にGMOあおぞらネット銀行の 口座作成が必要 | 請求書の支払いを 最大60日後にする サービス。 |

| 公式サイト |

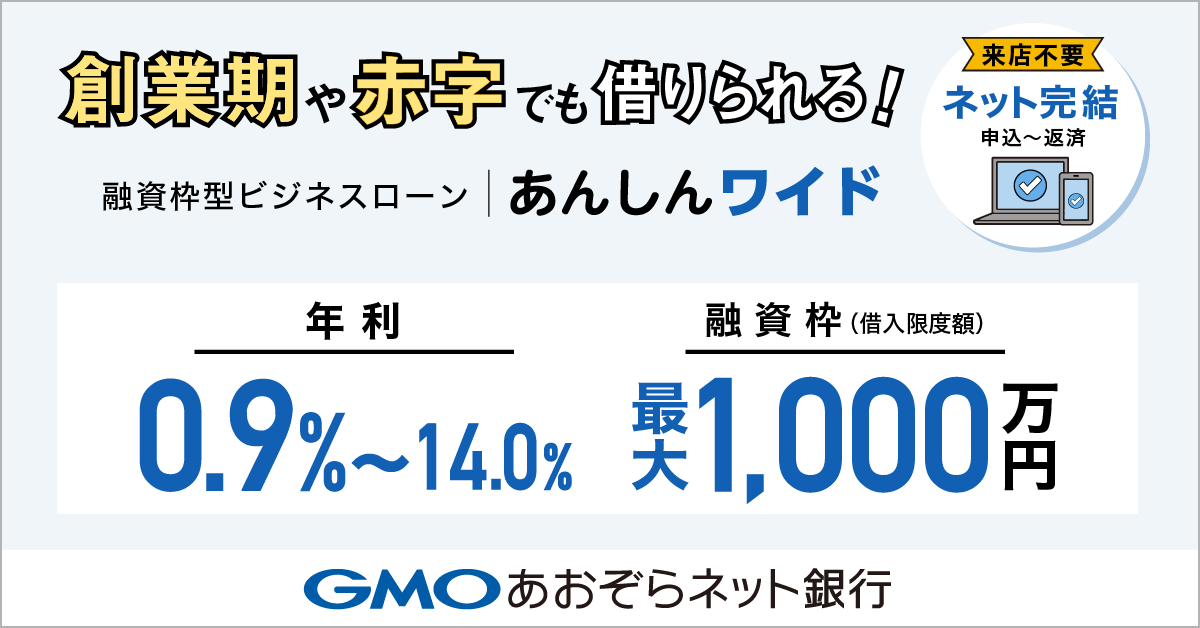

時間に余裕があるなら:GMOあおぞらネット銀行の「あんしんワイド」が使いやすい

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

請求書が手元にない場合:将来の売上をいま現金化する「サクっと資金調達」が便利!

MUFGグループの株式会社カンムから、AIを活用した審査で簡単に資金調達ができる「サクっと資金調達」が提供されています。

本サービスは「レベニュー・ベースド・ファイナンス(RBF)」という手法を使用しており、将来の売上をいま現金化する方法です。

■RBF(レベニュー・ベースド・ファイナンス)とは

企業の将来発生する売上を債権として買い取ることで、企業は資金を調達できるという資金調達手段です。

過去の売上実績などの情報を元に、将来の売上継続性を考慮して資金調達を受けられることから、SaaS企業やD2C(Direct to Consumer)企業など将来の売上が予測しやすいビジネスと相性が良く、そのような企業を中心に利用が広がっています。

RBFは、企業の保有する株式が希薄化しないことや個人保証・担保が不要であるなどの特長があります。

サクっと資金調達のメリット

サクっと資金調達は、ファクタリングと異なり手元に「請求書」がなくても利用できます。

AIを活用してキャッシュフローや将来売上を審査することで、請求書や決算書等がなくても融資できる審査体制を構築しています。

サクっと資金調達で必要な書類は「代表者 本人確認書類」のみです。

利用フローがオンライン完結で便利なだけでなく、最短4営業日で資金調達でき、最大買取手数料も7.5%と業界最低水準となっています。

▼メリット

■詳細::カンム、AI活用した審査で“決算書提出不要の資金調達”を可能に-PRTIMES

【コラム①】ファクタリングと手形割引の違いとは?

手形割引とは、支払い期日前の受取手形を銀行や手形割引業者に買い取ってもらい早期に現金を入手する方法です。

手形保有者は、銀行などの業者に手数料を支払うことで、支払い期日前に現金を入手できます。

ファクタリングも手形割引も「手数料を支払って支払い期日前に現金を入手るする」という点は同じですが異なる点もあります。

それは現金化する対象物の信用度です。

- ファクタリング(売掛債権):代金が支払われるかわからない

- 手形割引(受取手形):支払われる確率が非常に高い

手形は半年間に2度以上の不渡り(=支払い期日を過ぎても決済できない状態)を出すと、金融機関との取引が非常に難しくなります。

よって、一般的に手形割引の方が買取側のリスクが少ないため、手数料が2.0~5.0%とファクタリングより低いのが特徴です。

Q:ファクタリング業者で手形割引できる?

A:手形割引は、貸金業の登録を受けた手形割引業者もしくは金融機関でしか取り扱っていません。

ファクタリングは貸金業法の適用を受けませんが、手形割引は貸金業法の適用を受けるため取り扱える業者が限られている点にご注意ください。

【コラム②】ファクタリングの計算について

ファクタリング会社をはじめて利用するとき、慣れない用語に手間取ります。

取引の流れをより簡潔に理解するためにも、600万円の売掛債権売却するケースを例にとって、具体的な計算を見てみましょう。

ケース1:手数料5%・掛目90%・審査料5,000円・実費5万円のケース

売上債権に掛目を掛けた金額を最初に受け取ることになるため、600万円×0.9=540万円を受け取ります。

差額の60万円は留保金として、ファクタリング業者に一時的に拘束されます。

売掛金の期日がきて600万円を回収できると、留保金から手数料と審査料、実費を差し引いた金額が返還されます。

このケースの手数料は、600万円×5%=30万円と計算しましょう。

60万円−(30万円+5,000円+5万円)=245,000円の返還を受ける流れです。

最終的にもう245,000円かえってくるので、合計5645,000円の現金化ができる計算です。

通常通り売掛金の回収を待つよりもやや手取りは減りますが、キャッシュが入ってくるタイミングが早くなります。

このスキームを利用するにしても、なるべく有利な条件で進めたいと考えるのは当然でしょう。

ケース2:手数料10%・掛目80%・審査料0円・実費5万円のケース

手数料率が5%変わるとどのくらいの差がでるのか、あらためて計算してみます。

当初受け取る金額は、600万円×0.8=480万円と計算されます。

差額の120万円が留保金※として拘束されて、売掛金の期日を待つ流れです。

手数料が10%とられるので、600万円×10%=60万円と計算しましょう。

売掛金の期日がきて予定通り回収できると、120万円−(70万円+5万円)=45万円が返還されます。

最初に入ってくるお金は、480万円に減ってしまいます。

※留保金:売上債権の一定割合数を現金化せずに留保するものです。ファクタリングでは一般的に行われています。

【コラム③】ファクタリングの歴史

日本でファクタリングによる資金調達が話題になったのは最近ですが、ファクタリング自体の歴史は非常に長く銀行業務に匹敵するほどです。

ファクタリングは16世紀のイギリスで誕生したと言われています。

大植民地時代の当時、イギリスの商人がアメリカ大陸の植民地と交易するにあたってファクタリングを利用したとされています。

以降の歴史について興味がある方は、下記の「ファクタリングの歴史(続き)」をタップしてお読みください。

ファクタリングの歴史(続き)

ファクタリング会社の原型ができるまで

18世紀から19世紀にかけて、ファクター(=ファクタリングを行う会社)は繊維製品製造業のエージェントとしての機能を果たしており、委託された製品を保管・販売していました。

ファクターは製造業者に代金を前払いしており、前払いにあたって製品の買い手の信用調査を行い、製造業者の独立した販売部門としての機能を担っていたのです。

当時はアメリカへの移住者に対して、イギリスからの輸入物資や毛織物の販売手段とし機能していました。

イギリスからアメリカに大量の毛織物が輸出される際、ファクターはイギリス毛織物業者の販売代理店であり、また売掛債権に基づいて代金の前渡金融も行っていました。

20世紀に入ると、ヨーロッパからアメリカへの毛織物の大量輸出はなくなったため、販売代理店としては機能しなくなり、おもに資金提供と信用調査の機能だけが残りました。

これが現代のファクタリング会社の原型だと言われています。

20世紀以降のファクタリング

20世紀のファクタリング業者は、ニューヨークをはじめとした北米の主要都市に存在する繊維製品産業に集中していました。

しかし、1965年ごろになると、アメリカで発展したファクタリング会社がイギリス・フランスなどに支店を開設していくことになり、ファクタリングがヨーロッパに展開していきました。

ここで注目したいのは、ファクタリングが地理的に広まっただけでなく、その過程でサービス提供内容も拡大していったことです。

業界の垣根もなくなり、ファクタリングの仕組みは繊維製品産業以外にも拡大していきました。

1975年までに、ファクターは西ヨーロッパのほぼ全域に広がり、当初の信用調査・ファクタリング機能だけでなく次の業務も行うようになっていきました。

▼拡大された業務内容(一例)

- 信用リスクの引き受け

- 商品の仕入れ・販売

- 市場の情報提供

- 販売台帳の作成

- 滞留債権の取り立て

さらに、1975年から1985年にかけて、ファクタリングはヨーロッパで急成長を遂げ、活動規模は北米でのファクタリングを超えるほどになりました。

北米、ヨーロッパ以外の地域への展開

同時に、この時期には日本をはじめとする東アジアの主要国やオーストラリアにも、ファクターが誕生しています。

このように、ファクタリングはイギリスで生まれ、アメリカで育ち、再びヨーロッパへと帰っていき、東アジアの主要国やオーストラリアにまで広がっていきました。

ブラジルやインドなどの成長力のある発展途上国でも、政府がファクターの設立に関与しています。

ファクターの系列

初期のころのアメリカでのファクターは独立系でしたが、1970年代までに多くのファクターが銀行系列に吸収されました。

ファクタリングだけではなく、リースサービスなどの金融サービスを提供する大規模な金融機関へと成長していきました。

ヨーロッパでも、早い段階から銀行とファクターの提携が進み、ヨーロッパの主要な銀行のほとんどがファクタリングを行っています。

日本でもたくさんの銀行がファクタリングを行っていますが、その一方で独立系のファクタリング業者も多数存在しています。

世界的にみると、約80%が銀行系のファクターだと言われています。

まとめ:急ぎの資金調達ならファクタリングがおすすめ!

ファクタリングは合法かつ安全に利用できる資金調達方法です。

手持ちの売掛債権を迅速に現金化でき、経営を助けてくれます。

利用時は、事前に利用条件や買取日数、手数料を確認し、自社の希望にあった業者を選んでください。

■参考:資金調達については「資金調達メディア」もぜひ参考にしてみてください。

コメント