ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

ABLとは?

ABLもファクタリングのように売掛金を活用することで可能となる資金の調達方法です。

ABL=売掛金担保融資

ABLはアセット・ベースト・レンディングの頭文字を取った略称です。

日本語に訳すと売掛金担保融資ということになります。

既にこの時点で何となく理解できたかもしれませんが、ABLというのは要するに自社が保有する売掛金を担保にして融資を受けることです。

売掛金は企業にとって利益を生み出す資産、すなわち事業収益資産であると考えられています。

その資産を担保として融資が行われます。

売掛金担保融資は、その企業が事業を継続することを前提として行われる融資です。

企業と金融機関の「信頼関係とコミュニケーションに」基づいて行われるものです。

ABLのメリット

売掛金担保融資は債権譲渡登記を行い、売掛金を担保として融資を行います。

近年広がりを見せつつある融資制度ですし、今後もこの方法を用いて資金の調達を行おうとする企業は増加するのではないでしょうか。

売掛先への通知を行う必要もありません。

金融機関からの返済がリスケジュール中という状況下にあっても、年利10%を切るような融資も可能としています。

近年ではこの融資制度を利用する企業も増えてきましたし、注目を集めている資金調達方法であることは事実です。

売掛金をどうするか

売掛金がたくさんあっても、現金化できないと意味がないと考える企業は少なくありません。

特に企業体力がない会社だと、売掛債権ばかり増えて現金が入らないとなると、会社存続の危機に陥ってしまうこともあるでしょう。

売掛金担保融資の制度を利用すれば、売掛債権を有効活用することができますし、低金利で融資を受けることも可能です。

- 売掛金を活用して資金を確保したい方

- とりあえず決済期日まで持たせるための現金が欲しいという方

融資である以上返済義務はありますが、それでも検討する価値は十分あります。

▼【最長60日】請求書の支払いを先延ばしにできる▼

▼【最短2時間】手持ちの請求書を現金化▼

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

ファクタリングとABLの比較

先ほどABL、売掛金担保融資についてお話しましたが、この方法を用いて融資を受けることができれば資金難の状況をクリアすることも可能です。

規模の小さな会社にとって資金難はツライ状況ですし、今後の事業展開にも大きな影響を及ぼしてしまう可能性があります。

ABLを活用すればそのような状況からも抜け出すことができるかもしれません。

ここではABLとファクタリングを比較してみようと思います。

売掛金を活用した資金の調達方法という意味では似ていますが、比較することで違いも理解できるでしょう。

売掛をどのように扱うか

ファクタリングは、売掛債権譲渡とも呼ばれることがあります。

売掛債権をファクターに譲渡し、それによって資金を調達する方法となります。

ABLとの違いですが、もっとも大きな違いはABLが売掛債権を担保として融資を受けるのに対し、ファクタリングは売掛債権をファクターに売却します。

ここがもっとも大きな違いとなるでしょう。

ABLの場合はあくまで売掛債権を担保として融資を受けるだけですが、ファクタリングではファクターに売掛債権を完全に売却してしまいます。

ABLは企業の信用力

ABLでは、融資を受ける企業の信用力がものを言います。

業績があまり良くなかったり、税金を未納にしているような状態だと信用が低いと判断されてしまいますし、融資が受けられないケースも珍しくありません。

ファクタリングではどうかというと、こちらは売掛先の信用力が何より重視されます。

売掛先が倒産してしまうとファクターは大損してしまうことになりますから、まず考えるのは売掛先企業の信用です。

債権を譲渡しようとしている会社が赤字だったり、税金を支払っていなかったとしても売却は可能となっています。

調達できる資金の違い

ABLは金融機関の判断によって融資額が大きく変わってきますし、売掛金の状況次第で調達できる資金の額が変化します。

売掛金の状況が良いと判断されれば、それだけ多くの資金を融資してもらうことが可能となるでしょう。

一方のファクタリングですが、こちらは売掛金を譲渡するわけですから、売掛債権以上の資金を調達することができません。

また、ABLが低金利で利用できるのに対し、ファクタリングの場合は高い手数料をとられてしまうことが多いという違いがあります。

どちらも一長一短ですし、どちらにもメリットとデメリットがあるということを覚えておいてください。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

ファクタリングのメリット

よく言われるファクタリングのメリットは資金調達の早さですが、利用までのハードルの低さ(担保不要、赤字決算OK)も大きなメリットです。

ほかにも副次的な効果として、貸借対照表上でのメリットもありますので、ぜひ一度詳しくご確認ください。

1.オンラインで迅速に資金調達ができる

ファクタリング最大のメリットとされているのが「資金調達の早さ」です。

利用する業者によっては、最短即日での入金も可能です。

資金需要が発生したら、オンラインで必要書類を送りすぐに審査に入ってもらえます。

銀行融資では実現できない圧倒的なスピード感で資金調達ができるため、急な出費にも対応しやすいです。

2.貸借対照表のオフバランス化ができる

オフバランス化とは、貸借対照表の中から特定の項目を取り除くことによって、財務の効率化を図ることです。

ファクタリングは売掛金を売却して資金調達を行うため、借入とは異なり負債が増えません。

貸借対照表上では、売掛金が減り、普通預金(現金)が増えたことになります。

さらに、この増えた普通預金で借入金の返済を行えば、貸借対照表がスリム化してより良い印象を取引先や金融機関に与えられます。

【ポイント】

ファクタリングは借入(借金)ではないため、借入のように、将来的な返済で頭を悩ませることもありません。

▼【注文書OK】注文書で資金調達できる!▼

ファクタリングのデメリット

ファクタリングにはデメリットも存在します。

利用前に必ずご確認ください。

1.融資などと比べると手数料が割高

ファクタリングの手数料は、融資などのほかの資金調達法と比べるとかなり割高に設定されています。

便利でスピーディーに入金される分、手数料は割高になりがちです。

なお、ファクタリングの手数料を融資等の金利と比較する際は、同じ「%表記」でも何を基準に計算しているかが異なるためご注意ください。

本記事では、コストを単純比較するために、ファクタリング側の数値を×12倍で表記しています※。

※実際にかかるコストは、ファクタリングの手数料は一括払い、融資は継続的に利息を払うといった違いを考慮のうえ計算する必要があることにご留意ください。

▼ファクタリングとその他資金調達法とのコスト比較

| | 想定金利

(年率) | | | |

| 2社間ファクタリング | 36.0%~240%

※手数料:3.0%~20.0% | | | |

| 銀行融資 | 3.0% | | | |

| ビジネスローン | 3.5%~18.0% | | | |

| カードローン | 4.5%~18.0% | | | |

| 消費者金融 | 4.5%~18.0% | | | |

厳密な比較には細かい返済計画と利息計算が必要ですが、基本的には「融資と比べるとファクタリング手数料は割高になりがち」と覚えておけばOKです。

【注意:ファクタリングは貸金業法の制限を受けない】

ファクタリングには手数料の上限がありません。

業者は手数料を自由に設定できるため、利用前に必ず手数料相場を確認しましょう。

あまりにも相場とかけ離れた手数料の業者は避けるのが無難です。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

2.使い方によっては資金繰りが悪化する危険性がある

前述の通り、ファクタリングは便利な反面、融資と比べると手数料が割高です。

「何かあってもファクタリングを利用すればいい」とファクタリングありきの資金繰りを行うと、却って財務状況を悪くする危険性があります。

ファクタリングは常用せず、必要に応じてピンポイントで使うことをおすすめします。

【注意】

ファクタリングに依存しないよう、ほかの手段による資金調達も考えておくと安心です。

ABLと比較したときのファクタリングのデメリット

ここでは、ABLと比較した場合のファクタリングのデメリットについてご紹介します

手数料がかかる

もっとも大きなデメリットとして手数料が挙げられます。

ファクタリングのサービスを利用するには、ファクターに手数料を支払う必要があります。

この手数料が必要というのはある意味デメリットですが、ABLも融資だから金利がかかるだろう?と思った方もいるはずです。

確かに、売掛金担保融資ですから金利が発生するのは当然のことですが、ABLでは信用リスクに応じた金利が設定されます。

業況を把握することでリスクの分散や軽減が可能となりますから、その分低金利で融資を行うことが可能なのです。

では、ファクタリングはどうなのかというと、この方法ではファクターが時に大損してしまうことも考えられます。

売掛債権を完全に買い取っていますから、売掛先企業が倒産してしまうとお金を回収する術がありません。

もちろん、ファクターも事前に売掛先企業についてリサーチを行います。

それでもすべてを把握することはできませんし、突然何の前触れもなしに破たんしてしまうということも十分考えられます。

そのような状況に陥った場合、ファクターはすべてのダメージを受けることになってしまいますから、そのリスクを考えて高い手数料を取っています。

【注意】

ABLの場合は返済が進むことで利息負担も軽減していきますが、こちらは買取を継続している限り買い取り金額に比例した手数料が発生してしまいます。

▼【注文書OK】注文書で資金調達できる!▼

【コラム】おすすめファクタリング業者:JTC

JTCの入金前払いシステムは、業界最安水準の手数料で売掛金を現金化できます。

入金前払いシステム(=ファクタリング)は、手持ちの売掛金をJTCが買い取って前払いしてくれる仕組みです。

借入とは違い、売掛金さえあればすぐにでも資金調達ができます!

このサービスの利用に取引先の承諾は必要なく、取引先に知られる心配がありません。

JTCなら業界歴10年以上、累計取扱金額500送円突破で安心して利用できます。

利用できるか不安な方も「30秒でかんたん診断」でスピード診断可能です!

▼業界最安水準の手数料(1.2%~)で安心▼

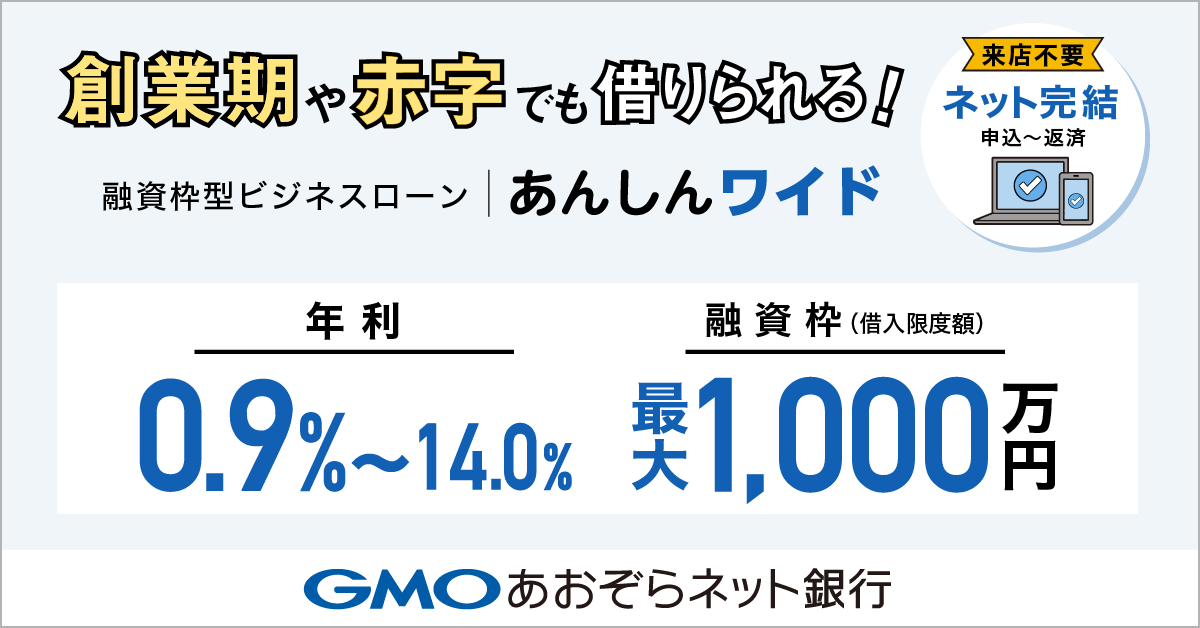

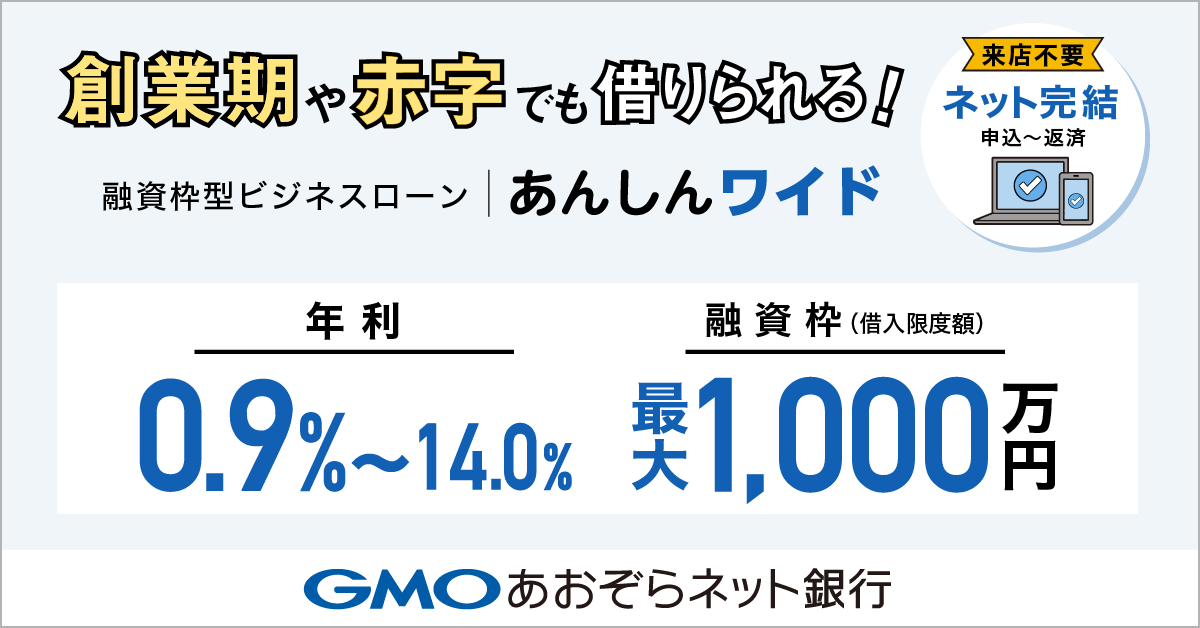

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

▼創業期・赤字でも借りられるビジネスローン▼

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼