資金繰り

資金繰り GMOあおぞらネット銀行は初めての法人口座にオススメ!あんしんワイドの利用で資金調達準備もできる

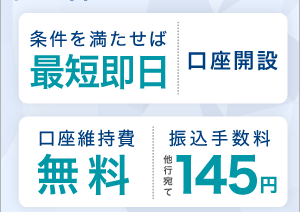

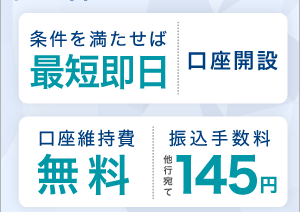

会社設立直後に法人口座を開設するなら「GMOあおぞらネット銀行」がおすすめです!

GMOあおぞらネット銀行は店舗を持たないネット銀行のため、「利用料無料」・「振込手数料が格安」とコストを抑えたい企業に最適です。

...

資金繰り

資金繰り  融資

融資  融資

融資  融資

融資  売掛債権

売掛債権  融資

融資  融資

融資  融資

融資  資金繰り

資金繰り  融資

融資