ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

電子手形の仕組み

従来の紙の手形では、自社と取引先の2社間で手形のやり取りが行われ、決済の際には取引銀行がその媒介を行いました。

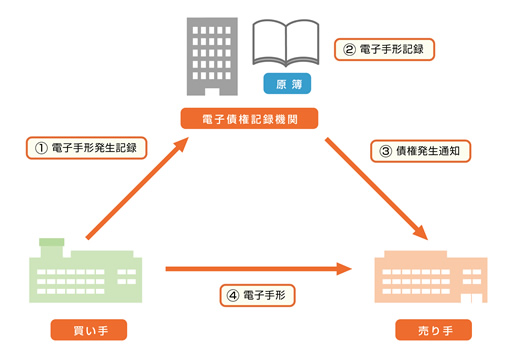

一方、電子手形の取引においては、手形を振り出す企業、受け取る企業、取引銀行だけではなく、電子債権記録機関が関わっています。

その関係を図示すると、以下の通りになります。

電子債権記録機関とは、その名の通り電子債権の記録や管理を行っている機関のことであり、登記所のような機能を果たしています。

電子記録債権法に基づき、国の指定を受けて業務を行っているため、民間の機関であるとはいえ信頼できる機関です。

現在、電子債権記録機関は複数存在しています。

▼メガバンクが運営する機関

- 日本電子債権機構株式会社

- SMBC電子債権記録株式会社

- みずほ電子債権記録株式会社

▼全国銀行協会が運営する機関

これらを混同している人が非常に多いため、次の章で簡単に解説していきます。

メガバンクが運営する機関について

これらの4つの機関は運営主体が違い、流通する電子記録債権もそれぞれ異なります。

日本電子債権機構株式会社は、三菱UFJ銀行系であり、「電手(でんて)」とよばれる電子記録債権を取り扱っています。

SMBC電子債権記録株式会社は、三井住友銀行系であり、通称はないものの支払手形削減サービスを提供しています。

みずほ電子債権記録株式会社は、みずほ銀行系であり、「電ペイ」と呼ばれる電子記録債権を取り扱っています。

おもに、自社グループ内やグループとの取引企業間で流通している電子記録債権を取り扱っています。

どのような会社でも簡単利用できるものではありません。

全国銀行協会が運営する機関について

対する「でんさいネット」は、多くの企業に開かれたサービスです。

でんさいネットは全国の金融機関が参加しているネットワークであるため、銀行を通じてでんさいの利用を申請すれば、すぐに利用できます。

取引先企業もでんさいを利用している必要がありますが、全国の銀行が加入しているネットワークですから、どのような企業にとっても利用しやすいでしょう。

▼【最短即日】手持ちの請求書を現金化▼

電子手形と紙の手形の違い

電子手形と紙の手形に大きな違いはありません。

- 手形を振り出すには銀行の当座預金が必要

- 決済期日に口座に代金が振り込まれないと不渡りになる

これらの手形の基本的なルールは、電子手形も紙の手形も同じです。

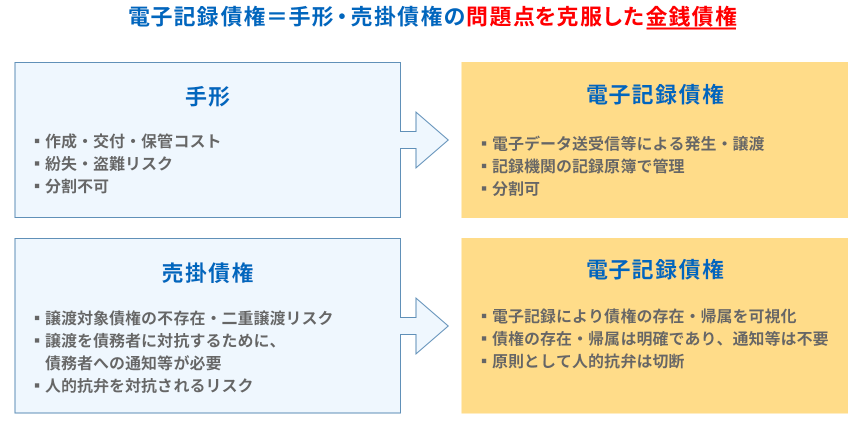

電子手形は、紙の手形がもつデメリットを解消するために誕生しました。

紙の手形のデメリット

紙の手形には、下記のようなデメリットがあります。

紛失・盗難・偽造が起こる

紙の手形は、紙に書いて振り出すものですから、現物が物理的に存在します。

よって、それを紛失してしまったり、盗まれてしまったり、偽造されたりというリスクが常にありました。

紛失や盗難の場合、その事実を知らない善意の第三者に手形が渡ってしまえば、紛失したり盗難の被害に遭った元の所持者は、手形の権利を失うこともあります。

偽造については、その手形が偽造であることを証明することができれば、発行したとされている企業が支払う義務は負いません。

しかし、実際に偽造される手形の多くはその企業の社員が偽造しているものですから、やはり好ましくない状況となります。

受け渡し・持参・郵送などが必要である

紙の手形は、その現物が物理的に存在する以上、振出人から受取人に手渡しや郵送する必要があります。

具体的には下記のようなシーンで、手形の手渡しや郵送が必要にあんります。

- 取引先から振り出された手形を受け取るとき

- 手形を裏書譲渡するとき

- 手形割引をするときなど

頻繁な手渡し、郵送は手形の紛失や盗難を招く可能性があります。

持ち運んでいる最中に紛失・盗難が起こる可能性がありますし、郵便事故に遭う可能性もゼロではありません。

コストがかかる

手形を振り出したり、受け取った手形を保管したりするにはコストがかかります。

特に、手形の振り出し時には「印紙税」の負担があります。

【ポイント】

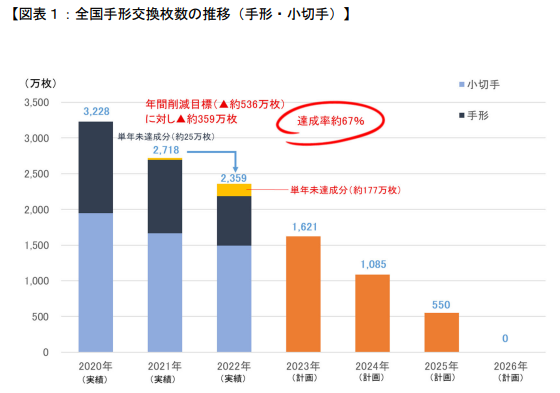

本記事の冒頭でも紹介した通り、近年ではこうしたでメリットの多い紙の手形交換枚数は年々減ってきており、2026年には「完全電子化」への移行を目標としています。

電子手形のメリット

電子手形には、下記のようなメリットがあります。

ペーパーレスでコストカット

紙の手形と電子手形の最大の違いは、電子手形がペーパーレスであることです。

ペーパーレスであり物理的な現物が存在しないため、保管が簡単になります。

保管のための金庫は必要なく、発行や保管にかかる手間や費用をカットできます。

盗難・紛失・偽造リスクもない

現物がない(=ペーパーレス)なので、紛失や盗難の心配もありません。

インターネットを介して電子手形を取引すれば、受け渡し・持参の際に紛失・盗難リスクに晒されることもありません。

今まで手形を郵送していた方は、郵送にかかるコストも省けます。

なお、電子債権記録機関は、国が認可した民間企業の運営で、セキュリティ対策は万全を期しています。

回収の手間を省ける

紙の手形であれば、支払期日になると銀行に出向いて手形の呈示を行う必要がありました。

このとき「手形の支払い有効期限は、支払期日を含めて3営業日以内」となっており、通常は期日前に銀行に取立依頼を出しておくものです。

うっかり取立依頼を出すことを忘れてしまい、有効期限を過ぎてしまったならば、代金の支払いを受けられないこともあります。

電子手形では、銀行に取立依頼をせずとも自社の口座に自動的に入金されます!

支払期日の2営業日前に、電子債権記録機関からFAXもしくは電子メールで通知が入るため管理も楽です。

分割して活用できる

紙の手形は、分割しての利用ができませんでした。

たとえば、券面100万円の手形があったとすれば、それを手形割引によって現金化する場合には、100万円全額を割引するしかありません。

これに対し、電子手形は1円単位で分割することが可能です。

たとえば、100万円の電子手形があった場合、50万円を手形割引で資金化し、残額は支払期日に受け取るという柔軟な利用もできます。

また、一部を譲渡して、買掛金などの決済に利用することもできます。

電子手形と紙の手形の比較表

電子手形のメリットを見ると、紙の手形のデメリットが解消されていることがわかったかと思います。

以下に、電子手形を導入したときに得られる効果をまとめておきます。

▼【最短即日】手持ちの請求書を現金化▼

▼【注文書OK】注文書で資金調達できる!▼

▼【注文書OK】注文書で資金調達できる!▼

電子手形が決済されるまでの流れ

電子手形が発生し、決済されるまでの流れは以下の通りになります。

- 電子手形の発生(手形の振り出し)

企業間で電子手形による取引が行われたとき、支払企業は納入企業を債権者とする電子手形の発生依頼を銀行に行います。

発生依頼を受けた銀行は、電子債権記録機関に発生請求を回します。

電子記録債権の発生が確定すると、その旨の通知が納入企業になされます。

ここにおいて、納入企業は電子手形をもって債権者となります。

- 決済

通常の決済、つまり既定の支払期日まで保有して代金を受け取る場合には、納入企業は特に手続きは行いません。

納入企業の指定口座には、代金が自動で振り込まれます。

支払企業は、電子手形の支払期日には、決済のための資金を用意しておかなければなりません。

事前に銀行から決済に関する通知が届くため、代金を指定口座に入金しておく必要があります。

【ポイント】

電子手形を割引して期日前に資金化をする場合には、納入企業から銀行に期日前資金化の依頼を行います。

依頼を受けた銀行が電子債権記録機関に譲渡請求を行い、確定したならば譲渡が完了します。

- 裏書譲渡の場合

納入企業が、取引先に電子手形を譲渡して決済に利用する場合には、譲渡先を指定して銀行に譲渡依頼をします。

銀行は電子債権記録機関に譲渡請求を依頼し、それが確定すれば取引先への譲渡は確定します。

この場合、譲渡人の納入企業と譲受人の取引先の両方に、銀行から譲渡完了の通知がなされます。

▼【最短即日】手持ちの請求書を現金化▼

まとめ:電子手形を積極的に利用しよう

電子手形を利用するにあたっては、事前に利用契約を結ぶ必要があります。

新規契約にあたっては「基本契約書や利用者登録票・商業規模謄本・印鑑証明書・本人確認書類」などが必要となります。

利用申込書を金融機関に提出して審査を受け、利用契約を結べば利用が可能となります。

契約内容や利用のための手数料は金融機関ごとに異なることがあります。

利用契約する際にはよく調べる必要がありますのでお気をつけください。

▼【最短即日】手持ちの請求書を現金化▼