※本記事はプロモーションを含みます。

中小企業の財務基盤は、一般的にそれほど強いものではないため、資金繰りには銀行融資が不可欠です。

しかし、融資は簡単に受けられないことも多く、銀行交渉に頭を悩ませることも多いと思います。

そんな会社にとって、銀行側から融資を提案してくるとすれば願ったりかなったりでしょう。

決して簡単なことではありませんが、安定した資金繰りのためにも、将来的にそうなることを見据えるべきです。

では、銀行から融資提案を受けるためには、具体的にはどのような状態を目指すべきなのでしょうか。

本記事では、銀行の融資稟議を踏まえて見ていきましょう。

▼【最短即日】手持ちの請求書を現金化▼

【注目】銀行融資が難しい場合はファクタリングがおすすめ

※上記の図解は2社間ファクタリング

※上記の図解は2社間ファクタリング

ファクタリングとは、「債権買取り」を意味しています。

法人がファクタリングにおいては、保有している売掛債権(=請求書)を売却することで現金を得る資金調達方法の一種として認識されています。

企業は、ファクタリングを利用すれば、売掛債権の予定日よりも早く現金を受け取れます。

ファクタリングは売掛債権の売買で資金調達を行うため、銀行からの借入とはことなり融資にはあたりません(調達した資金の返済は不要です)。

融資ではないため金利はありませんが、利用時にファクタリング業者に手数料を支払います。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

銀行が融資を提案する場合がある

融資を受ける際は、融資担当者と経営者が面談を行うという流れが一般的です。

これは、融資担当者が資料と面談から、会社の経営実態を把握し融資判断に役立てていくためです。

多くのケースでは、この流れで融資準備が進められていきますが、実は「逆パターン」もあります!

それは、「銀行から会社に対して融資を提案する」というパターンです。

銀行からの融資提案とは?

銀行側から融資提案を受ける会社の特徴に「業績や財務が非常に好調で、将来性も豊か」があげられます。

こういった優秀な会社なら、返済期間中に経営難に陥る可能性が低く、低リスクで利息収入を得られます。

また、その会社が今後も順調に成長していくならば、その会社が動かすお金も増えてくるはずです。

それまでに取引を深めておけば、大型の融資を行って利息収入を大きく稼げる可能性があります。

ほかにも、預金や為替取引などを通した手数料収入も期待できます。

こういった経緯から、銀行は成長が期待できる好調な会社に対して、融資を積極的に行います。

銀行側から積極的に提案する理由

こういった優秀な会社に対し銀行側が積極的に動くのは「その会社がお金に困っていないから」です。

「運転資金が十分にある」、「どの銀行に頼んでもスムーズに融資を受けられる見込みがある」といったケースでは会社が自行に融資を依頼するとは限りません。

銀行が申し入れを待っているだけでは、他行の取引シェア大きくなっていき、自行が取引する余地はどんどん小さくなっていく可能性があります。

だからこそ、他行に先んじて取引を深めるべく、銀行から融資を提案をしていきます。

▼【最短2時間】手持ちの請求書を現金化▼

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

ファクタリングについての記事はこちら

ファクタリングとは?最短即日で会社の資金調達ができるサービスの仕組み・注意点をわかりやすく解説

近年、法人の資金調達手段として広がるを見せているのが「ファクタリング」です。ファクタリングなら、売掛債権(=請求書)を業者に売却することで迅速な資金調達を実現できます。本記事では、ファクタリングをまだ十分に知らない人に向けて、ファクタリング

融資提案は対話が軸

上記のように、銀行から融資を提案する場合というのは、銀行が会社に営業をかけている状態です。

通常の融資とは異なり、資料の分析判断よりも、経営者との対話が稟議の軸になってきます。

日頃の訪問ですでに業績や財務の情報は知っているので、あとは「借りてもらえる条件を探るための対話」が重要となります。

融資提案の対話を銀行はどう考えているのか

好調な会社には多くの金融機関からアプローチがあります。

経営者との対話から他行の動向を探ることも重要だと担当者は考えています。

対話を通して、将来的に自行と取引できそうかなどを探っていきます。

では、実際に融資担当者と経営者はどのような対話をているのでしょうか?

具体例を見ていきましょう。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

業績が安定している会社への稟議

業績が順調であれば、売上高は伸びていき、必要となる運転資金も多くなっていくでしょう。

取引を深めていけば、融資額が徐々に大きくなっていき、利息収入も増えていくことが期待されます。

もっとも、ただ売上や利益が伸びているだけでは、銀行からの営業につながらないこともあります。

経営の規模が無計画に膨張しているだけであれば、何らかのトラブルによって経営状況が急速に悪化する場合もあるからです。

増収増益を続けている業績の順調さ、資金繰りが安定している、手元資金が潤沢といった財務の順調さが必要となります。

このような会社ならば、銀行はぜひ積極的に融資したいと考え、自ら提案することもあるでしょう。

【ポイント】

会社側の業績、財務状況が好調な場合、「無担保1億円」といった非常に好条件での融資も期待できます。

経営者と担当者の対話

融資提案の際の、対話の具体例を見てみましょう。

以上の対話で、きちんとした取り組みによって好調な業績を維持していることがわかりました。

また、借入は必要でないものの、無担保ならば融資を受けてくれるということもわかりました。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

担当者と上司の対話

具体的な融資条件については、融資担当者が基本方針を考えるものの、一人で決めていくことはできません。

上司にも相談したうえで方針を固め、稟議書に盛り込んでいきます。

▼取引振りとは?

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼

稟議書の内容

経営者との対話や上司との協議の結果、融資条件を含めた内容が固まりました。

そこで、融資担当者は稟議書を作成していきます。

今回の例では、以下のような稟議書が作成されると思われます。

概況

2000年設立の内装業者。関東全域に営業基盤を有し、業績は増収増益で良好。

借入金以上の現預金を常に維持しており、実質無借金経営。資金繰りも良好。

資金使途

経常運転資金。前期決算での所要運転資金は180百万円であり、運転資金の要因は十分に認められる。

融資条件

証貸、金額100百万円、融資期間3年の分割返済、利率1.7%。他行との競合を勘案し、前回より低水準の利率を設定するもの。

保全

全額無担保を許容。業績は堅調であり、融資額以上の預金平残や取立手形残があるため、実質的には保全は充足しているものと思料。

資金調達余力

会社および代表者に担保余力なし。マル保は他行含めて30百万円の利用があるが、当社の規模や業績を勘案し、足元の利用残は50百万円程度認められる。

狙い

業績好調な先柄であり、他行も積極対応。今後更なる取引メリットを期待すべく、本件によって取引基盤の強化を図りたい。

▼【注文書OK】注文書で資金調達できる!▼

好条件で借りるチャンスを逃さない!

銀行側から会社に融資を提案する場合、その会社の業績や成長性が優れており、銀行側は何とか融資したいと考えて稟議書を作ります。

よって、稟議書は無担保・低金利での長期融資を目指す内容になるでしょう。

もし、銀行員がしばしば訪問し融資の提案をしてくる場合、上記のような好条件での融資が期待できます。

銀行は、会社が好調な時には好条件で融資を提案してきますが、不調な時には頼み込んでもなかなか貸してくれないことがほとんどです。

好調なうちに返済実績を作っていき、不調な時に備えておくといいでしょう。

▼緊急で資金調達が必要ならファクタリング▼ ※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

※サービス利用には事前にGMOあおぞらネット銀行の法人口座が必要です。

資金需要に備えて事前の口座開設をおすすめします。

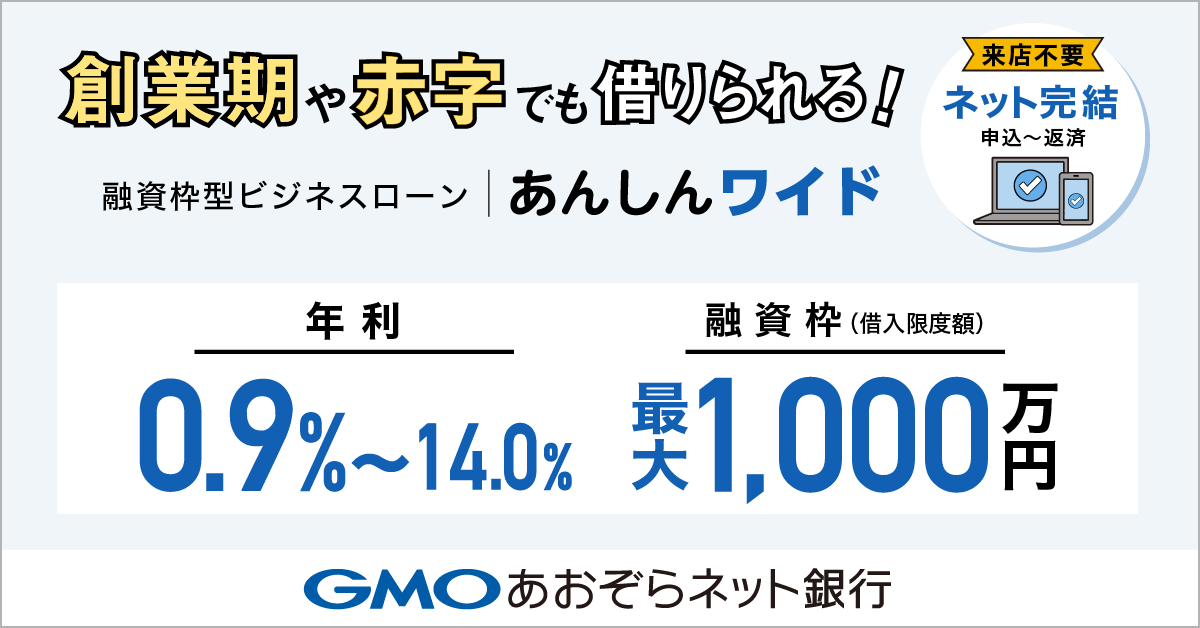

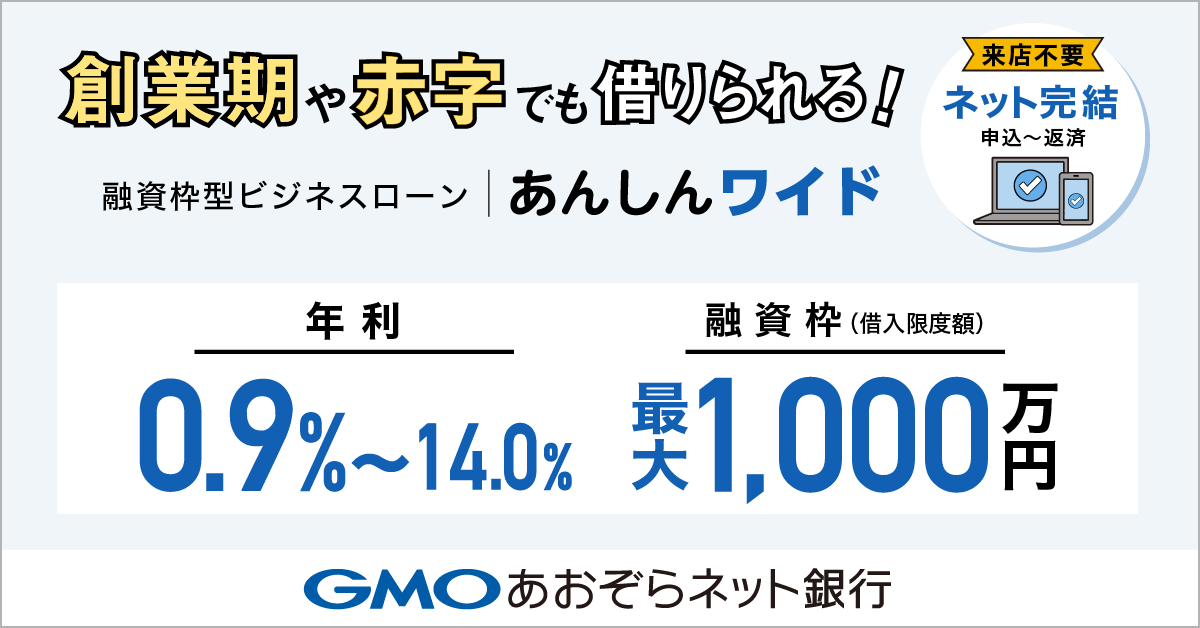

【コラム】いざという時の資金調達に備えてGMOあおぞらネット銀行の「あんしんワイド」に申込んでおこう!

GMOあおぞらネット銀行では、事業資金、運転資金、つなぎ資金などに利用できるビジネスローン(=あんしんワイド)が用意されています。

あんしんワイドは一般的なビジネスローンとは異なり、「融資枠型ローン」という仕組みで契約します。

融資枠内の利用であれば、契約者はいつでも借入・返済ができる非常に便利なローン商品です。

融資枠の新規設定時に審査を行うため、借入時の審査はありません。

融資枠(借入限度額)は最大1,000万円、年利は0.9%~と幅広い用途で利用しやすい商品内容です。

【ポイント】

毎月の返済以外にも、好きなタイミングで自由に返済できるため、早めに返済できれば実際にかかる利息は少額で済みます。

▼必要な資金をいつでも借りられる▼

「融資枠型ビジネスローン」

まとめ:好条件の融資はぜひ利用しよう

本記事の対話や稟議で見た通り、銀行から融資を提案してくる場合には、銀行は何とかして借りてもらえないかとい姿勢で提案してくることが多いです。

したがって、無担保、長期融資、低金利などの好条件での融資が期待できます。

このような銀行側の内情を知っておけば、提案される融資が会社にとって好条件化どうかわかりますよね。

銀行から好条件の融資提案を受けられるように経営努力を図り、提案を受けた際にはフル活用してください。

▼創業期・赤字でも借りられるビジネスローン▼ ▼【最短60分】少額から請求書で資金調達▼

▼【最短60分】少額から請求書で資金調達▼ ▼【注文書OK】注文書で資金調達できる!▼

▼【注文書OK】注文書で資金調達できる!▼

▼【最短即日】手持ちの請求書を現金化▼

▼【最短即日】手持ちの請求書を現金化▼

銀行からの融資提案が好条件なのは本当?対話や稟議から考える|緊急時はファクタリングがおすすめ

コメント